FIREにレバナスは適している?

どれだけ貯めたらどれだけ取り崩せる?

利回りの違いでどれだけ差がある?

この記事では、そんな疑問にデータとシミュレーションで答えます。

ETF『QLD』を使った取り崩しシミュレーションと、投資信託『レバナス』の利回り実績に基づく取り崩しシミュレーションを紹介します。

あなたのFIRE計画は妥当か、どのくらいの生活が出来るのか、詳しくみて行きましょう。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

レバナスFIREとは

Financial Independence, Retire Earlyの頭文字を取ってFIREと呼ばれ、2010年代から先ず米国で注目を集め、その後遅れて日本でも若者を中心に話題となりました。

FIREを目指す方は年々増えている印象で、どうすればそれを達成出来るのかと悩みながらも投資を始めた方は多いのではないでしょうか。

その上で、“投資効率が高い”とこれまた話題のレバナス(レバレッジNASDAQ100)を使って、可能な限り早期にFIREを達成したいと目論むのもよく分かります。

大前提は当然のことながら取り崩すだけの投資額を用意することで、それは長期の積み立てによって形成することが推奨されます。

そもそもこれから投資を検討していると言う方は以下の記事も参考にされて下さい。

※ レバナスについてはご存知ない方にも分かり易く、以下の記事にまとめていますので参考にされて下さい。

本稿はレバナスでFIREする場合に必要な投資額について、取り崩しシミュレーションを行うことで具体的なイメージを持って頂くことを目的とします。

レバナスを活用してFIRE生活に到達することを便宜的にレバナスFIREと呼ぶことにします。

レバナスの取り崩しバックテスト

過去の実績を元にした取り崩しのシミュレーションです。

レバナスはまだ設定からの期間が短いので10年以上のような長期スパンのシミュレーションが出来ません。

そこで、QLDの成績を用いて検証を行います。

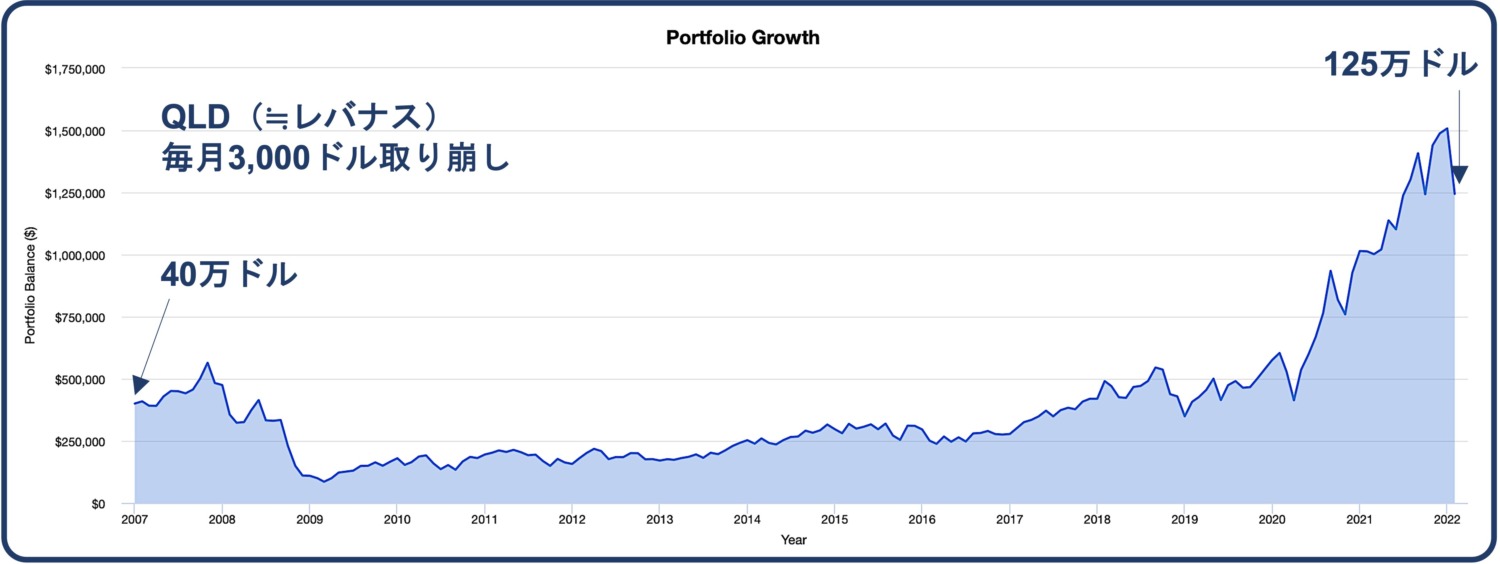

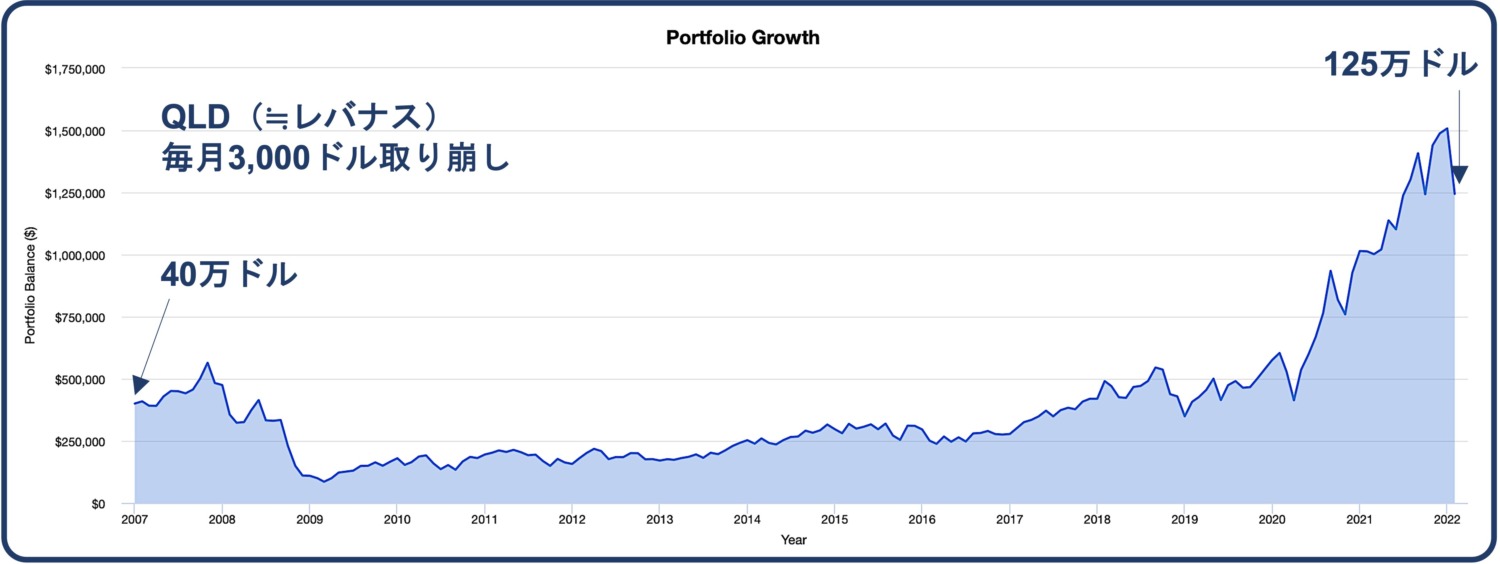

QLDによるバックテスト

QLDはレバナスと同様にNASDAQ100に連動するレバレッジ2倍のETFです。

これを15年間、毎月1万円積み立てていくと4,000万円程度になった実績があります。

そこで、仮に4,000万円から毎月取り崩していくとどの程度資産を残せるのか、確認してみましょう。

計算方法:

- QLDの過去の実績

- 2006年6月から2022年1月までの期間

- Portfolio Visualizer使用

毎月30万円取り崩した場合の資産総額推移

資産総額は、毎月30万円取り崩しながらも右肩上がりです。

2007年終盤から2009年初頭までの暴落はリーマンショックですが、そこでのダメージも次第に回復し、2022年1月には125万ドル(1億円以上)にまで増えています。

あくまでもこのチャートは取り崩しのみを行っており、途中で追加の投資は行っていません。

※配当金の再投資のみは行っています

毎月30万円受け取ってなお、これだけ資産が増え続けていればFIRE達成条件としては文句無いですね。

ではもう少し欲張ってみたらどうなるでしょうか。

毎月の取り崩し額を増やしてみます。

毎月40万円取り崩した場合の資産総額推移

毎月40万円を取り崩すと、流石に途中で底をつきました。

取り崩しを始めてから6年余り、2013年10月時点で資産はゼロになってしまいました。

あまり欲張り過ぎないこと、過信は禁物ですね。

では、将来の運用成績が分からない中で、どの程度の取り崩しにすれば良いのでしょうか?

安心のための一つの答えは、『一定金額の取り崩し』ではなく『一定割合の取り崩し』にすることです。

毎月資産の2%分を取り崩すとどうなるのかを見てみましょう。

毎月総資産の2%を取り崩した場合の資産総額推移

毎月2%を取り崩していっても資産は右肩上がりなのが分かります。

やはり序盤のリーマンショックの下落は目立ちますが、ここは積み立てていたとしても80%もの下落に見舞われているので当然ですが、それでもそこから回復してきます。

毎月2%ということは年間24%分の取り崩しとなり結構大きな割合ですが、この15年の間はQLDの年間利回りの平均が24%を超えています。

リーマンショックの時期は取り崩していいものかと不安になると思いますが、それ以外の期間は資産が増え続けているので安心して取り崩せると思います。

さて、毎月2%を取り崩す場合、年間あたりいくらが手元に入ってくるでしょうか。

その結果は以下の通りです。

初年度は1,000万円超えです。

リーマンショックで株価が底をついた年には300万円程度に落ち込みますが、その後はじわじわと増えてきて2021年には900万円にも登ります。

概ね日本人の平均収入を上回る状況が続きます。

2022年の1月は『月間70万円程度』ですので、FIREとしては十分では無いでしょうか。

ここまではバックテストとして、QLDの実績を紹介してきました。

次に、レバナスが最も成績の良かった『設定からの3年間』の成績やNASDAQ100の成績を元に、取り崩しペースのシミュレーションをしてみたいと思います。

レバナスの取り崩しシミュレーション

資産の取り崩しシミュレーションを老後に向けて行なった記事があります。

本稿ではこれとは異なり、少し余裕を持ったFIREを目指すことを想定し、積み立て条件と合わせてシミュレーションを行います。

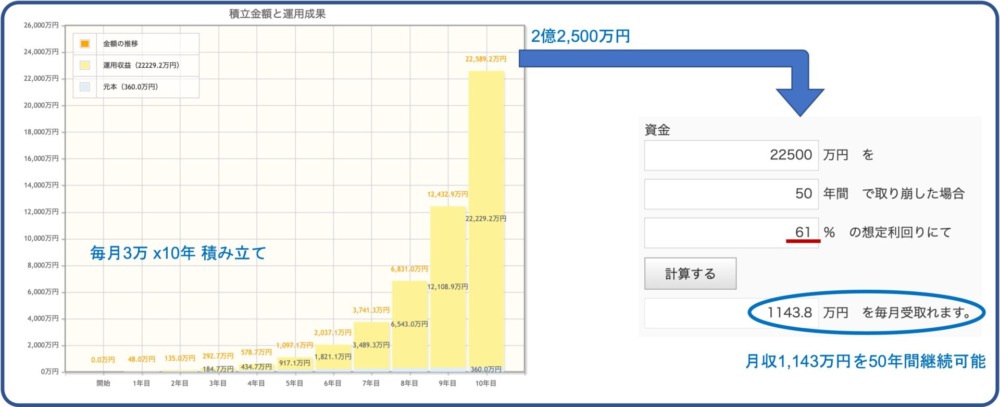

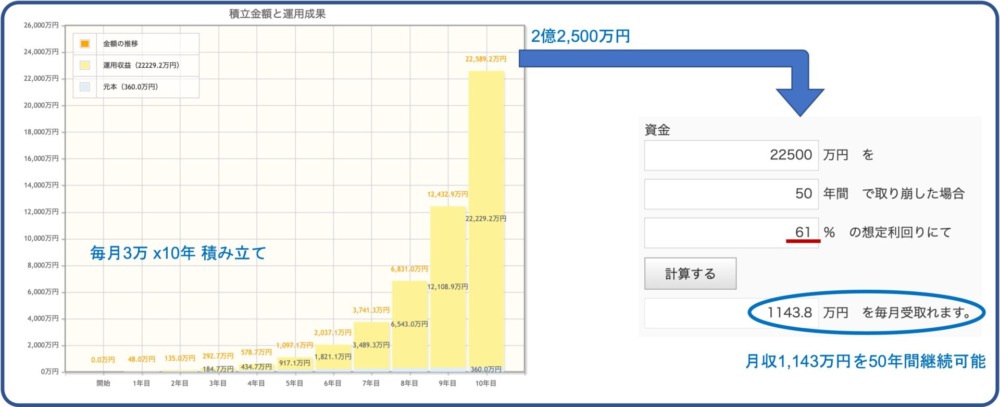

想定利回り61%

いきなり何を言い出すかと思ったら、61%なんて無茶苦茶だ、と思ったあなた。

これは実績に基づく利回りです。

レバナスは2018年10月に設定されて以来、2021年11月5日時点で基準価格は10,000円→41,938円(+319%)と物凄い上昇を見せました。この間、コロナショックも経験しています。

その後、ロシア-ウクライナ侵攻やインフレの影響を受け、2023年1月時点では基準価額が15,473円まで下落、最高値からの下落率は60%を超えました。

レバレッジの影響/実力を遺憾無く発揮する、正にジェットコースターのような数年間を経験することになりました。

大きな買い場が訪れると共に、自らのリスク許容度を知り、狼狽売りをしないための良い勉強期間になったという方も少なく無いのでは無いでしょうか。

まずは高いところから見ていきましょう。

これを年間あたりの利回りに直すと、およそ61%となります。

確かに都合よく爆上がりした期間だけを見たと言うことも出来ますが、仮にレバナスの歴史がもっと長かったら、と言うシミュレーションも出来ますし、延々と右肩上がりですのでそう間違ったイメージでは無いと思います。

そこで、2018年10月から2021年11月までの平均利回りが仮に継続した場合を想定してシミュレーションを行ってみます。

ちなみにこの想定は全くの妄想ですので、現実はこれを上回る可能性もありますし、大幅に下回る可能性もあります。

ただ、シミュレーションでイメージを持っておくことが大切ですので。

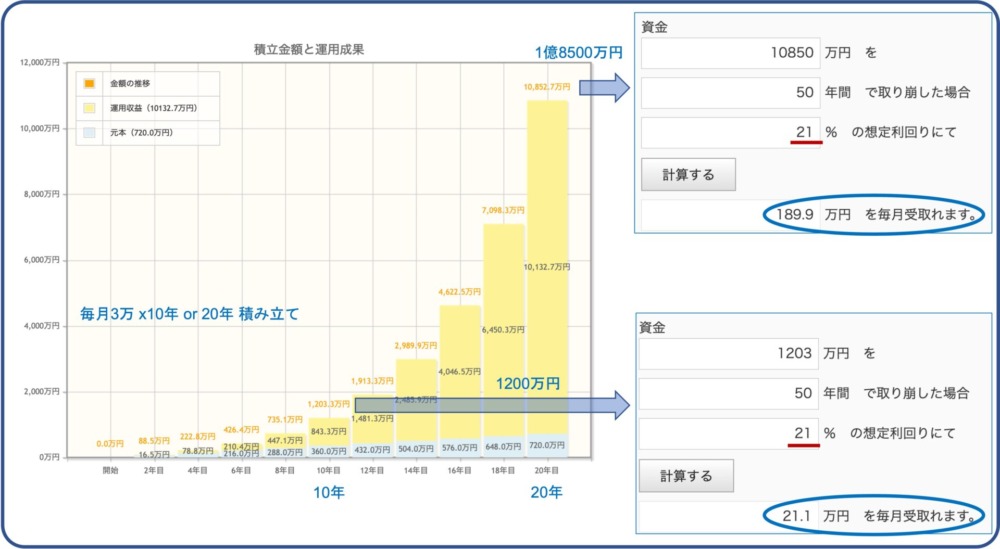

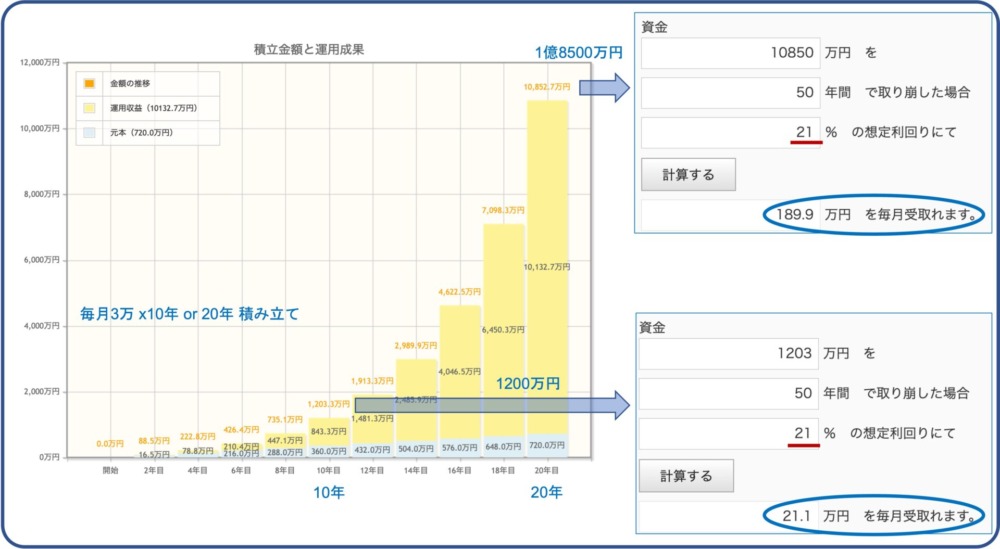

毎月3万円の積み立てを10年間続けた後、50年間取り崩し生活を行うシミュレーションです。積み立ては金融庁HPで、取り崩しはモーニングスターHPで算出しています。

※計算結果の正確性は保証されておらず、また将来の投資結果についても何ら保証はありませんのでご注意ください

結果は以下の通りです。

平均利回り61%であれば、10年の積立生活の後は50年間の豪遊生活ですね。これが完全に非現実的な数字ではなく、3年間の実績に基づく数値であることは驚きです。

10年間、毎月3万円ずつ積み立てると資産額は2億円を超え、毎月1,000万円以上取り崩しても50年間は保つと言う夢のある結果です。

想定利回り21%

さすがに61%が持続することは考えられない、という方のために21%バージョンです。

NASDAQ100指数は2020年までの30年間で約22倍(実績値)になっており、これは年間あたりの利回りに直すと平均10.8%となります。

単純にその2倍として21%を設定しました。レバレッジ投資の利回り倍率は単純にレバレッジ倍率で換算することは出来ませんが、これも便宜上のイメージのためです。

レバレッジ投資に関する詳細は以下の記事が参考になりますので、原理から勉強したい方は参考にして下さい。

計算結果は以下の図の通りです。

10年の積み立てではその後50年間に渡って毎月21万円の取り崩しの継続が可能であり、これでも十分生活することは可能でしょう。実際には金融所得課税がありますので、毎月の手取りは16万円少々というイメージです。

しかし20年の積み立てがあれば、これが毎月189万円にもなりますので相当に余裕があります。

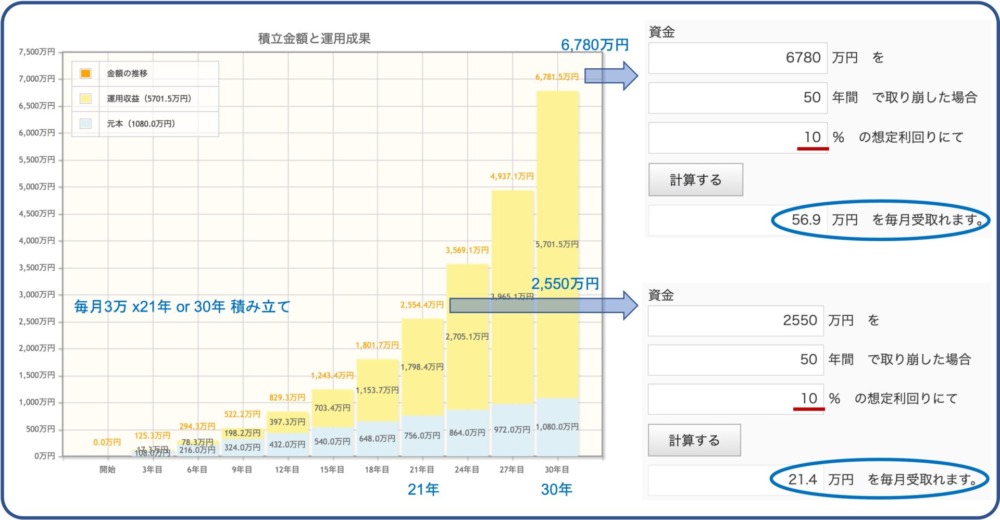

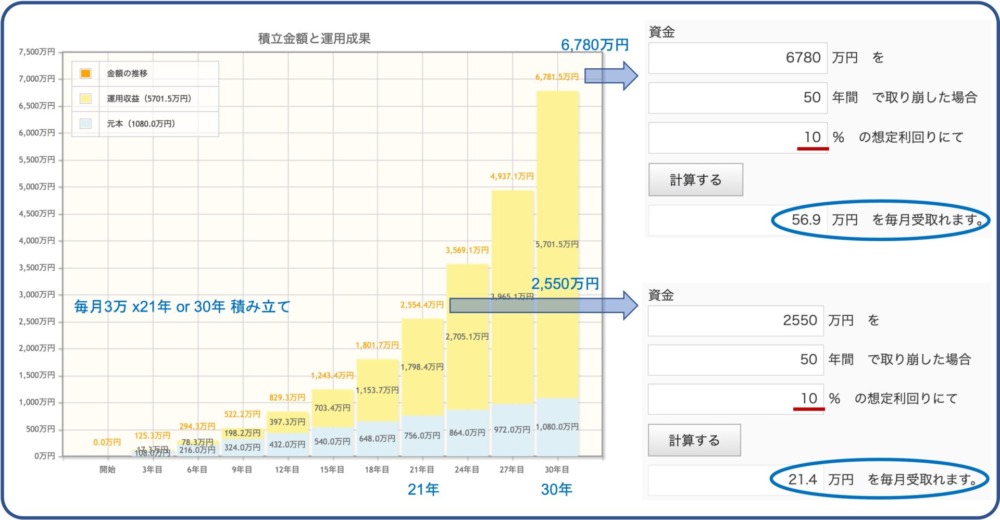

想定利回り10%

さらにコンサバに計算してみます。

レバナスで利回り10%ということは、その他のインデックス投資でのリターンは雀の涙かもしれません。

レバナスのベンチマークインデックスであるNASDAQ100の、2020年までの30年間の利回り平均10.8%(実績値)をも下回る数値でのシミュレーションです。

計算結果は以下の通り。

30年間積み立てれば、毎月56万円の取り崩しが継続可能です。

これでもかなり余裕のある暮らしが出来る想定です。

欲のない方は、21年の積み立てでも毎月21万円ですから生活資金の捻出は何とかなるかもしれません。期待は出来ませんが、年金も受け取れるはずですので。

ここまで低い利回りだとレバナスでなくても可能なレベルに入ってきます。レバレッジをかけてこの程度か、と思われるかもしれませんが、このような成績になると言うことはレバレッジ無しの商品ではさらに低くなることが予想されます。

それは長期投資について考えてみるとよく分かりますが、米国経済ほど世界経済を牽引する存在は他に無いから、と言うことです。

しかし、既に上がり過ぎでは?今からではもう遅く無い?

と、心配になっている方もいるでしょう。

先ずは値上がりし過ぎなのか、冷静に考えてみましょう。今からでも全く遅く無い事を理解出来ると思います。

レバナス取り崩しシミュレーションまとめ

レバナスの運用実績のある期間はまだ短い上、2018年から2021年にかけてはNASDAQ100が大きく上げている局面でもありますので、最初に行なった61%というシミュレーション或いはそれを上回ることは確率としては高くないのかもしれません。

しかし長期的には成長が見込まれるインデックスに程よい2倍のレバレッジを掛けたレバナスは、今後も高い運用成績が得られる可能性があります。期待値の高い企業が集まるNASDAQ100をベンチマークに据えることから、初心者に対しても実はお勧めの商品です。

どうしてもその力強さを信用できない、という人は以下の記事も参考にしてみて下さい。

また2021年11月には楽天からも同様の商品が発売開始され、ますます注目を集めることになるかもしれません。

ただし、全財産を一気に注ぎ込むようなことは避けるべきですので、まずはしっかりと知識をつけましょう。当サイトでも勉強の一助になる記事を多数用意していますので参考にされて下さい。

レバナスをポートフォリオに加えることで、将来の大きなリターンの機会を逸するリスクに備えることは、分散投資の観点からも検討に値すると思います。これを機に投資先の一つとして考えてみるのも良いのではないでしょうか。

いずれのレバナスとも楽天銀行で取り扱いがあります。

実際のデータを見ながら、ポートフォリオに組み込むかどうか、検討してみましょう。

レバナスの始め方を知りたい方は以下の記事を参考にしてみると良いと思います。

そして、この記事でシミュレーションに用いた『毎月3万円の積み立て』という条件は、副業が解禁された現代においては現実的な金額になっているものと思います。

本ブログでも副業として(或いは本業としても)ブログを運営する上で、ポイントになることを順次記事にしていますので、こちらも是非参考にしてみて下さい。

コメント