レバナスは最強なの?

安定して儲かるの?

リスクや精神的負担は?

話題のレバレッジ投資信託『レバナス』を始めてみようかなとは思うけど、何だか不安。そんなに良いの?

レバナスが最強と思って良いのか?他にもっと良い投資先があるのではないか?

この記事では、そんな疑問に答える多角的な分析結果が見られます。

取り敢えずレバナスを始めてみようという方は下の記事を開いておきましょう(別タブで開きます)。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

レバナスこそ最強の投資信託、個別株買うよりずっと良い。

流石にレバナスが最強はあり得ない。危ないだけだし、強気なのは儲かってる時だけでしょ。

分散してこそ最強、一つの商品で最強は語れない。

はい、ということで何が最強か、冷静に考えれば『人それぞれの主観による』と言う結論になりますが、それでは面白くないと言う人に向けて、敢えての最強論を展開してみたいと思います。

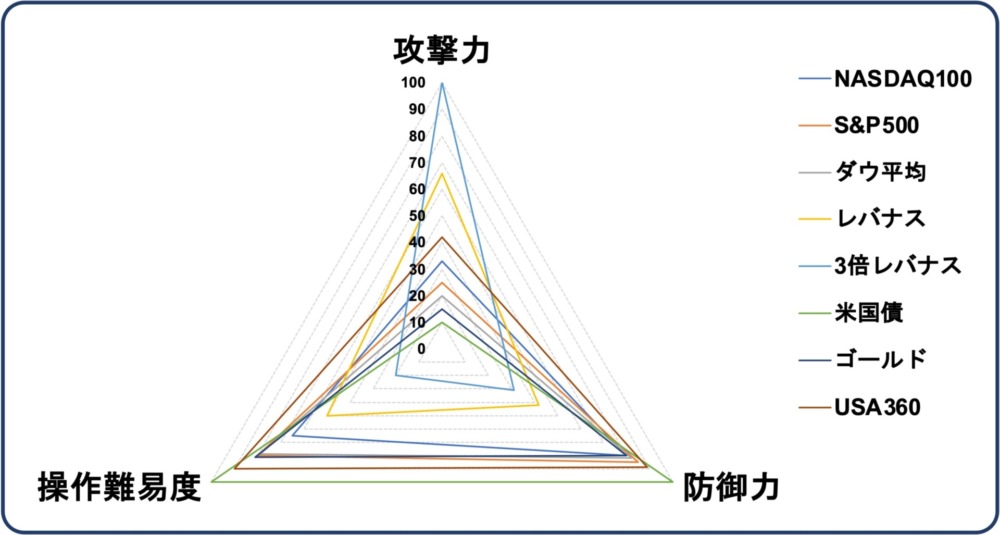

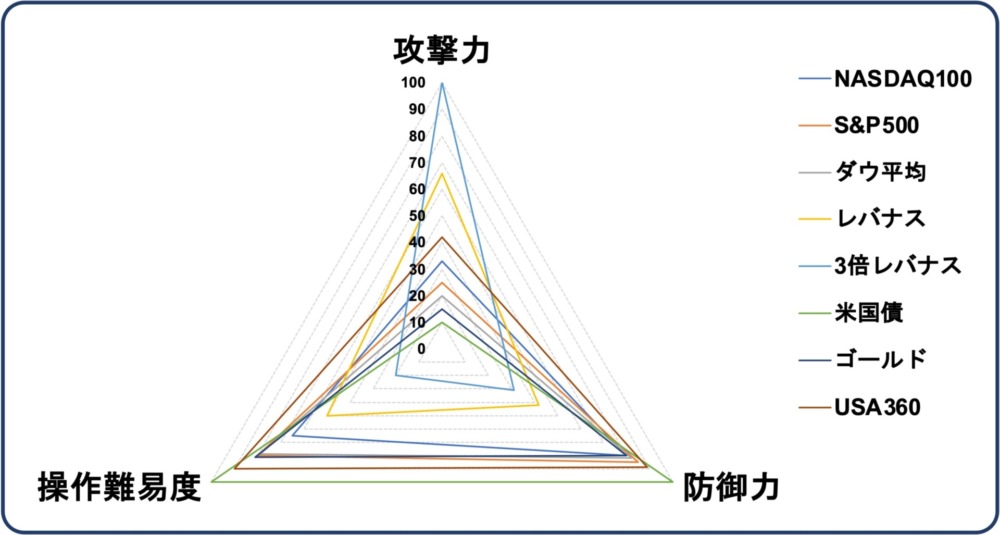

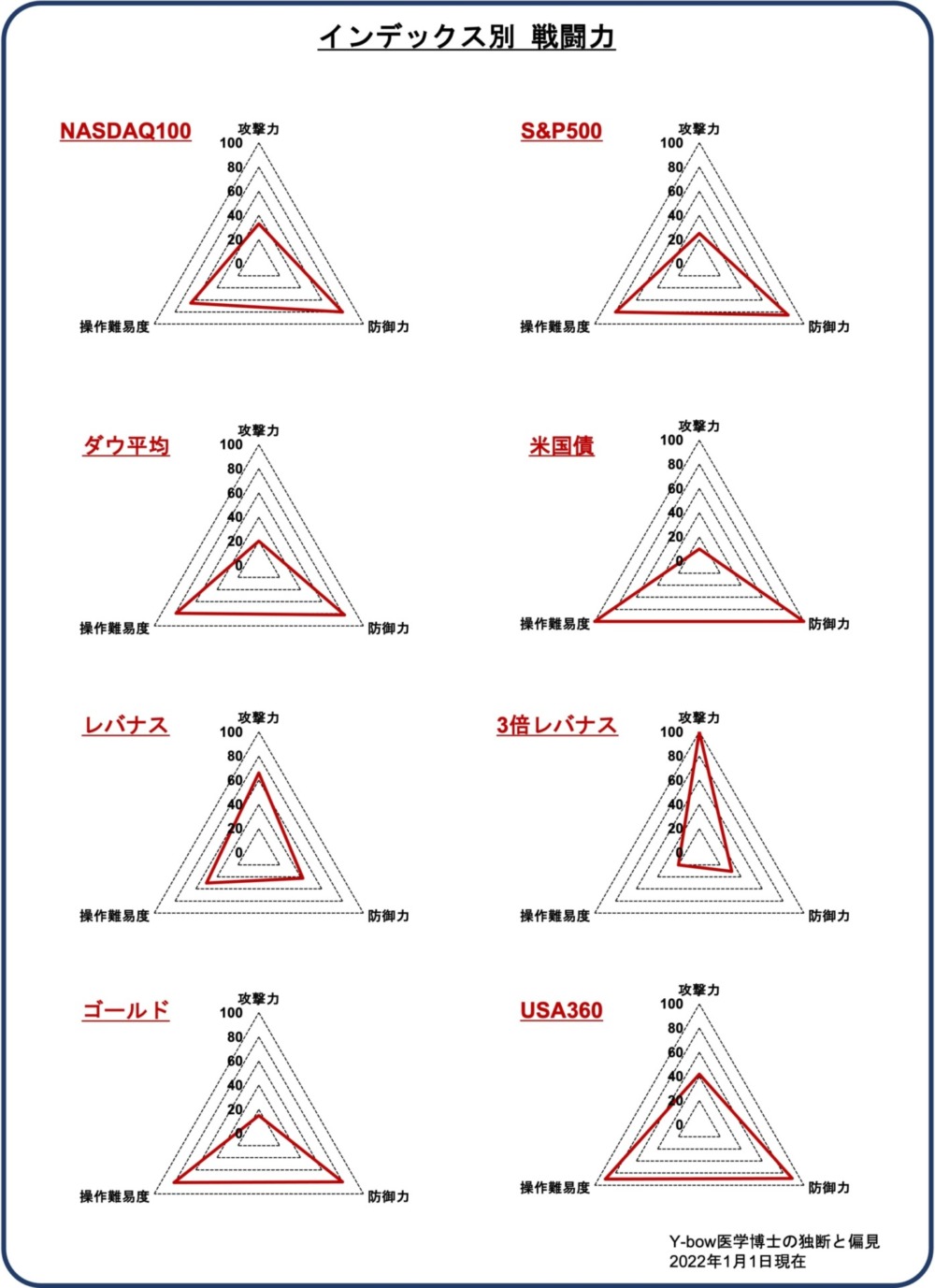

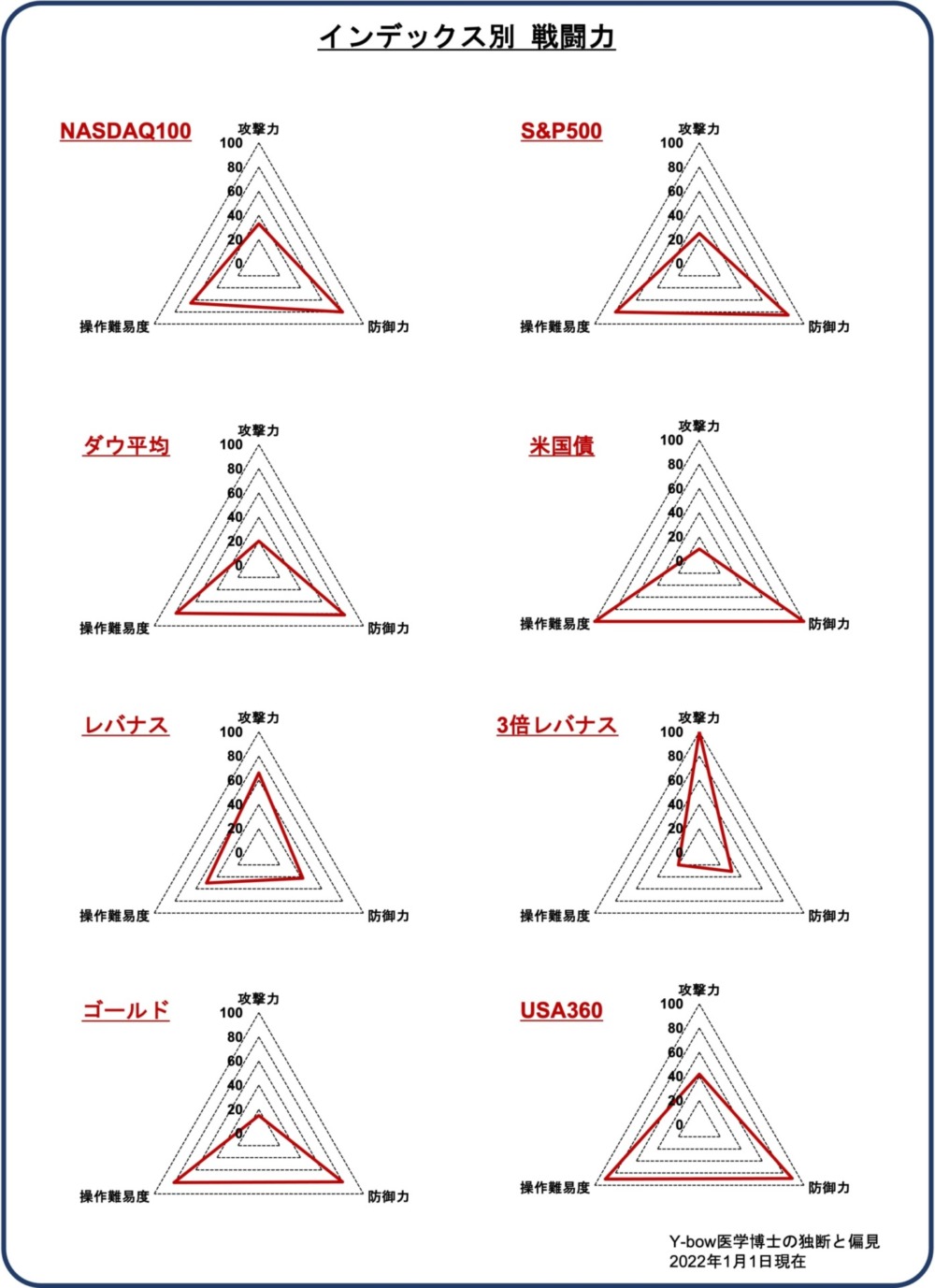

最強かどうかはこのレーダーチャートで判断します。気になる方はぜひ楽しんで行って下さい。

攻撃力の比較(上昇力)

上昇相場の期間でどれだけの収益を上げられるのか、早速比較をしてみましょう。

インデックス別検証

大和レバナス(iFreeレバレッジNASDAQ100)は2018年10月に設定されていますので、先ずはそれ以降の期間における上昇局面を例にとってみます。

この期間は暴落ポイントとしてコロナショックを含みますので、ダイナミックな価額変動をお楽しみ頂けます。

主要インデックス投資信託の比較

まず何にレバレッジをかけるのか、その元となるインデックスの強さを敢えて投資信託で検証します。

ETFによるインデックスの長期比較については以下の記事をご覧下さい。銘柄構成まで含めて詳細に比較しています。

(弱小の日本市場は完全に無視ですが)

2021年12月時点で楽天証券にラインナップされている投資信託から、iFreeの商品間で比較してみます。

比較対象:

NASDAQ100

NYダウ平均

S&P500

日経225

新興国

株式主要5インデックスの比較

NASDAQ100だけが際立って上げていますね。次いでS&P500、NYダウと続きます。

予想通りと言いますか、言わずと知れた序列です。

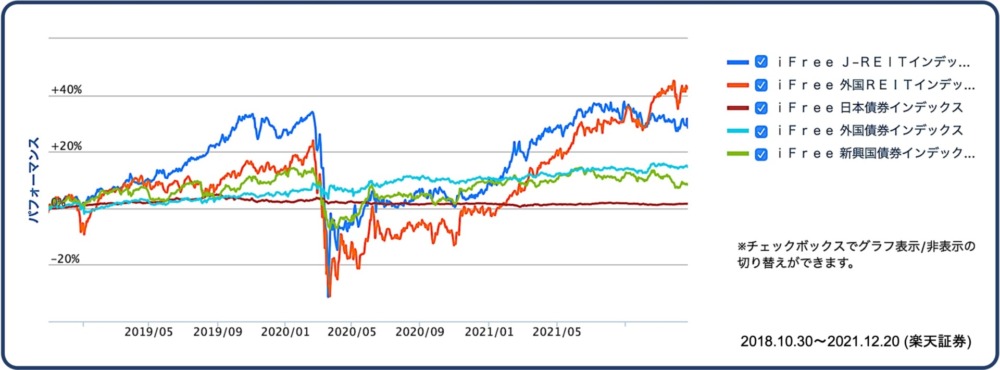

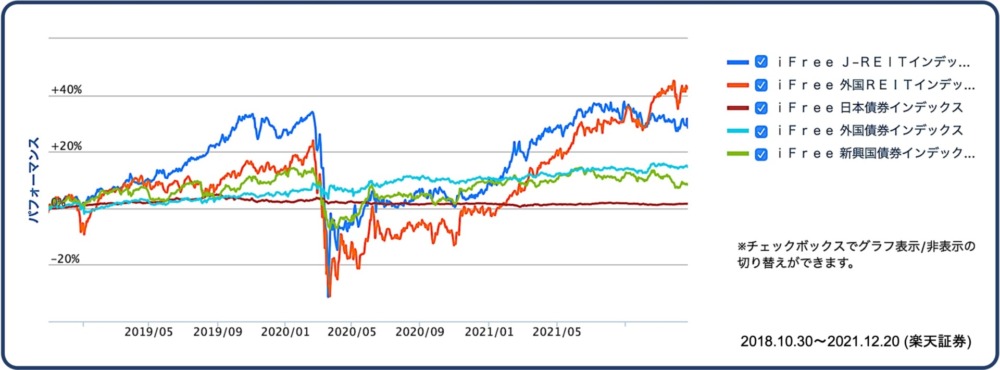

次に、債券とREIT(不動産)を見てみましょう。

比較対象:

J-REIT(日本不動産)

外国REIT

日本債券

外国債券

新興国債券

債券/REITインデックスの比較

やはり強いのは株式市場で、それに比べると債券の値動きは寂しいものがあります。

また米国市場は活況で、さすが世界経済の中心地と言える値動きを見せています。

NASDAQ100の強さと今後の展望については他の記事で詳しく紹介していますが、これにレバレッジを掛けたくなる気持ちはとてもよく分かります。

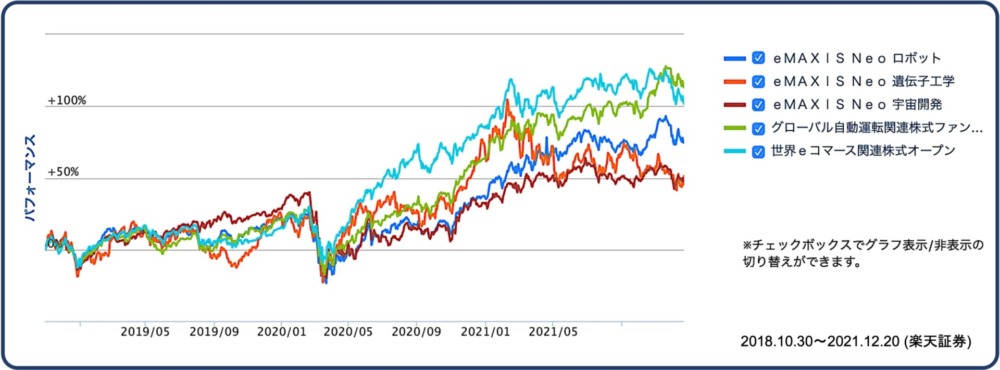

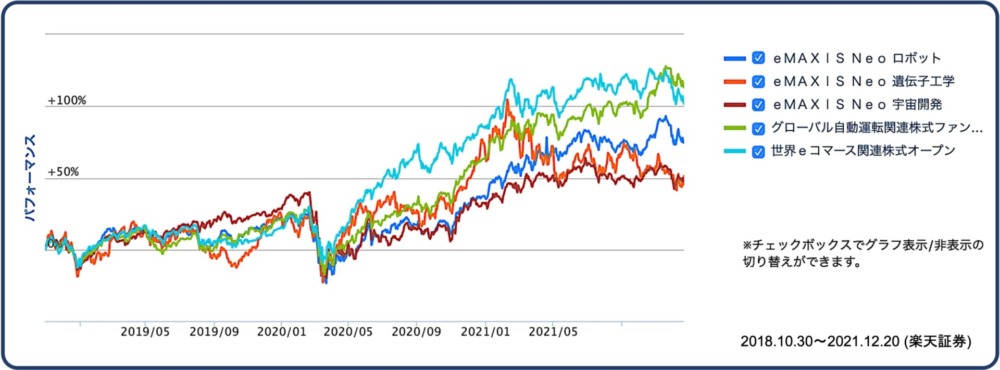

テーマ型投資信託の比較

伸び盛りの(と思われている)テーマに関連した株式を集約して上昇率の更なる向上を狙った投資信託の比較です。

新興技術に関連するもので、先見の明があり過ぎると誰にも見向きもされないので投資信託になる頃には出遅れ感もありますが、こちらも2018年10月以前に設定された商品から独断と偏見で厳選して比較を行いました。

テーマ型投信の比較(ロボット/遺伝子/宇宙/自動運転/eコマース)

ダウ平均や日本株、新興国株と比べれば大きく上がっていますが、意外と大したことないなという印象ではないでしょうか。

何しろNASDAQ100にも負けています。

ロボットや遺伝子工学、宇宙開発、自動運転、eコマースと言えば話題の今後を担う産業に直結するイメージがあるにも関わらず、です。

イメージでは無く実際に伸びている業種に焦点を当てたものがこちらです。

テーマ型投信の比較(FANG+/5G/インフラ/バイオ/温暖化)

今度はどうでしょう、軒並みS&P500を上回り、FANG+はNASDAQ100をも上回りました。

当然のことですが、NASDAQ100は一部の企業(主にGAFAMとテスラ)に強く牽引されて上がっている要素が強いので、その上がり幅の大きな企業への投資割合を高めれば上昇は大きくなります。

ではこの後は、レバレッジをかけた商品を見ていきましょう。

レバレッジ商品別検証

国内で買い付け可能なレバレッジ商品で2018年10月以前に設定されたものはほとんど無く、大和レバナスとの比較が困難です。そこで、レバレッジETFで代用して比較を行ってみます。

上昇率は数あるインデックスの中でもGAFAM比率の高いNASDAQ100が最も高いことから、レバレッジNASDAQ100商品に限定して比較してみましょう。

NASDAQ100のレバレッジ別比較

皆さんが一番好きなチャートでは無いでしょうか。

上昇局面はレバレッジ倍率が大きいほど上がり幅も大きく、コロナショックを感じさせない凄まじい上昇です。

レバレッジ2倍で資産は約4倍に、レバレッジ3倍では実に5.6倍に膨らんでいます。

こんなペースで資産が増えて行ったら大変なことになる、というのは以下の記事でも詳しくシミュレーションしていますが、ぜひ継続して欲しいものです。

ただしよく見るとコロナショック期間は、当然ですがレバレッジが大きいほど下落も大きくなっています。

防御力の比較(下落率)

上昇局面にはレバレッジNASDAQ100がめっぽう強いことは分かりました。

問題は下落局面です。

レバレッジ別NASDAQの下落幅

ここは保有者が狼狽売りをしてしまうかどうかが分かれる恐怖の相場です。

大きく下落すると立ち直るのに時間を要するので、一括でどかっと投資するのは避け、適度に積み立てていきましょうという結論には変わりありません。

しかし現実には、レバレッジのかかった凄まじい暴落を目の当たりにして、損切りのつもりで大損を被る人のなんと多いことか。

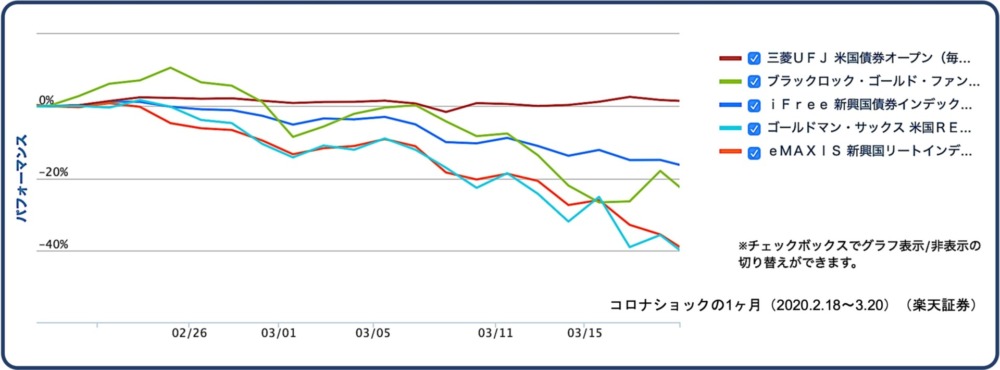

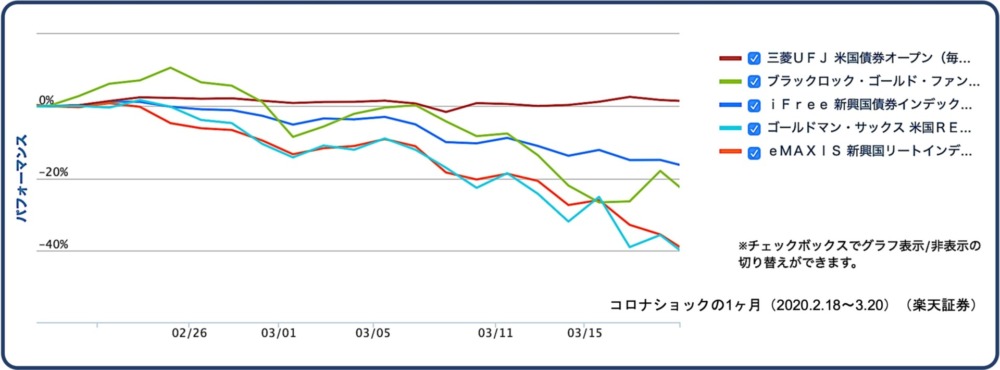

レバナス設定後に訪れた暴落期間、コロナショックの2020年2月19日からのおよそ1ヶ月、サーキットブレーカー連発のこの波乱の時期にどう値動きしたかを確認します。

日本にはない、NASDAQに3倍のレバレッジをかけたETFにも登場してもらうべく、こちらの比較もYahoo Financeを使ってETFの成績で比較してみました。

レバレッジ暴落、ヤバすぎる実態が明らかに!

先ほどの景気の良いチャートとは打って変わって、中々の惨状ですね。。。

なんと、レバナス相当のレバレッジ2倍のQLDは50%減、3倍のTQQQは70%近い減少です。

100万円あったものが、1ヶ月後には使ってもいないのに30万円になっています。

今でこそ、その後に大きく上昇することを知っていますから『やばいね〜』程度で懐かしめますが、当事者になっていたとしたらどうでしょうか。

手放さずに、日々減っていく自分の資産をただ呆然と見ている事が出来るでしょうか?

グラフからも分かる通り、レバレッジ無しなら30%も下落することはありませんでした。

それに、それなら皆んな一緒です。しかし、、、

レバレッジ商品を持っている人は、そうでない人より酷い被害を被っているのです。圧倒的に。

黙って見ていられますか?

保有するあなた自身の防御力(ホールド力)が試されます。。。

と言うことで次は、精神衛生上もっと安定した商品の方が自分には合っていそう、、、と感じた方に向けて、心臓に優しいものを見て行きましょう。

安定と名高い債券/ゴールド/REIT

この記事では公平を期すため、債券とゴールド、REITについても投資信託で評価を行います。

何が最強かを知りたいという厨二心を忘れない方にとって、すべて投資信託で揃えた方が楽という視点も込めて。

債券とREITについては米国と新興国という名称で括りました。

債券/ゴールド/REITのコロナショック耐性

米国債券の安定感、恐るべし!!

米国債券はなんとレバナスが50%減となったこの期間に、僅かながら上昇。

一方REITはNASDAQ100と同等程度の下落です。

株式市場の暴落に対して、少しでも安心感を持ちたい人は債券に分散することも検討すると良さそうですね。

レバナスは最強か:結果判定

さぁ、後は総合判定で何が最強かを見極めるだけです。

- 上昇局面での上昇速度はインデックスの中でもNASDAQ100がトップ。

- それにレバレッジを掛ければ爆上がり。

- しかし下げる時も凄まじく、3倍もレバレッジをかけているとわずか1ヶ月の間に70%も目減りすることも。

- 一方で米国債はコロナショック中にも下げるどころか僅かに上昇、ド派手な動きをする株式市場とは打って変わって平穏な値動きです。

何をもって最強とするのか、指標によって当然見方も変わりますので、独断と偏見でスコアリングしてみました。

事実:トリニティスタディによれば、債券比率が高いほど取り崩し可能期間は短くなる

ということも加味します。

トリニティスタディの論文に関する関連記事として以下参照。

株式(VTI)と債券を同時に組入れ、債券には実に27倍ものレバレッジをかけた商品『USA360』も参戦させました。

USA360(楽天・米国レバレッジバランス・ファンド)は2019年11月に設定されたばかりの新参者ですのでチャート分析は行いませんでしたが、株と債券の良いとこ取りを狙った商品ですので参考までに。

ここまで見てきた攻撃力と防御力に加えて、ホールドする難しさを勝手な主観で点数付けしています。2022年1月1日時点のものです、今後変更するかもしれませんので悪しからず。

早速見ていきましょう。

比較パラメーター:

攻撃力(上昇局面での強さ)

防御力(下落局面での強さ)

操作難易度(社会潮流の影響と狼狽売りリスク等を加味)

レバナスが相当に尖っているのが特徴的な一方で、債券のどっしり感はいかにも安定ですね。

これを見ても、攻撃力を備えつつ防御も固め、ハンドリングもしやすいポートフォリオを組むにはレバナス+債券が良さそうです。

中でもVTIを持ちつつ27倍レバレッジの米国債を組み入れたUSA360との組み合わせはとても力強く安心感が持てそうです。

※ 銘柄構成や、USA360の27倍ってどういうこと?という疑問には以下の記事が答えてくれます。

最強談義のまとめ

このような題材で記事にしたからには、私なりに何が最強かに一定の結論を出さなければなりません。

独断と偏見で、主観にまみれて敢えて出した結論は次の通りです。

レバナス+USA360が最強:攻守に優れ、ホールドする気概を高めてくれる

レバナスとUSA360との比率はここでは定めません。おおよそ50:50を想定はしていますが、ガードを下げてでも攻撃力を高めたいと思えばレバナスを増やせば良い、ということです。

レバナスもUSA360もまだまだ設定から日が浅く、実績のある期間は非常に短い商品です。

しかしその中身は明確で、NASDAQ100とVTI、米国債です。

何が最強かを自分なりに考えられる程度の知識を付けることが出来れば、より投資の幅も広がり、視界の開けた検討を他人の意見に流されることなく出来るようになるでしょう。

いかがでしたでしょうか。最強を考えるのは面白い、と投資に対する考え方が少しでも前向きになって頂ければ幸いです。

コメント