価額の推移では無く積立シミュレーションが見たい

レバナスのシミュレーションと言うと、良くあるのが過去の価額の実績を証券会社等のHPで確認するか、またはETF『QLD』の推移を参照するというものです。

過去の利回りだけならそれで十分に把握することが出来ます。

無料で誰でも使える便利なオンラインツールもありますから、以下の記事で解説したように好きな時点・期間を設定してチャートを作成することが出来ます。

しかし、『毎月定額で積立を行なった場合』のようなケースで資産総額の推移について過去のシミュレーションを行うことは、上記の記事で紹介したYahoo! Financeでは出来ません。

ツールは誰でも無料で使用出来るオンラインツール『Portfolio Visualizer』を用いていますが、ちょっと使い方が面倒かもしれませんので、結果だけ参考にして頂ければと思います。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

レバナスの価額推移|実績

先ずはおさらいです。

レバナスの過去の価額推移は様々なデータベースで見ることが出来ますが、例えば楽天証券で確認すれば以下の通りです。

こちらはいわゆる『大和レバナス』のものです。

設定されたのは2018年の10月ですので、まだ長期と言えるほどの実績がありません。

そこで、『もっと以前からレバナスがあったらどうなっていたのだろうか?』と言う疑問に応える最も簡単な方法が、ETF『QLD』の成績を見ることです。

QLDとは、NASDAQ100のレバレッジ2倍のETFです。

レバナスの価額推移|バックテスト・シミュレーション

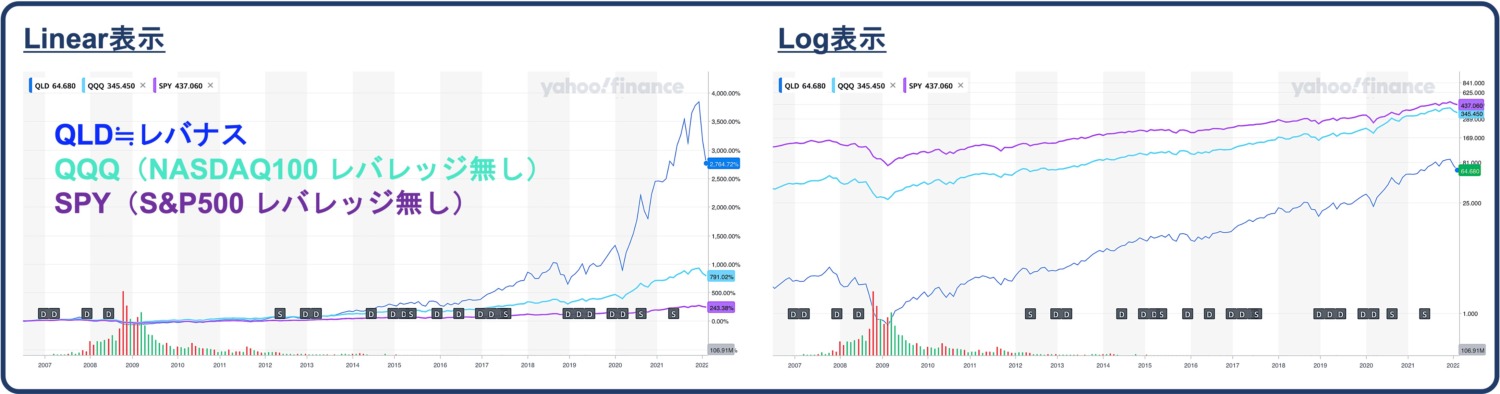

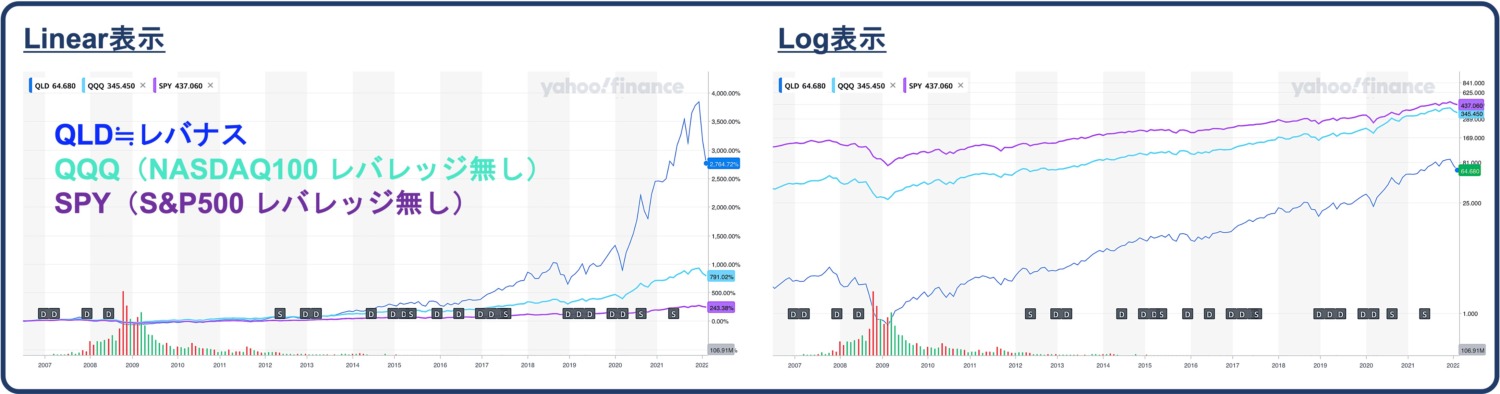

レバナスの代用としてQLDの価額推移を、レバレッジ無しの場合やS&P500と比較してみます。

このチャートは良く見るものだと思います。

QLDが設定された2006年6月設定以来の15年間のチャートです。

左側の『Linear表示』では価額が上がるほど傾斜が急になるので、どの期間を切り取っても『直近数年はバブルに見える』という現象が起きます。

そのため、一定の割合で上昇が続いているのかを判断するためには縦軸を対数表示にする必要があることは以下の記事で詳細に解説しました。

改めて右側のグラフ(Log表示)を見ると、リーマンショック以外は3種類とも直線的な右肩上がりになっているのが分かります。

レバレッジ無しのNASDAQ100(QQQ)に比べて、レバレッジ2倍のQLD(≒レバナス)は傾きが急ですので、上昇ペースが速いということも分かります。

さて、ここまで見てきたものはレバナス/QLDの価額の推移ですが、利回りや暴騰・暴落の様子、他のインデックスとの比較などを知るにはこれで十分でしょう。

しかし、毎月一定金額を積み立てていたらどうなっていたのか?を知ることが出来ません。

レバナスは一括投資よりも積立投資が推奨されますので、資産形成のシミュレーションとしては積み立てた場合の資産の推移を知らなくてはなりません。

指定した利回りでの積立シミュレーションは簡単に行えます。

しかし実際には常に一定の利回りで資産が増加していくことはありません。

変動しながら、ドルコスト平均法を反映させながら上昇していきます。

コメント