狼狽売りしたら終わり

でも今の内に売らないともっと落ちるんじゃ、、、?

下がった時に売ってはダメだと、あれほど誓って投資を始めたのに。。。

と、どうしても損切りをしたくなってしまうのも良く分かります。

持ち続けていればいずれ上がる、下がっても積み立て続ければ大丈夫だという情報はたくさんあるのに。

ただその事実を見て、頭では分かっていても、今目の前の自分の資産が含み損に転じていれば、本当にこのままで大丈夫なのだろうかと心配になるのは仕方のない事です。

しかしそんな時に、損切りした方が良いのか・持ち続け積み立て続けた方が良いのか、悩みは尽きません。

そこでこの記事では、下落相場で大きな含み損を抱えた時の対処法とメンタル制御法を紹介します。

下がったら売る、上がったら買うの悪しき慣習を断ち切り、資産形成の一助にして頂ければ嬉しいです。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

株価暴落時に売却する意味

大前提として、株式は長期的には右肩上がりになるものです。

ここからの内容は長期積立を前提としたもので、愚かで短期的な売買や投機的な行動については触れません。

基本はあくまでも長期投資です。

アセットアロケーションとは資産配分のことで、国内外の株・債券の他、金・コモディティなど多岐に渡る資産の種類をどう振り分けるかを意味します。

どのアセットにどれだけ配分するのか、考え方やリスク許容度が人それぞれなので、その配分比率に絶対的な正解はありません。

株式(投資信託やETF含む)が暴落した時に、狼狽売りだろうが計画的・戦略的な売却だろうが、行っていることは資産における株式の比率を落として現金の比率を上げる行為です。

インデックス投資ではなく個別株を持っていて、その将来性に疑義が生じて売却するというのであれば別ですが、それはそもそもナンセンスな投資をしているだけなのでここでは無視しています。

資産を現金で持つ意味は、現金の価値が上がる(=株価が下がる)と思うからです。

つまり、株価が下がった時にその株を手放すことは、より(相対的に)価値が高まると思う現金という別のアセットに乗り換えることです。

こうした行動を取る人は、今度は株が上がりそうになると現金を株式に換えようとします。

いつ何時も『その時一番上がりそうなものに乗り換え続ける』行為。

それはまさにアクティブファンドがやっていることそのものです。

何がいつ上がるか分からないが、唯一上がり続けるのは株

何がいつ上がり、下がるのか、分かったら誰も苦労はしません。

それが分かればみんなお金持ちです。

しかし、そんなことを考えなくてもずっと上がり続けるものがあれば、それに投資し続ければ良いですよね。

それならアセットをいちいち入れ替えなくて済みます。

上がり続けるものと言って思い当たるものはあるでしょうか?

本サイトをよくご覧になる方であれば当たり前の事実です。

実際に200年もの長期スパンで見て、上がり続けているアセットは株だけです。

これはもちろん長い目で見れば、ということです。

裏を返せば短期的にはもちろん下がることもあります。

しかし重要なのは長期的に上がり続けることであり、それは人類社会の発展によるものだということです。

- あらゆる産業は進化し、

- 技術は進歩し、

- 新たな価値を生み、

- 人類の総資産は増え続けていきます。

確かに廃れていく産業はあるでしょう。

しかし株式会社とは、利益を上げ成長するために株式を上場させるのです。

上場とは、利益を上げるための原資を市場(株主)から調達するためのツールです。

廃れる産業は株式市場からも撤退を余儀なくされますので、株式市場には新陳代謝も起き、上場している企業は利益を生み続ける存在となります。

特にその素地が整っているのが米国株式市場であり、その状態が長く続いていることが、米国株インデックス投資が推奨される理由です。

素地が整っているというのは、主に投資環境と人材です。

お金と人が集まる環境以上に強さの秘訣はありません。

気持ちをどう整理するか〜納得のポートフォリオ

さて、では大暴落を受けて株式投資していた資産が大きく減る局面で、その下落を受け入れるためにはどうすればいいでしょうか。

頭では分かっていても、いざ株価が暴落するとやはり不安になり、ともすれば売却してしまったりもします。

どうすればそのような行動から自分の資産を、自分を守ることが出来るでしょうか。

一つは少額からでも投資を始め、長く経験を積むことです。

その意味で、資産は大して増えないかもしれませんが、少額投資も大きな金額を運用することに匹敵する価値があると思います。

自分の資産が変動しているのを見ないとトレーニングにならないからです。

もう一つは、株式の暴落時にそのクッションとなる別のアセットを持っておくことです。

例えば、株式の暴落時に逆相関的な値動きをとる債券を持つことが考えられます。

国債を個人で購入するのではなく、投資信託を利用することも出来ますし、むしろその方が良いかもしれません。

購入のハードルの低さと、長期的に積立を自動的に行えることなどは投資信託の大きなメリットです。

例えば楽天投信投資顧問が出しているUSA360などは、投資額の10%以内を証拠金として270%分の米国債を保有することが出来る商品です。

単純に株式と債券とが逆相関するわけではありませんが、事実として暴落時のショックアブソーバーとして働いてくれます。

投資信託の場合には手数料が発生するというデメリットもありますが、それが費用対コストに見合うものであれば問題無いわけです。

手数料が高いとしばしば指摘を受けるレバナスを例にとって、手数料が高いか安いかを考える時に参考にして頂きたい記事もありますので適宜ご参照下さい。

その上で、何をどの程度持つのがベストかは考え方によります。

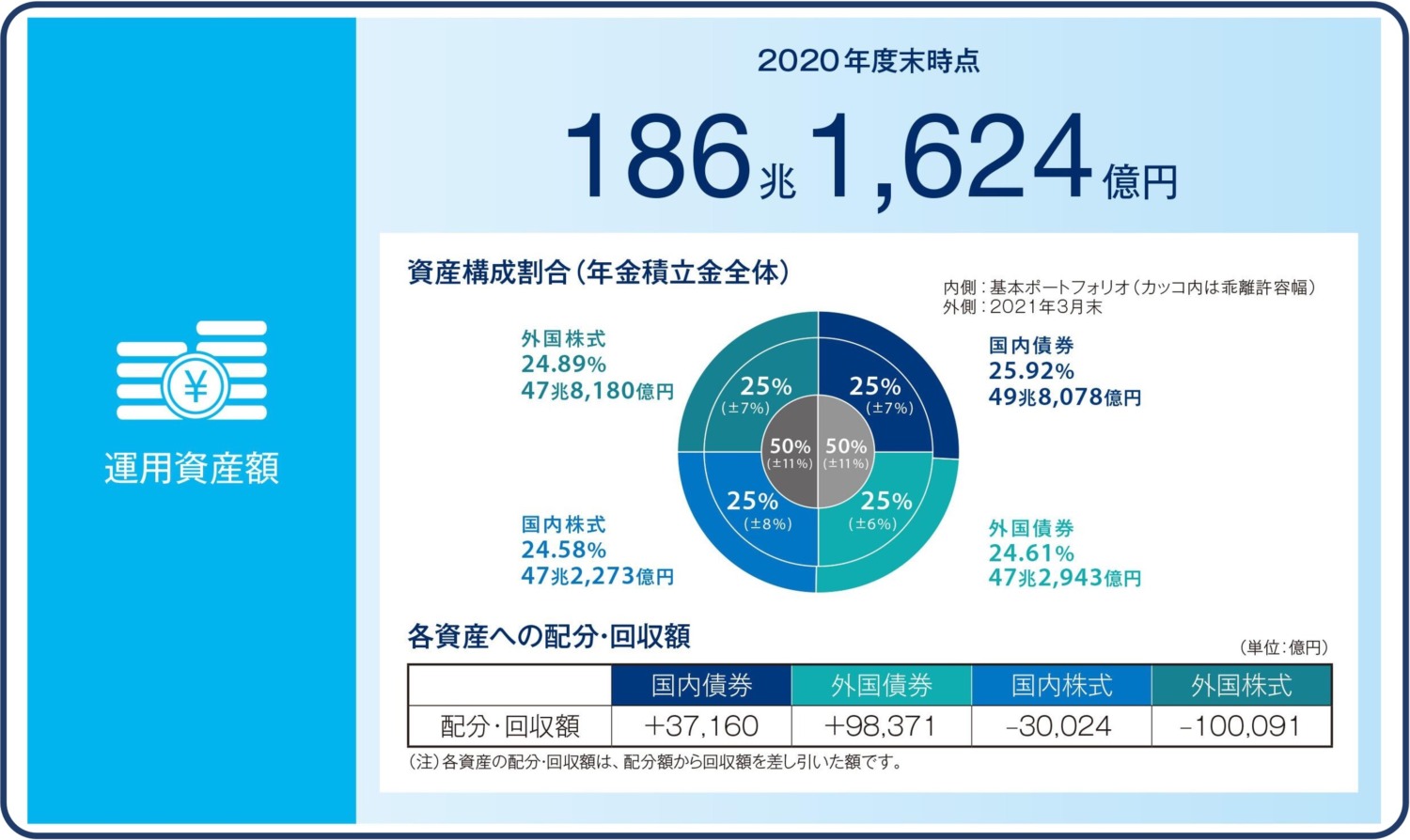

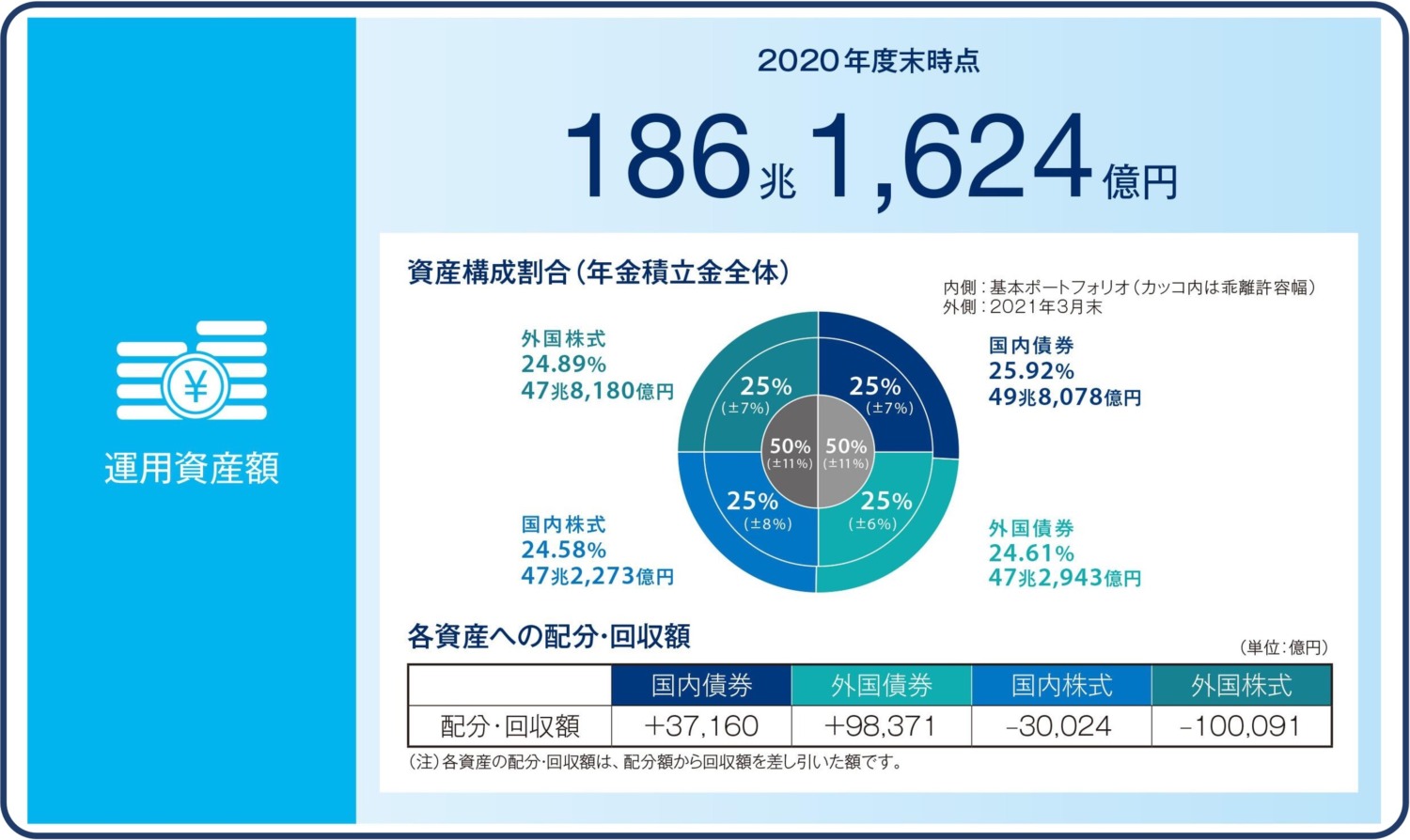

敢えて一つお手本を示すとしたら、GPIF(年金積立金管理運用独立行政法人)のポートフォリオが上げられるかもしれません。

GPIFは国民の年金を運用していますから、下手なことをすれば糾弾は避けられません。

なので、言うなれば “万人ウケするアセットアロケーション” になっています。

年金は常にその時々の取り崩し(年金支給)が発生していますから、値下がり期間には買い増しするに留めて取り崩さない、などという選択肢を取ることが出来ません。

つまりGPIFがリスクを取りすぎて暴落に巻き込まれれば、国民の受け取れる年金額に影響が出かねないわけです。

それでも運用しなければインフレに追い付けずに現金の価値は下がり、破綻が早まるだけです。

そこでGPIFが取ったアロケーションは以下の通りです。

また、GPIFは以下のようにも公表しています。

長期的な運用においては、短期的な市場の動向により資産構成割合を変更するよりも、基本となる資産構成割合を決めて長期間維持していくほうが、効率的で良い結果をもたらすことが知られています。このため、公的年金運用では、各資産の期待収益率やリスクなどを考慮したうえで、積立金の基本となる資産構成割合(基本ポートフォリオ)を定めています。

GPIF HPより

株式と債券を半々、それぞれ国内と外国とを半々というバランスのとれた配分です。

これに対して理詰めで異を唱え、過半数の賛同を得ることは恐らく出来ないでしょう。

つまりこのアセットアロケーションが、最も多くの人を納得させられると考えられるわけです。

どうしても資産の増減、特に減少に不安を抱く方は、そのリスク許容度に合わせてGPIFを参考にするのも良いのではないでしょうか。

まとめ

- 少額で経験を積む

- アセットの組み合わせを工夫する

この二つは狼狽売りのリスクを大幅に低下させ、資産を守ることに大きく貢献してくれるでしょう。

どうしても不安でどうすれば良いか分からない場合は、GPIFのアセットアロケーションを真似するのも良いかもしれません。

下落はあくまでも一つの過程であり、長期的な資産形成に目を向け、不安な気持ちにならずに続けられるよう成長していきましょう。

コメント