- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

はじめに

いよいよ投資を始める決意をし、投資信託の購入を目前に控え、いざそのラインナップに目を移すとあまりに多くの商品が並んでいて目移りしてしまっているかもしれません。

本稿ではそんな迷いの一助になればと、投資信託の大分類として『アクティブファンド』と『インデックスファンド』の違いに着目し、それぞれの特徴と選択する際の注意点などをまとめて解説することにします。

この記事のターゲット

- インデックス投資という言葉に興味はあるもののよく分からない人

- 投資信託を購入しようにも種類が多すぎて決めきれない人

- 積極的に売り買いして儲けを沢山出したい人

資産を効率よく増やしたいのは誰もが望むこと

インデックスファンド

インデックスというのは指標という意味です。

ブログの記事がGoogleにインデックスされた、という時の索引・見出しの意味とは異なる使い方です。

例えば日経平均株価(日本経済新聞社が東京証券取引所第一部に上場している銘柄の中から種々のバランスを考慮して選定した225社の株価の平均=日経225とも)やNASDAQ100(米国NASDAQに上場している、金融銘柄を除く時価総額上位100銘柄の時価総額加重平均から求められる株価指数)などと言った多くのいわゆる優良企業の株価の平均や指数を指します。

インデックスファンドという場合、基準価額がある指標(インデックス)と同じ値動きをすることを目指して運用を行う投資信託のことを指します。

通常、目指すインデックスに採用されている銘柄群と全く同様の銘柄構成とし、時価総額加重平均などの組入比率に影響するファクターも含めて調整されます。

組み入れる銘柄の構成については独自の個別企業調査等は必要なく、インデックスに採用される銘柄に入れ替えが発生した際には、当該ファンドも指数の対象から外れた企業の株式は売却して、新たに指数に採用された企業の株式を購入しますので、インデックスに追従していくことが可能です。

アクティブファンド

アクティブファンドとは、一般にファンドマネージャーと呼ばれる運用の担当者が投資先の銘柄配分を独自に決定し、インデックス以上の運用成績を目指すファンドを指します。

インデックスに採用されていないような掘り出し物を選定したり、伸びると思われる会社の株式保有率を高めてみたりと、独自の調査結果に基づいてその時々に最適と思われるポートフォリオを構築します。

加えて、安く買って高く得るというのは儲けを生み出す商売の基本です。

これを効率的に繰り返し、出来るだけ大きな利益を出来るだけ短期間に出そうとすれば、市場をつぶさに観察して積極的にチャンスを伺い売買を行うことになるでしょう。

本稿執筆時点(2021年10月現在)においては、ひふみ投信やセゾン資産形成の達人ファンドなど、大きな収益を上げているアクティブファンドがいくつも存在しています。

どちらが優秀?

運用成績比較

このインデックスファンドとアクティブファンドのどちらが優秀か、どちらの方が資産形成に有利かという議論は後を絶ちません。

投資信託を買おうと商品選択に悩まれた方であれば一度は耳にしたこともあるのではないでしょうか。

結論から先に言うと、

『アクティブファンドの、インデックスファンドに対する勝率は4割以下』

です。

予想以上に低かったのではないでしょうか。

或いは良く勉強されている方にとっては『もっと低かったはずでは?』と思われたかもしれません。

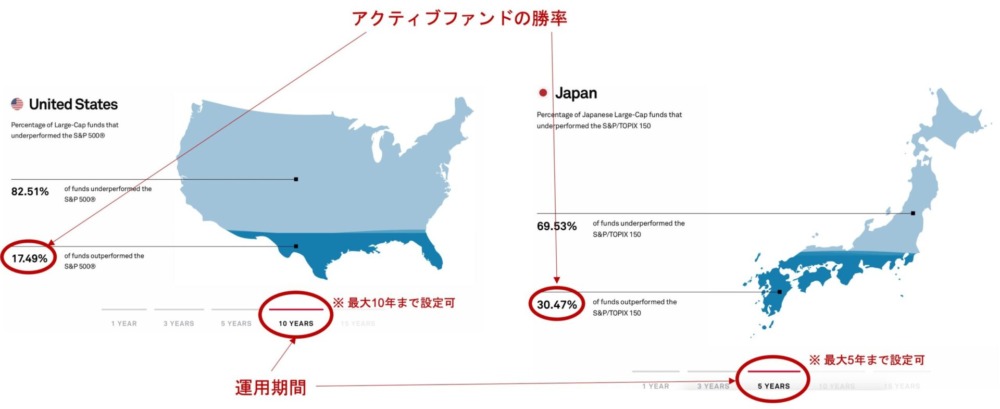

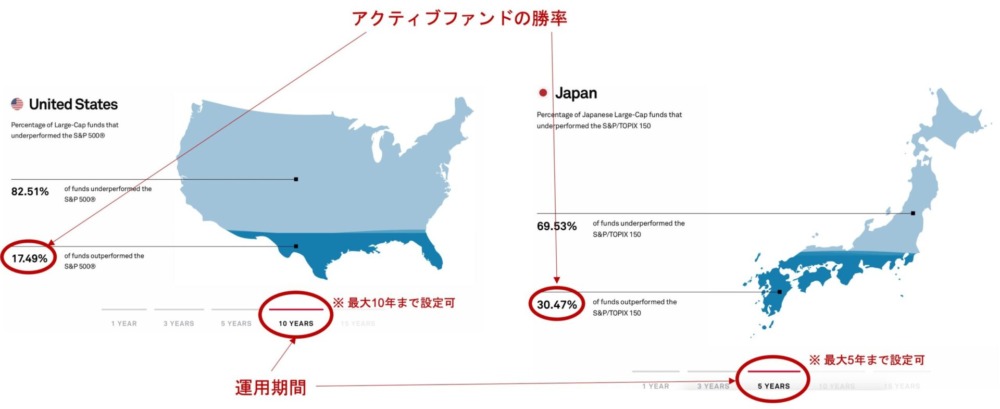

何をどのように集計するのかによって数値は変わってきますが、上記の4割以下という数字はSPIVAというサイトで各国に投資するファンドの運用成績を集計し、それぞれのインデックスに対してアクティブファンドの勝率がどの程度かを視覚化してくれるサイトでの様々な国での結果を基にした数字です。

皆さんが主に投資する先である米国と日本に限って見てみると、以下のようになります。

それぞれ設定可能な最長期間での比較にしています(2021年10月現在)。

米国での10年間の投資においてはなんと勝率たったの17.49%、日本では5年間の投資において30.47%という結果です。

裏を返せば、米国への投資であればインデックス(図中のインデックスはS&P500)に10年間投資しておけば8割以上の確率でアクティブファンドを上回る成績を残せたということになります。

単純に『勝率』で見れば、インデックスファンドの勝利ということが言えます。

手数料比較

このようにアクティブファンドの勝率が低い根本的な原因は、結局いつが買い時かなどということは誰にも分からないということに収束します。

そのことについては以下の記事に詳しく説明がありますのでご参照ください。

加えてもう一つ大きな理由が存在しています。

アクティブファンドはファンドマネージャーが頑張ってポートフォリオを調整するわけですから、その頑張りに対する報酬が発生します。

皆さんがアクティブファンドの投資信託を購入する場合には、その頑張りに対する対価を支払っているのです。

厳密にその対価がいくらなのかは明記されていないことがほとんどですが、投資信託の信託報酬という部分にそれが表れています。

平たく言えば、アクティブファンドは信託報酬=手数料が高い、と言えます。

それはインデックスファンドの数倍から数十倍にも及び、数字上はわずか数%であってもそれが積み重なれば、投資する側(投資信託の購入者)にとっては大きなマイナスになってしまうのです。

極論すれば、インデックス以上の儲けも出せないファンドマネージャーに余計なコストを支払っているだけ、と言えるかもしれません。

ポートフォリオ比較

ではそんな銘柄選定の難しさの中にあって、実際のところアクティブファンドのファンドマネージャーはどれだけの工夫を凝らしているのでしょうか。

NASDAQ100をベンチマークとした場合の内訳(ポートフォリオ)を一例として見てみましょう。

以下の図は左側がアクティブファンド(米国NASDAQオープンBコース)、右側がインデックスファンド(iFreeレバレッジNASDAQ100=NASDAQ100)のポートフォリオです。

見易いから、というだけの理由でこれらを持ってきました。

ご覧頂いて分かるように両者ともGAFAMの比率が大きくなっていますが、右側はそもそもNASDAQ100の内訳そのものですので、アクティブファンドもいわばそれを『真似している』状態なわけです。

そのほかの銘柄をオリジナリティを加えつつ調整しているようですが、それで果たして大きなリターンに繋がっているでしょうか。。。

その時々によって収益の差はまちまちですので本稿では断定的な表現はしないようにしますが、今、この記事をご覧になった方はこの二つの投資信託の運用成績を確認してみると良く分かると思います。

私には、米国NASDAQオープンBコースに信託報酬1.694%も支払う感覚が理解出来ません。

右に示したインデックスファンドは左に示したアクティブファンドよりも低い信託報酬でレバレッジをかけているため、ただでさえアクティブファンドよりも成績の良い傾向にあるインデックス投資による収益を大きく加速させている様子が分かると思います。

なお、レバレッジ投資については逓減リスクを始め理解しておくべき事項がありますので、投資を検討される際には以下の記事も参考にしてみてください。

また右側の図は大和アセットマネジメントのサイトから誰でも計算が出来ます。ご自身の保有しているポートフォリオを視覚化出来るので試してみると面白いかもしれません。

終わりに

どのような違いがあるのか、実際の運用成績はどちらが優秀なのか、大枠としてのイメージは掴めたのではないでしょうか。

全て事実に基づく分析を行ってきています。

そして結論は、あれこれ考えてアクティブに動くよりも、社会の成長に伴い成長することが分かっているインデックスに投資をする方がリターンを得られる可能性が少なくともこれまでは高かった、ということです。

インデックスに長期投資することが最も確実だと思いますが、その利益を大きくしたいのならレバレッジを活用することも一案です。

私が活用しているものは以下にまとめていますので、宜しければご覧下さい。

もちろん、どのような投資を行うのかは個人の自由ですし個人の責任によるものであることは間違いないことです。

しかし、投資についてまだ深い見識の無い内は、先ずはインデックスの動きや投資信託というものの構造を知り、商品の値動きに慣れるためにも、インデックス投資を行ってみることを検討するのが良いのでは無いでしょうか。

投資初心者に向けた情報収集ツールは以下からご覧頂けますので、宜しければ活用ください。

コメント