レバナスは手数料が高い?

どれくらい影響あるの?

費用対効果は大丈夫?

投資信託は一般にその手数料(信託報酬)が安いほど良いとされています。

当然のことで、年間数%の利回りを期待する中で1%も2%も手数料がかかっていては資産の成長に影響してくるからです。

手数料の低いものは0.1%未満であるのに対し、レバナスは0.99%(大和レバナス)/0.77%(楽天レバナス)と、この数字だけ見ると高めの設定になっています。

果たしてその影響はどの程度なのか、この記事ではそれだけの手数料を払う価値があるのかについて、分かり易く解説します。

例えるなら、、、

- ハンバーガーより高いからビックマックは買わないでしょうか?

→ハンバーガーには無い満足感を求めて買う人がいます。

- 自転車より高いから車は不要でしょうか?

→自転車では運べない荷物もありますし、距離があれば車の方が早く目的地に着きます。

結論:信託報酬0.99%を払う価値は十分にあると考えられます。

理由をぎゅっと凝縮して表現すると、以下のようになります。

長期的にみて、

- 100円払ったら10,000円を15,000円にしてくれる人

- 10円払ったら10,000円を10,500円にしてくれる人

どちらと付き合うのか?

イメージは出来ると思いますが、実際のデータを元に解説していきます。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

信託報酬の差はどれだけ資産形成に影響するか

米国の人気インデックス、S&P500に連動する投資信託で比較してみましょう。

後発商品には4倍レバレッジという高倍率投資信託もありますが、これはまだまだ実績が無いのでここでは扱わないことにします。

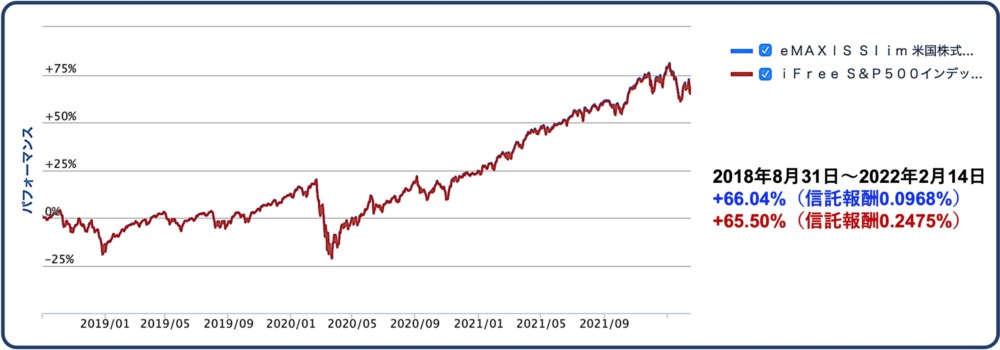

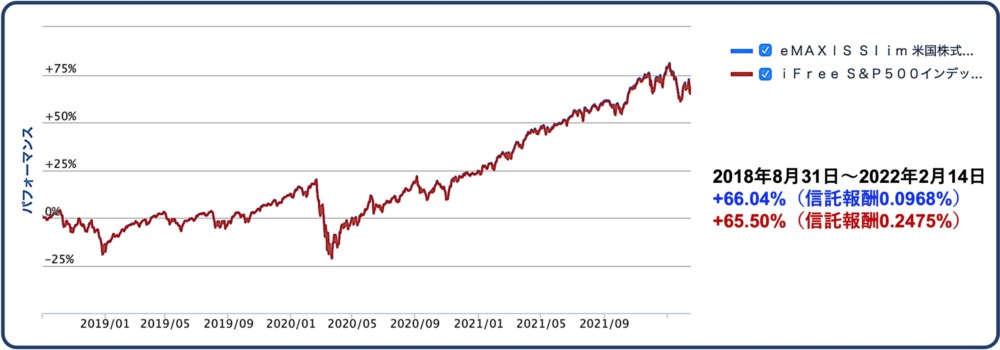

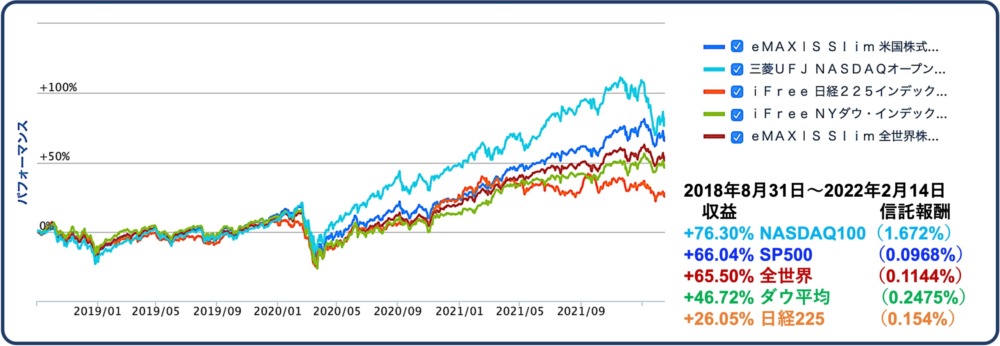

先ずは信託報酬が0.1%を切るeMAXIS Slimと、0.2%を超えるiFreeとの比較です。

2018年8月末から2022年2月までの期間で比較すると以下の通りです(楽天証券より)。

チャートはまるで1本かのように重なっていて、この3年半の間に信託報酬0.15%ほどの差が生んだ収益差はわずかに0.54%分でした。

10,000円が16,604円になるか、16,550円になるかの違いです。

1%にも満たない信託報酬の差は、無視して良い程度のレベルだと考えて良いかもしれません。

ただしこの数字は3年半という短い期間での差であり、長期に渡る運用の場合には差は拡大していきます。

差がゼロではない以上、その感じ方は主観に寄りますので実際に計算してみるのも良いでしょう。

簡単なイメージ算出方法:

例えば年間平均利回りが0.15%分異なる場合は、電卓で『1.0015』『×』『×』と押した後に、『=』を繰り返し押すことで複利計算が出来ます。

1回『=』を押すごとに1年分の複利が加算されていきます。

0.15%の複利は20年で3.04%分の差です。

全世界株の平均利回り程度だと↓

- 平均利回りが5%だと20年で+165%(100万円→265万円)

- 平均利回りが5.15%だと20年で+173%(100万円→273万円)

NASDAQ100のように平均利回りが10%を超えると↓

- 平均利回りが10%だと20年で+572%(100万円→672万円)

- 平均利回りが10.15%だと20年で+591%(100万円→691万円)

レバナスのように平均利回りが25%を超えると↓

- 平均利回りが25%だと20年で+8,573%(100万円→8,673万円)

- 平均利回りが25.15%だと20年で+8,784%(100万円→8,884万円)

また、信託報酬の異なる2つのレバナス(大和レバナスと楽天レバナス)の長期運用シミュレーションも参考になるでしょう。

個人的には微々たる差だとは思いますが、運用成績が悪い商品ほど利回りに対する相対的な影響が大きくなるのでその影響を強く感じるかもしれません。

何れにしても信託報酬の安さについて、集客を目的とする過剰な印象作りは良くないとは思います。

つみたてNISAの対象銘柄になるには信託報酬が低いことが定められているなど、一般には信託報酬の影響を過大評価しかねないような風潮があることが個人的には気掛かりです。

信託報酬よりもインデックス選びの方が重要

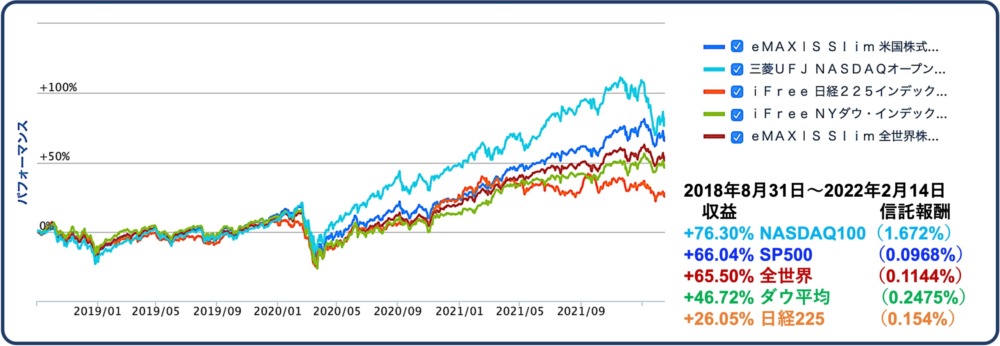

次に、連動するインデックスが異なる投資信託を比較してみましょう。

ここで確認したいのは、信託報酬の違いと、連動するインデックスの違い、どちらが資産形成に及ぼす影響が大きいか?です。

信託報酬は0.0968%から1.672%までの間で、米国株(SP500、NASDAQ100、ダウ平均)、全世界株、日本株の5種類の比較は以下の通りです。

信託報酬が圧倒的に高いのはNASDAQ100に連動する『三菱UFJ NASDAQオープン(為替ヘッジ無し)』ですが、利益も圧倒的です。

選択するインデックスの差は、信託報酬が1%以上異なることと比べると影響がものすごく大きいことが分かります。

1.6%のコストをかけてNASDAQ100に連動させる方が、0.1%のコストでSP500に投資するより遥かに儲かるということです。

少なくともこのチャートで見た2018年8月から2022年2月の期間ではその傾向がはっきりしています。

コロナショックも、ロシア/ウクライナ問題も含めて、結局はNASDAQ100が最もリターンが大きかったことが見て取れます。

少しでも信託報酬が低い商品を、という視点で投資する投資信託を選ぶことがいかに不毛なことか、よく分かると思います。

信託報酬を勘案するのは、その他の条件(特に連動するインデックス)が同じだった場合だけにしておきましょう。

レバレッジの効果と信託報酬

ここまで見てきたら想像が付くと思いますが、右肩上がりの成長を続けるインデックスにレバレッジをかける効果は、信託報酬の大きさを吹き飛ばす威力があります。

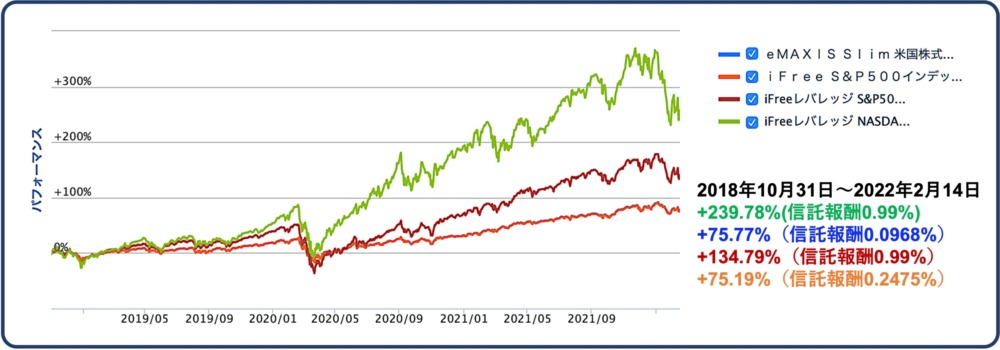

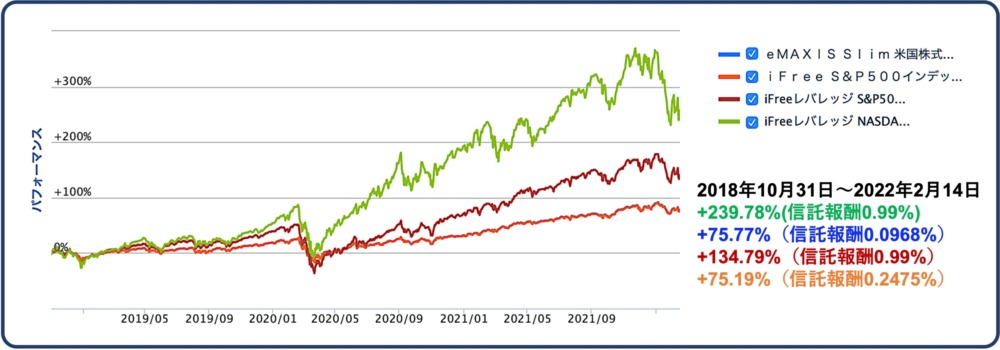

先ほど比較を行ったSP500の投資信託の比較に2倍レバレッジのかかった商品を加えてみます。

信託報酬がレバナスと同じ0.99%の『iFreeレバレッジS&P500』を加えると以下のようになります。

レバレッジ2倍の『iFreeレバレッジS&P500』のボラティリティの大きさと、長期で見れば右肩上がりの勢いに大きな差があることが浮き彫りになります。

信託報酬が0.0968%のeMAXIS Slim SP500よりも、その10倍以上の信託報酬である0.99%のiFreeレバレッジSP500の方が結果的には大幅に利益が大きくなることが明らかです。

では、最も勢いのあるNASDAQ100に2倍のレバレッジをかけたレバナスをこのチャートに加えてみるとどうでしょうか。

想像通りだったでしょうか、驚かれたでしょうか。

レバナス(緑色グラフ)だけが飛び抜けて好成績です。

4つの商品の中でも信託報酬が最高タイの0.99%ですが、そんなことはもはや誤差ですね。

こんなデータを紹介すると、必ずと言って良いほど聞こえてくるのが『レバレッジ商品は下落が怖い』というもの。

折角ですので、おまけにその暴落時のチャートをクローズアップして見ておきましょう。

コロナショックの底では、2018年10月31日(大和レバナス設定月末)と比較して価額を最も維持したのはレバナスです。

一方、最も値を下げたのはレバSP500でした。

結局のところ、大きく上がるインデックスは、下げたとしても勢いのないインデックスの底ほどは下げない、という状況でした。

長期投資の成功の秘訣の一つは、隣の芝が青く見える状態を放置しないことです。

レバナスの信託報酬は高いのか?

結論として、そのパフォーマンスに対して高いとは言えないと考えます。

レバナスの成績を長期的に上回る投資信託が見当たらないためです。

QLDを用いたバックテストの結果からも、10年以上に渡ってその傾向は一貫しており、私見では今後そのような成績を狙うための手数料としては十分に許容されるレベルであると判断します。

レバナスよりも上げ幅が大きく手数料も少ない金融商品にETF『SOXL』(手数料0.95%)などがありますが、国内での扱い易さや複利効果を得るための再投資の手間なども加味して、レバナスの信託報酬0.99%はまぁまぁ優秀だと思います。

まとめ:正しい知識と情報を持っていることが重要

投資に関する考え方は人それぞれです。

リスク許容度も、積み立て可能な金額も、投資期間も人によって大きく異なるでしょう。

それ故に、投資に絶対は無く、自己責任で行われるべきものです。

しかし、絶対と言えるほど重要なこともあります。

それが『正しい知識を持つこと』です。

投資判断をするためにも、後悔しないためにも、そして何より効率よく資産形成を進めるためにも、日本人に絶対的に欠けているのが投資に関する知識です。

本サイトで紹介・解説している投資に関する情報も、基礎知識が不十分だと理解することも活用することも出来ません。

それはやがて格差を生み、投資を正しく続けられない層はインフレが進む社会でますます貧困へと近付いていきます。

このサイトの情報が難解だと感じるのであれば、ファイナンシャルプランナーなどから基礎知識を無料で学べる機会も増えてきていますので、そのようなツールを活用するのも良いでしょう。

とにかく投資に関する基礎をいち早く身につけ、資産運用を効率よく進めていきましょう。

コメント