SP500への長期投資は安全?

NASDAQと比べてどうなの?

ようやく日本でも投資への関心が高まる中、市場は不安定な時期を繰り返し迎え、そのたびに投資初心者が狼狽する光景が続きます。

日本株は見限るとして、米国株へのインデックス投資を考えたときに先ず思い浮かぶのがS&P500(以降SP500と書きます)とNASDAQ100でしょう。

ダウ平均も主要な指数ですが、インデックス投資先としては余り好まれないようです(業種や分散具合などの理由)。

NASDAQ100はレバナスの登場で一部投資家の間でも話題になり、本サイトでも度々取り上げてきました。

しかしNASDAQ100は値動きが激しく、警戒感を持たれる方も少なくないでしょう。

そこでこの記事ではSP500に着目し、一体どれだけのリターンが得られるのかを分かり易く解説します。

NASDAQ100は怖いけどSP500なら、という意見もちらほら聞きます。

そうした意見に応えられるよう、SP500への投資で実際にどれだけのリターンが期待出来るのか、過去のデータを使って解説します。

Y-bow

Y-bow値動きだけでなく、積み立てした場合やレバレッジの活用についても分かり易く示します。

投資をしないことは極めて大きなリスクですので、正しい知識をつけて自分で投資判断が出来るようになりましょう。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

SP500がNASDAQ100との比較で優れているポイント

主観、個人の価値観に左右されず、過去だけではなく将来においても確実なのは以下の2点です。

SP500がNASDAQ100より優れるポイント

- より多くの銘柄に分散投資出来ること

- つみたてNISA/新NISAが使えること

おまけで、ウォーレン・バフェット氏がイチオシしていることも挙げられるかもしれません。

投資の基本として長期・福利・分散は外せません。

これらに大きく資するポイントがこの2つです。

確かに、SP500よりもNASDAQ100の方が2010年以降は特に大きく伸びてきました。

しかし、それは常に揺るがない現象ではなく、SP500の方が堅調な時期はいくらでもあります。

そして今後もあるでしょう。

NASDAQ100の方が上がるから、NASDAQ100にだけレバレッジをかけて持っていれば全てOK、とは言えない部分があります。

NASDAQ100が100社、SP500が500社、より多くの銘柄に分散されていることで、上がる時も下がる時も動きが緩やかになる傾向もあります。

値動きが激しい(ボラティリティが大きい)とそれだけ狼狽売りのリスクも上がります。

狼狽売りほど長期投資に邪魔なものは無いと言っても過言では無いでしょう。

そしてNISA口座を活用出来ることも、特に少額投資をする際にはありがたいことです。

2022年3月時点で、2020年のコロナショック後に証券口座を開設した方の7割近くが100万円以内での運用を行なっているそうです。

NISAが大活躍しているかもしれません。

NISAの利用にこだわる必要は全く無いのですが、SP500にこだわるのであれば(かつレバレッジを使わないのであれば)NISAは使っておくに越したことは無いでしょう。

SP500の年利(利回り)平均は

では実際にSP500のパフォーマンスを振り返ってみましょう。

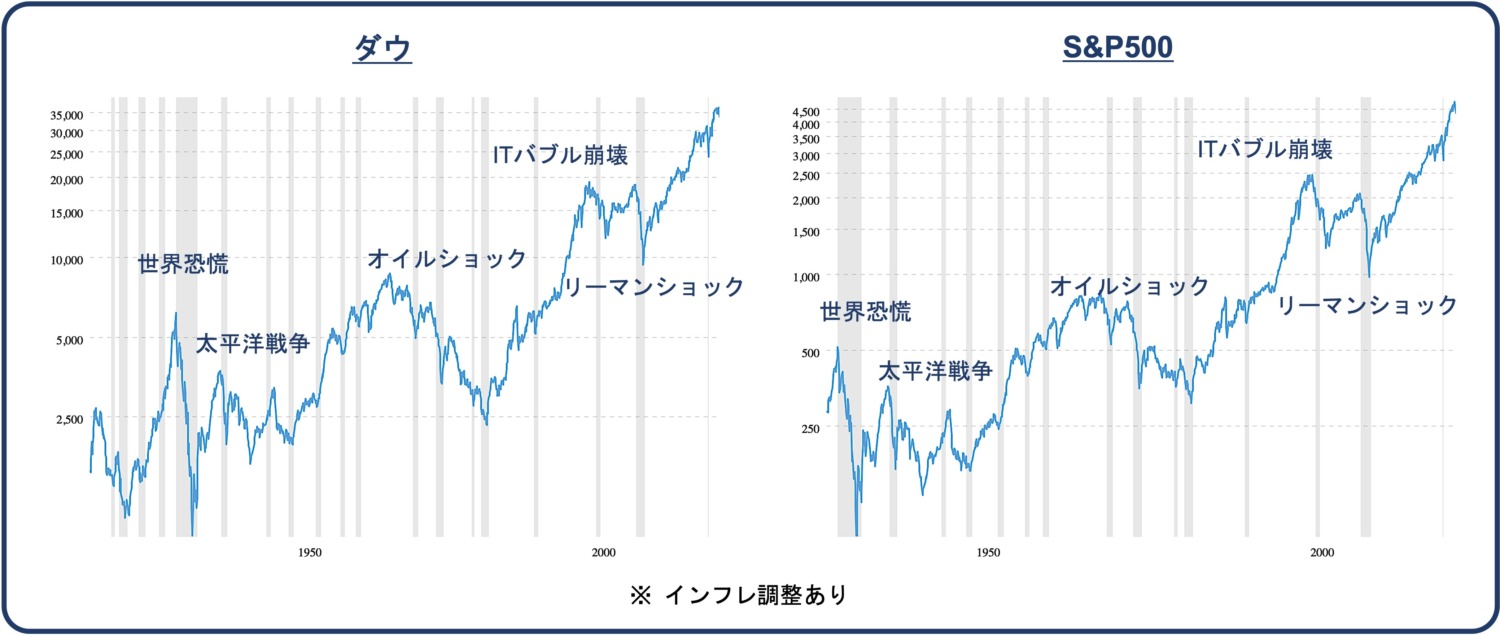

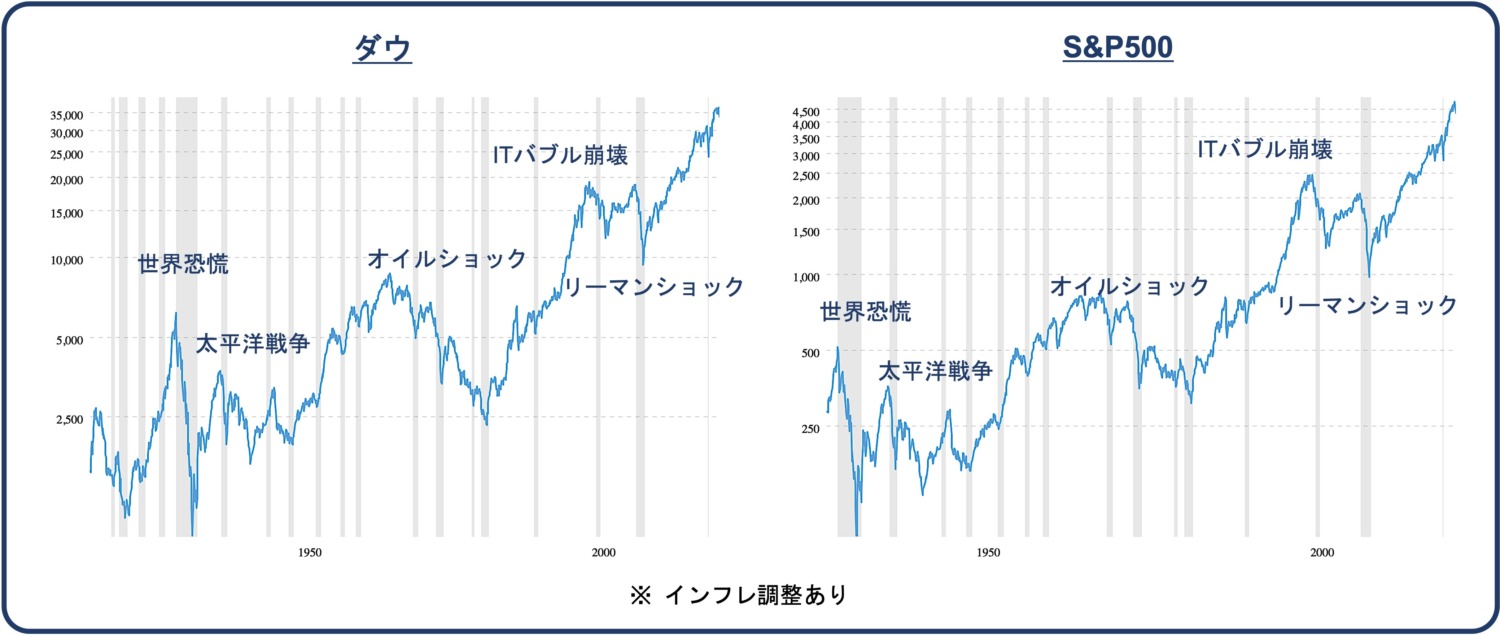

先ず長期のチャート(対数表示)は、過去の米国株推移を紹介した記事からの引用になりますが、以下の通りです。

重要なことは、長期的に見て右肩上がりになっていることです。

戦争が起きようが、どんなバブルが崩壊しようが、技術の進歩が止まらない限り人類が生み出す価値は上昇していくからです。

そうは言っても、毎年どの程度の利回りが期待出来るのか気になりますよね。

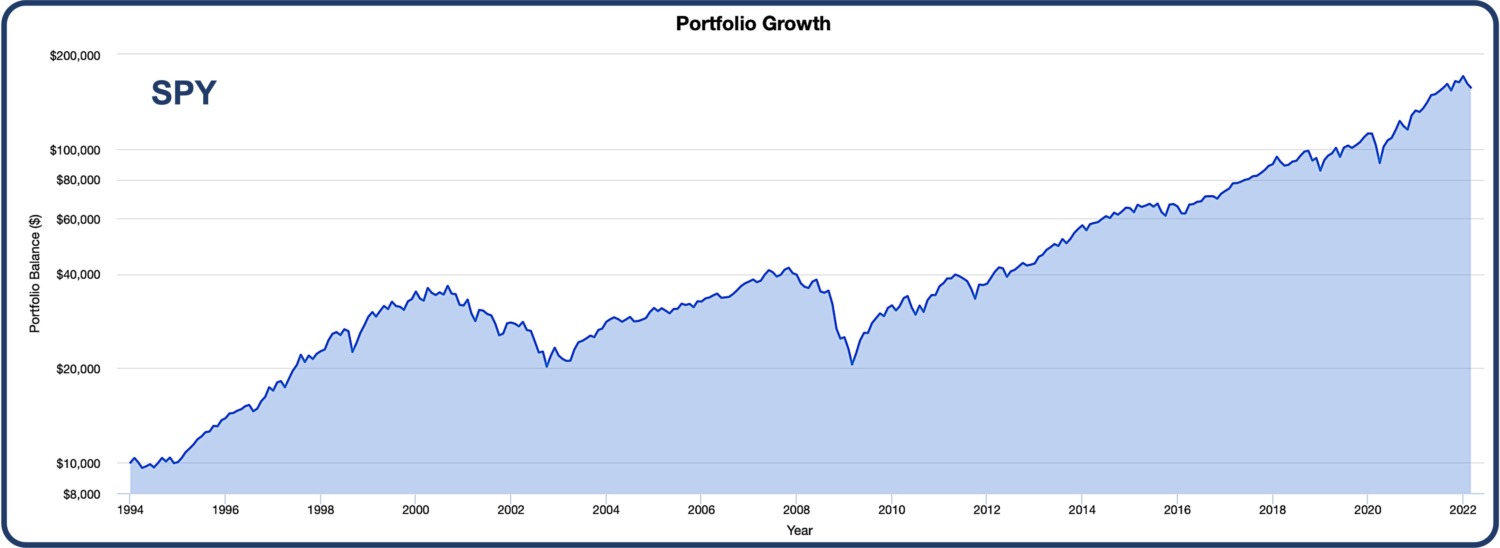

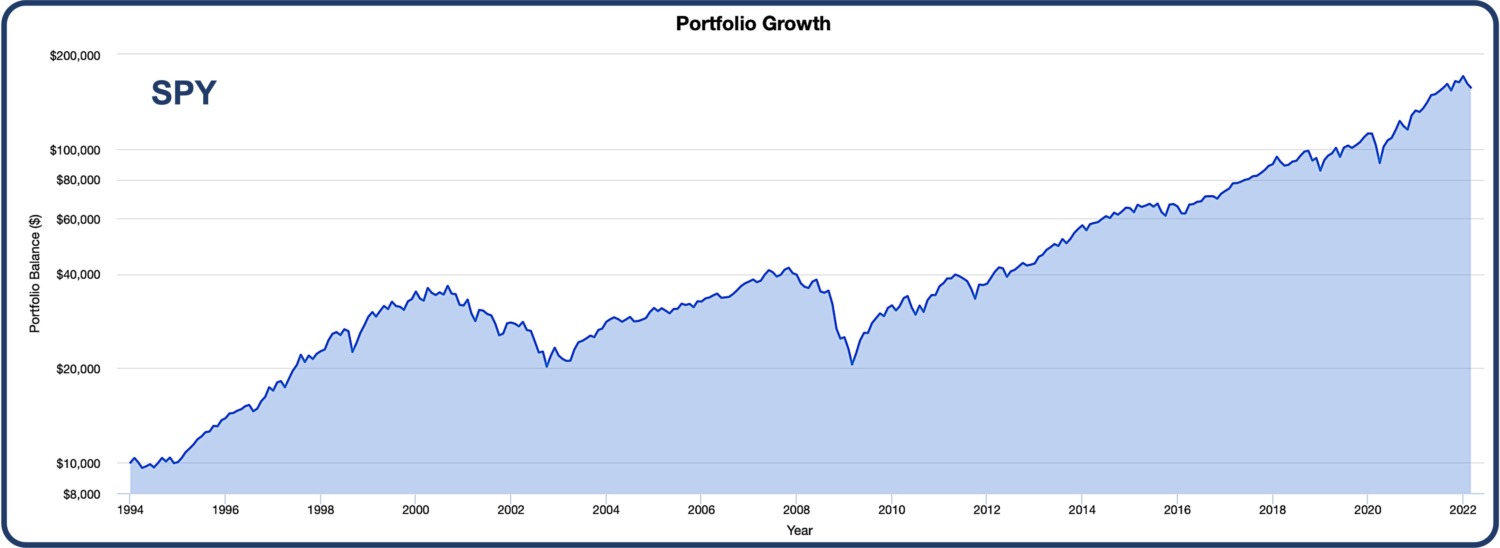

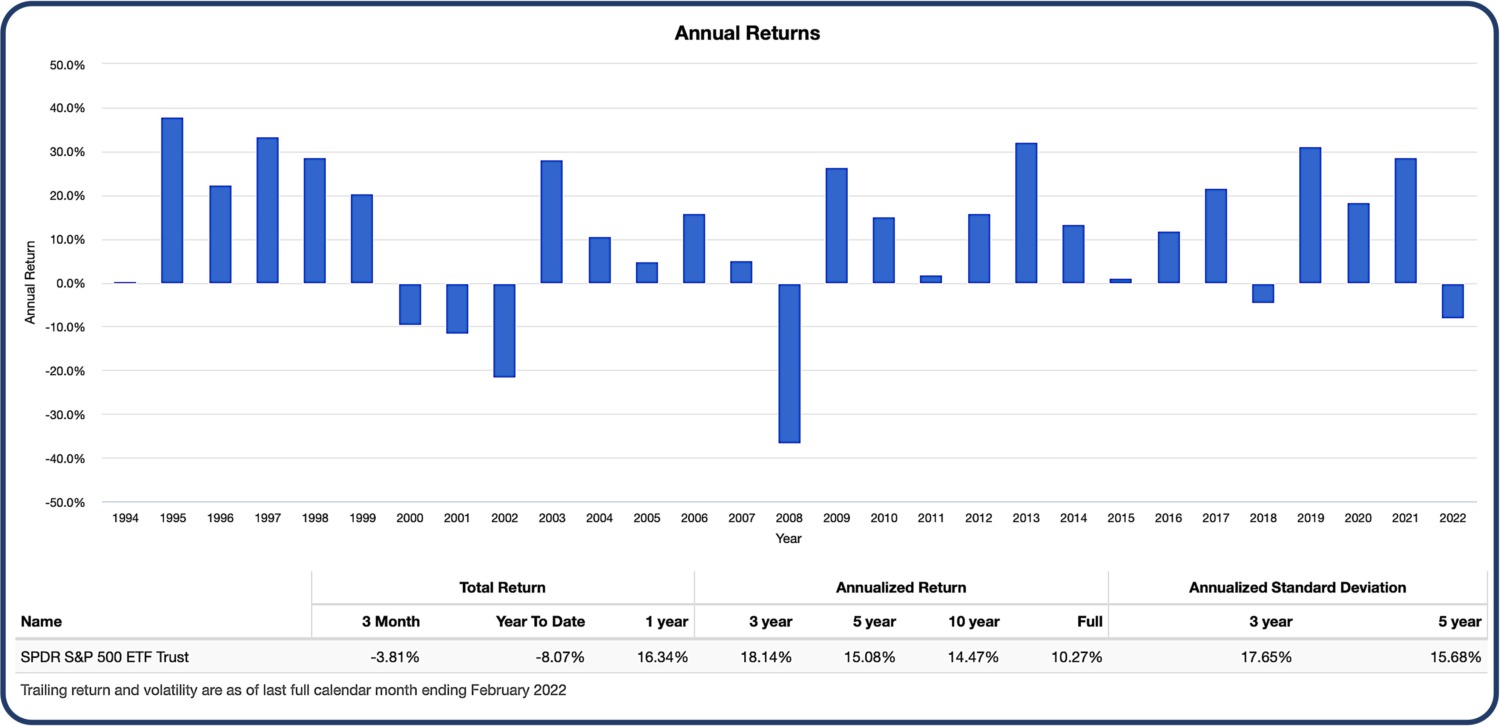

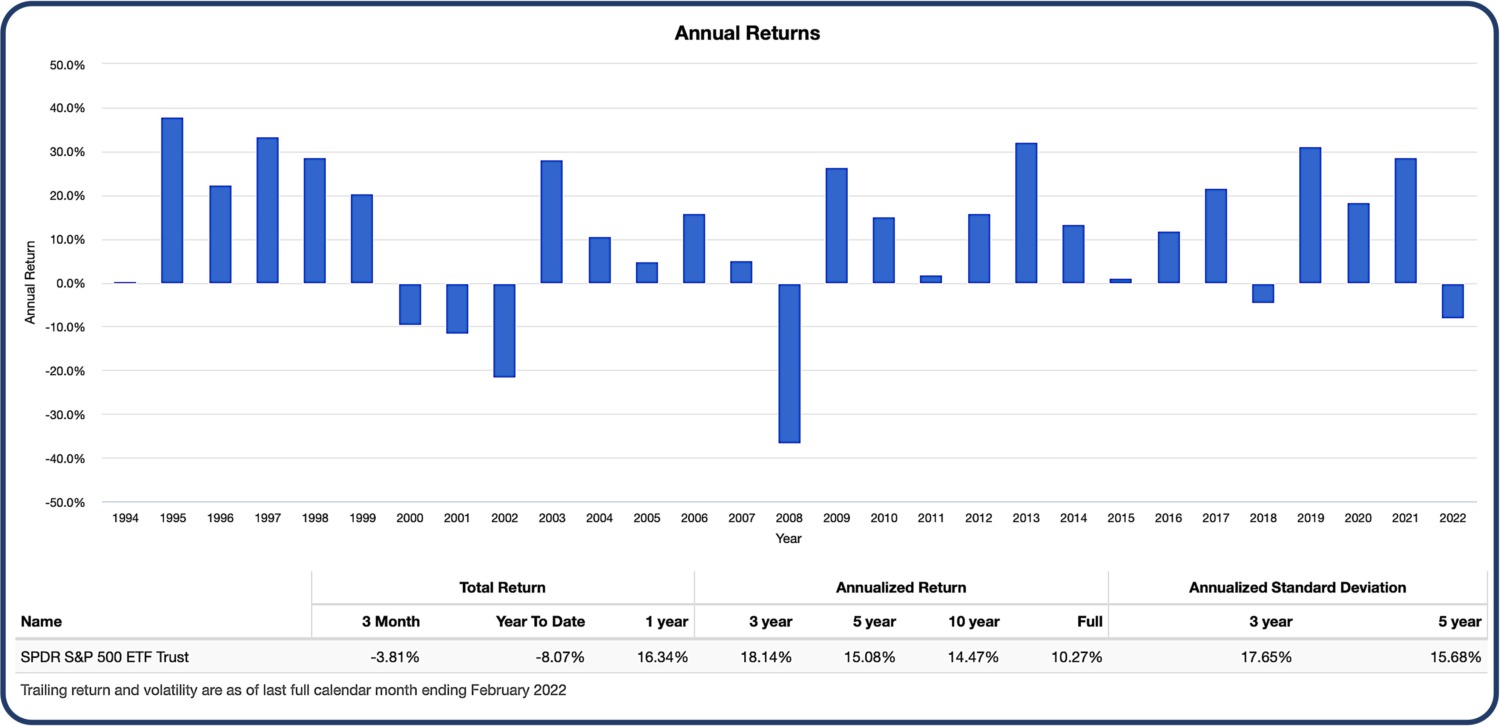

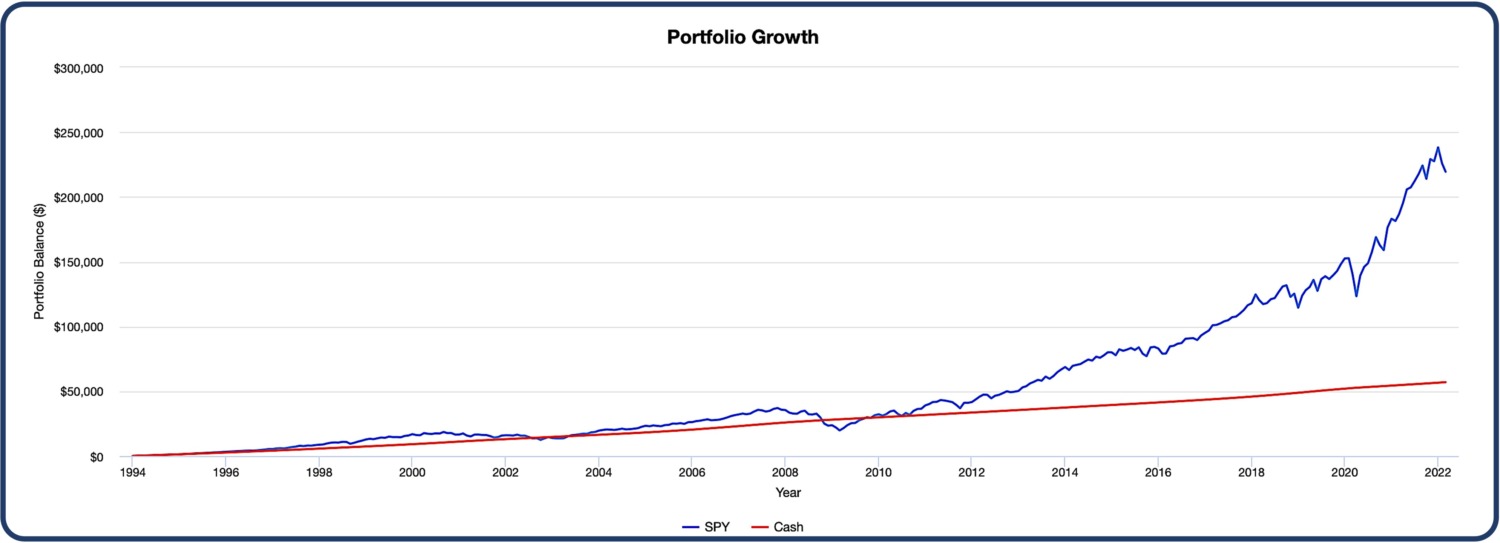

1993年から2022年に渡る30年近くのSPY(S&P500に連動するETF)の成績で見てみましょう。

SPYは経費率が0.09%、楽天証券などでも積み立てが出来る人気のETFの一つです。

しっかり右肩上がりになっていますね。

これは1993年時点で10,000ドルを購入し、ひたすらホールドし続けた場合のチャートです。

2022年2月末には156,816ドルになっています。

実に15.6倍、+1,460%です。

データはPortfolio Visualizerで出力しています、誰でも使えるツールです。

この期間、全体的には右肩上がりですが、もちろん上がるだけではありません。

ITバブルの崩壊やリーマンショックなどもあり、度々暴落の憂き目に遭っても来ました。

年ごとの崩落率を見てみましょう。

グラフが上に伸びている年はプラス、逆に下に伸びている年はマイナスです。

表にある通りこの30年間近くの上昇は平均すると毎年10.27%の上昇を見せて来たことになります。

全体的にプラスの年が多いですが、例えばITバブル崩壊時の2000〜2002年は3年連続のマイナスです。

長期投資なら上がると信じて投資を続けていても、3年間もマイナスが続いたらさすがに嫌気がさすかも知れませんね。

そこで次は、『毎月定額で積み立て投資』をしていたらどうだったのか、見てみましょう。

下落した時には多く買い、上昇した時は少なく買う『ドルコスト平均法』を採用します。

SP500を長期に積み立てしたら

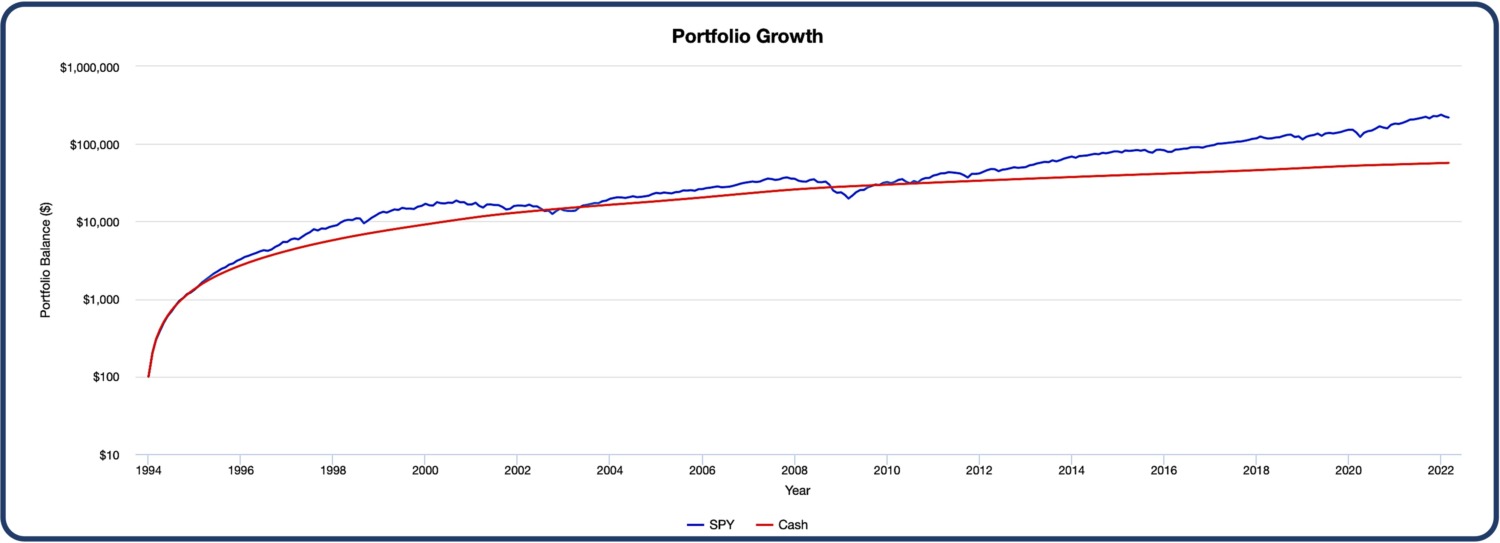

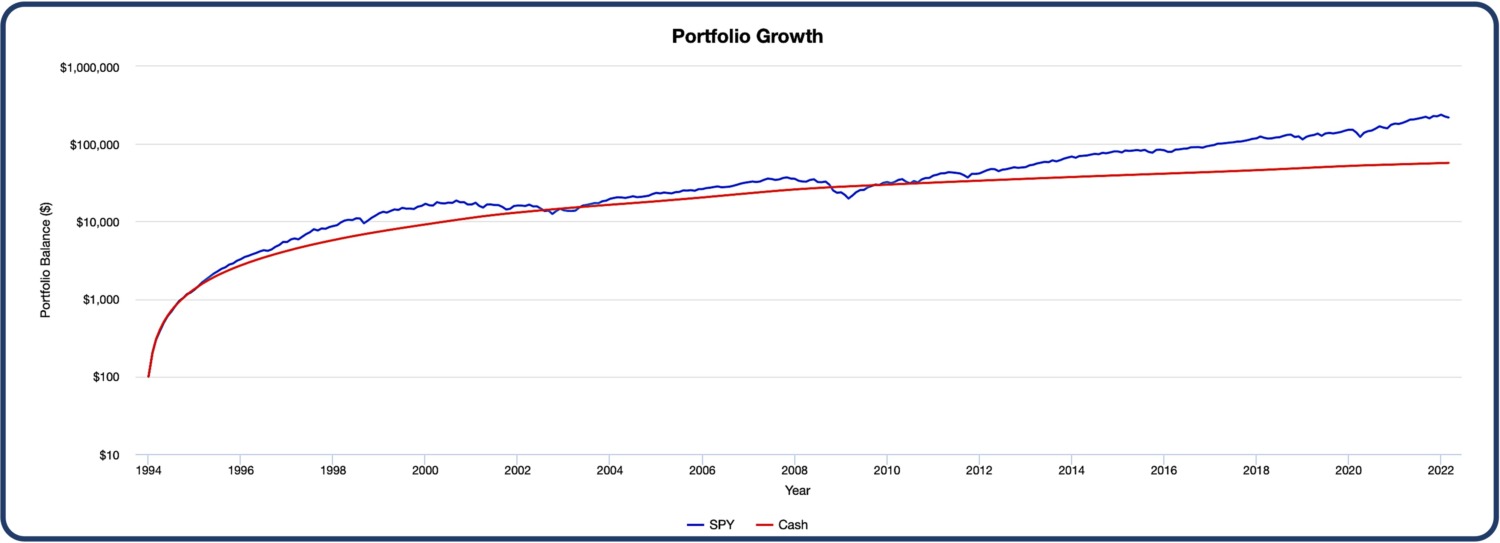

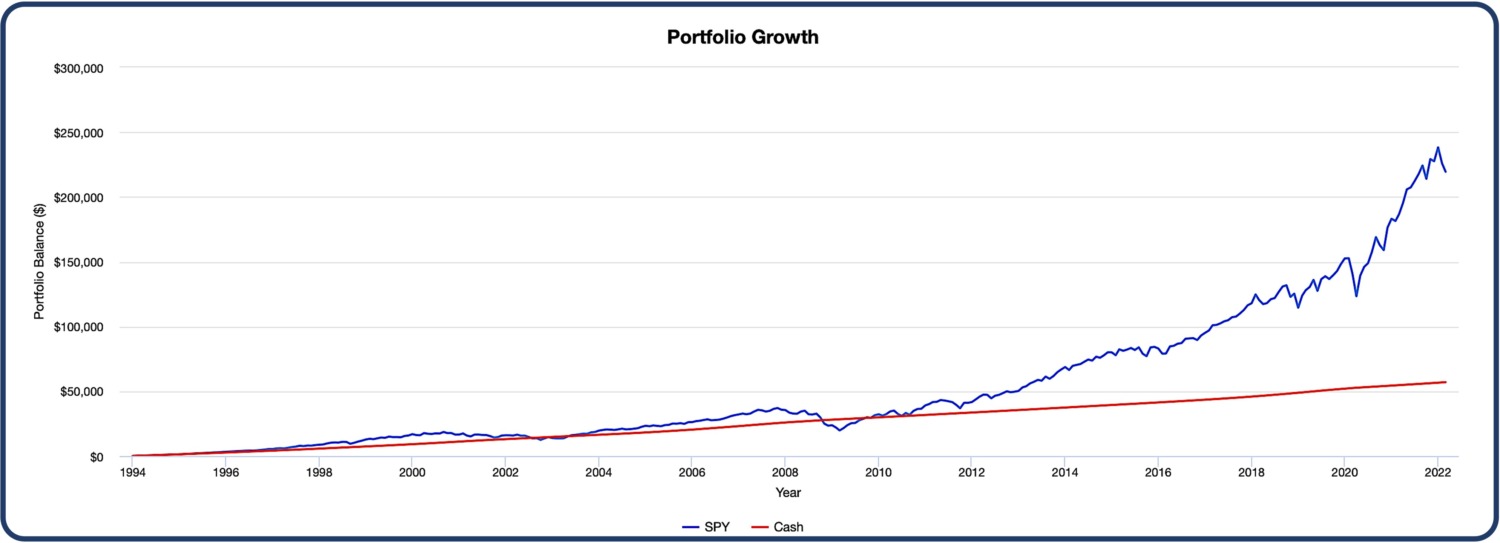

先ほどと同様に、1993年から2022年に渡って、毎月100ドルをSPYに積み立てた場合の資産推移は以下の通りです。

赤いラインは元本(現金:米国の金利で計算=銀行預金とみなす)です。

これを見ると元本割れを起こしたのはITバブル崩壊の後期とリーマンショックだけだと分かります。

コロナショックなどほぼノーダメージ、ロシアのウクライナ侵攻で揺れた2022年1〜2月も誤差範囲です。

縦軸を皆さんが見慣れたLinear scaleで表示すると以下のようになります。

ドルコスト平均法と長期運用のおかげで、ちょっとやそっとの暴落では含み益は消えないことがよく分かります。

長期的に右肩上がりになるインデックスへの投資であれば同じことが言えます。

NASDAQ100でも、全米株でも、全世界株でも、とにかく可能な限り長期に積み立てておけば、取り崩し開始後に暴落が来ても焦らずに済むのです。

SP500のレバレッジ2〜4倍商品

SP500に連動する投資信託やETFの中には、レバレッジをかけた商品もあります。

SP500はとても人気のあるインデックスですので、レバレッジも2倍、3倍、4倍と各種取り揃えられています。

個別の商品についてここで詳細に解説することはしませんが、もし関心があれば以下の記事を参考にポートフォリオに入れることを検討してみても良いでしょう。

レバレッジ2倍

レバレッジ3倍

レバレッジ4倍

終わりに:SP500まとめ

SP500は冒頭でも触れたように、あのウォーレン・バフェット氏が一般投資家や自身の家族に対して推奨するほど(少なくとも現段階は)極めて有用なインデックスです。

米国の株式市場がそもそも企業の発展をインキュベートするのに適した環境になっていることに加え、先進国の中でも積極的な移民の受け入れもあり人口が増え続ける稀有な存在です。

時代によって株価を牽引する業種は変わり得るものですが、今後当面の強さが確定的とも言えるハイテク産業を中心にバリエーション豊かな業種が揃っていることからもバランスが取れています。

SP500に連動し、償還期限の設定されていない投資信託やETFなどをポートフォリオのメインに据えることで、安定した資産の成長を期待することが出来るでしょう。

ただしこの記事で紹介したように、短期目線で考えることはせず、少なくとも10年スパンで投資を考えましょう。

また積み立てすることでさらにリスクを軽減することが出来ることも忘れないようにしましょう。

コメント