買付手数料無料のETFは?

どこで何を買えば良いの?

米国ETFの買い付けには、一部のファンドを除いて手数料が掛かります。

長期的な目で見ればバカにならない手数料です。

多くの投資信託が買付手数料無料=ノーロードである中、同じ投資先を選択するのであれば手数料は少ないに越したことはありません。

そこでこの記事では、楽天証券とSBI証券で取り扱いのある買付手数料が無料のETF全15種を紹介します。

- どんな種類があるのか?

- どんな運用成績なのか?

まとめて解説します。

そもそも投資信託とETFの違いについてよく分からないという方は以下の記事を参考にされて下さい。

ETFを購入するのは投資信託を買うのとほとんど手間も掛からず、証券口座を持っていれば簡単です。

Y-bow

Y-bowこの記事を読んでETFを買いたいと思ったら、以下の記事を参考に是非投資してみましょう。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

買付手数料無料ETF: 全15種

2022年4月、2大ネット証券会社『楽天証券』と『SBI証券』で買い付け手数料が無料のETFラインナップの再編が行われました。

その結果、両社で買い付け手数料を支払うことなく購入が可能なETFは以下のようになりました。

- 楽天証券:15社

- SBI証券:10社

| ETF | 楽天証券 | SBI証券 | 経費率 | 投資先 |

|---|---|---|---|---|

| VT | ○ | ○ | 0.07% | 全世界 |

| VTI | ○ | ○ | 0.03% | 全米 |

| VOO | ○ | ○ | 0.03% | S&P500 |

| SPY | ○ | − | 0.09% | S&P500 |

| QQQ | ○ | ○ | 0.20% | NASDAQ100 |

| SPYD | ○ | ○ | 0.07% | S&P500 高配当株 |

| VGT | ○ | ○ | 0.10% | 情報技術セクター |

| GLDM | ○ | ○ | 0.10% | 金 |

| IYR | ○ | ○ | 0.41% | 不動産セクター |

| AGG | ○ | ○ | 0.03% | 米国債・社債等 |

| RWR | ○ | − | 0.25% | REIT |

| AIQ | ○ | − | 0.68% | AI関連株 |

| FINX | ○ | − | 0.68% | 金融技術 |

| GNOM | ○ | − | 0.56% | ゲノム科学/バイオテック |

| EPI | ○ | ○ | 0.84% | インド(インフラ/住宅金融) |

経費率については便宜的に以下の要領でマークを付けています。

0.03%以下 = ◎

0.10%以下 = ○

0.50%以下 = △

0.50%超え = ×

投資対象も様々、経費率も様々なファンドが揃っています。

楽天証券の方がラインナップは多く、SBI証券で取り扱いのあるものは全て楽天証券で購入することが可能です。

楽天証券は当サイトで紹介しているレバレッジETFを含め、非常に幅広いファンドへの投資が出来ますのでお勧めです。

大和レバナスも楽天レバナスも、少額からの積立OK

SOXL、TECLなどのETFも積立・ポイント投資が可能に(2021.12〜)

楽天カードでの投資ならポイントも貯まり、ポイント投資でSPU+1%upも!

◎〜×はあくまでも便宜的な区分けで、実際に経費率が割高なのかどうかは一概には言えません。

その考え方については、経費率が1%に迫るレバナスを例に、以下の記事で解説していますので参考にされて下さい。

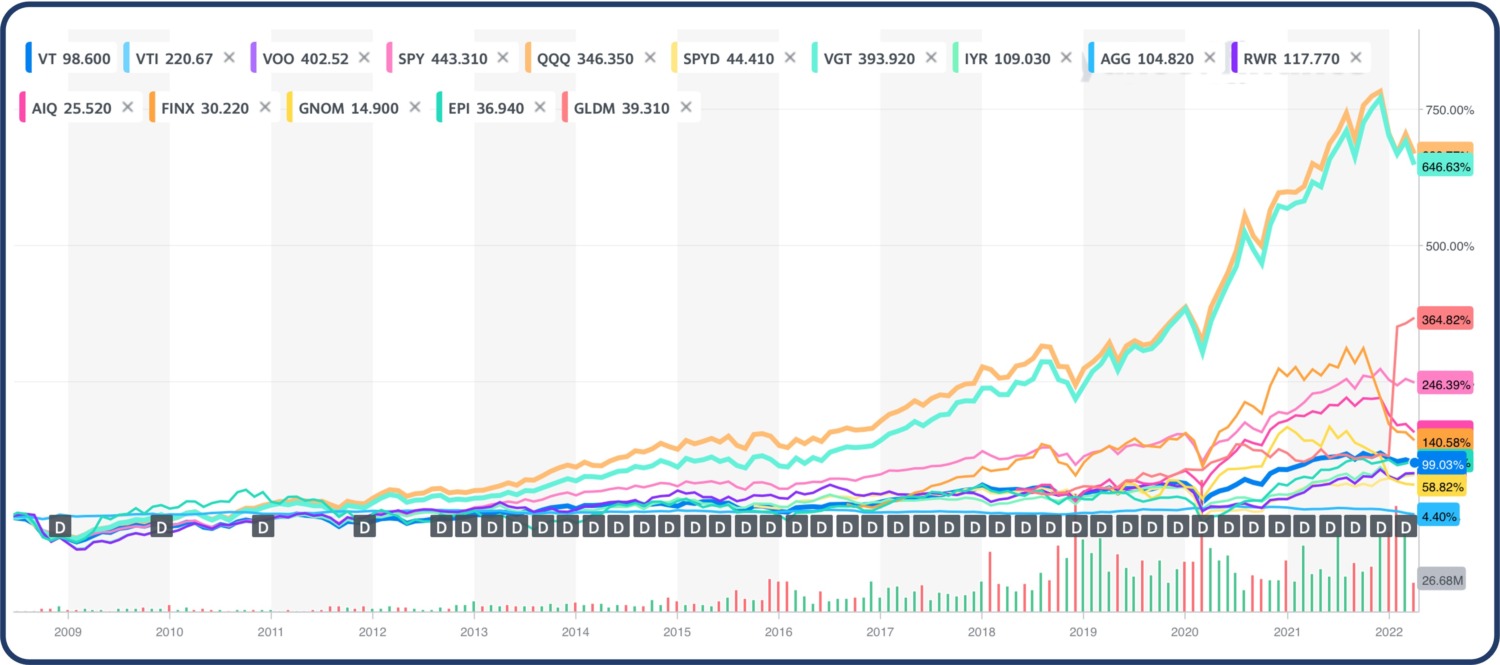

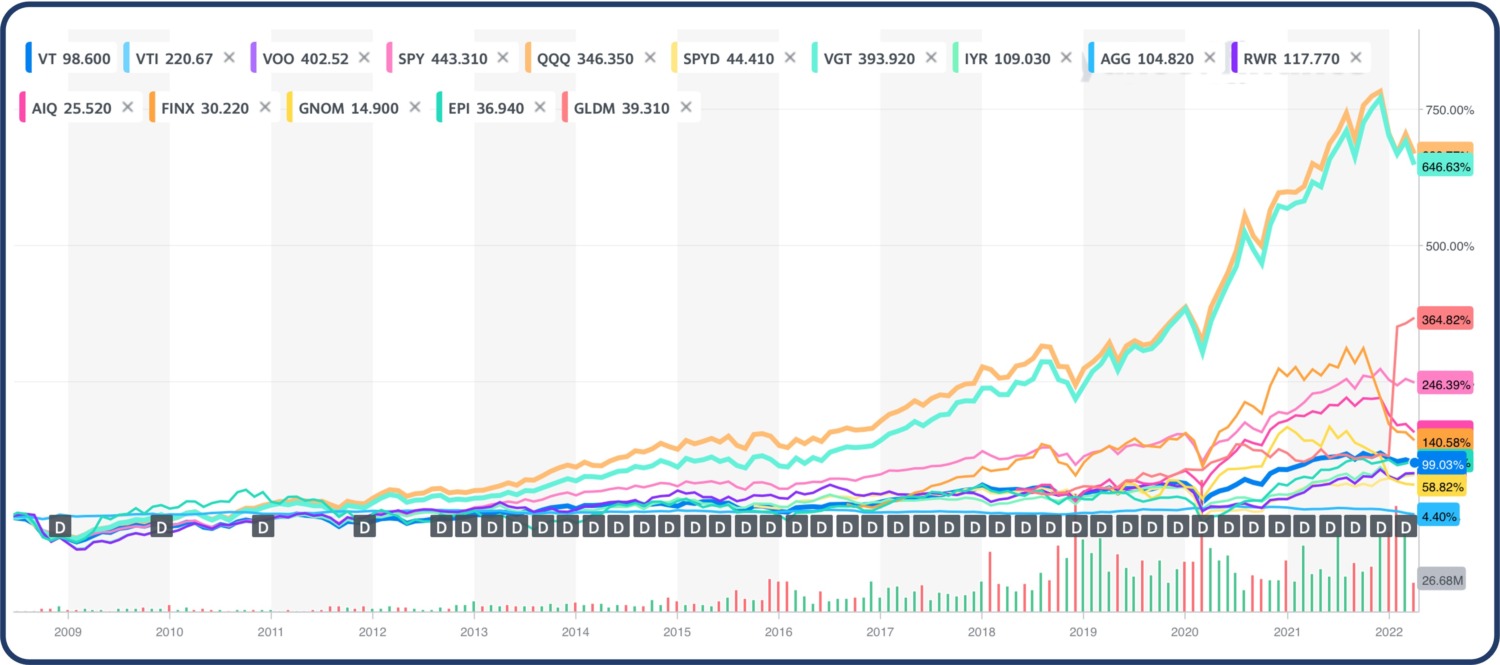

表に挙げた全15種の過去の全成績は以下の通りです。

※ GLDMは2022年2月23日に受益権併合が行われたために大きく値上がりしたように見えてます。

15ファンドが並んでいるため見辛いところもあるかと思いますが、QQQとVGTが大きく上げている一方で、AGGが最下位を走っているのは遠目に見ても分かると思います。

QQQ≧VGT>SPY>・・・>AGG

これだけ見ても、経費率だけでは何も言えないことが良く分かりますね。

買うならどれが良い?

では、一体どれを買えば良いのでしょうか。

こんなにあると目移りしてしまうかもしれません。

そもそもどれか一つを買えば良いのでしょうか、何種類買えば良いのでしょうか。

悩みますよね。

悩んだ場合の考え方について、一つの参考情報として頂けるように私の方針を記載しておきます。

必ずしも万人に推奨されるものではなく、実際の投資の際には自身の責任の上、自身の判断で決まるようにして下さい。

大前提は以下の3点です。

- 長期的に値上がりするインデックスであること

- 投資先が被らないように分散すること

- 積立投資を行うこと

長期の定額積立、つまりドルコスト平均法を使う場合には、資産総額は必ずしも価格推移チャートの通りにはなりません。

ただ、結局はチャート上で大きくパフォーマンスで劣るインデックスは資産形成にネガティブであり、値上がりしないインデックスでは利益を確保するのが困難になります(詳しくは以下の記事参照)。

また、良かれと思って様々なファンドを広く薄く購入することは、一見分散しているように見えても無駄なことをしている可能性があります。

VOOとSPYは共にS&P500に連動するので被るのは分かりやすいと思いますが、ではVTIとVOOではどうでしょうか。

或いはVOOとQQQでは?

これは投資信託でも言えることですが、何も考えずに盲目的に投資を行っているとその中身の把握が疎かになりがちです。

特に投資を始めたばかりの初心者は、誰かのおすすめに倣って様々な商品に手を伸ばしがちなので気をつけましょう。

自分で調べるのが億劫だったり、そもそも調べ方が分からないという方は、一度以下の記事に目を通されると良いでしょう。

また、手元に余裕資金があるからと言って、一括で投資するのもリスクが大きいので避けるべきです。

特に投資を開始した直後に大きな暴落が襲ってきた場合に、特に初心者は狼狽売りをしてしまい兼ねません。

その危険性を少しでも抑えるためには、もちろん値動きの小さな商品を選ぶことも有効ですが、何と言っても最も有効なのは積立投資をすることです。

実際に長期投資を経験したことがなくても、誰でも無料で使えるバックテストツールがありますので確認(シミュレーション)が出来ます。

QQQ(NASDAQ100)がITバブル崩壊で経験した大暴落の後、どのように回復してきたのか。

また積立投資をしていた場合としていなかった場合とで、資産の推移にどれだけの差が生まれていたのか。

これも自分で確認する方法はありますが、面倒な場合には以下の記事を参照して下さい。

積立投資がいかに重要かが良く分かって頂けると思います。

以上のことから、私なら以下のETFを選択します。

VT:Vanguard Total World Stock Index Fund ETF

QQQ:Invesco QQQ Trust Series 1

GLDM:SPDR Gold MiniShares Trust

VT(全世界株)とQQQ(NASDAQ100)は重複が比較的小さく(約20%)、GLDMは金という異なるアセットへの投資を可能にします。

保守的にAGG(債券)はどうか、と言われれば、私は『不要』と答えます。

ただ経費率が低いだけでリターンが望めないアセットであり、100年〜200年スパンで見ても株式の方が圧倒的なパフォーマンスだからです。

ただ、これはあくまでもこの記事で紹介している『買付手数料無料のETFの中から選ぶなら』ということです。

経費率が低いものが必ずしもパフォーマンスが良いわけではないのと同じで、必ずしもノーロード商品が良いということでも無いのです。

例えばもっとリスクを取って大きなリターンを狙う目的でレバレッジをかける場合には、QQQに2倍のレバレッジをかけたQLDなども選択出来ます。

そしてさらに言えば、QLDを買うならETFではなく投資信託のレバナスの方が良い、ということもあります。

結局は、ある程度の情報を自分の中で整理して、知識を持っていなければ自分に合った投資方針を決められません。

それが出来ないうちはETFではなく投資信託を、NISA枠の中で購入しておくのが良いのではないかと私は思います。

多くの投資初心者の意向や投資パターンを見ていると、何だかんだで最初のうちはそれが一番だなと思います。

まとめ

投資信託は買ったことがあってもETFは無い、という方も少なく無いのではないでしょうか。

そんな方にも購入のきっかけを与えてくれる『購入時手数料無料』のETFをまとめて紹介しました。

VT、VTI、VOOといった世界的に定番のETFがラインナップされていることに対してはとても好感が持てます。

一方で、AIやバイオテックなどのテーマを絞った商品も仲間入りし、(私の目から見ると)手数料目当ての商品を混ぜて来たなと感じます。

証券会社は手数料ビジネスですので当然ですが、それらを分かった上で投資するかしないかの判断を自分で出来るようになるまでは手を出さないことをお勧めします。

最後に、投資信託だけではなくETFも投資対象にすることについて、これは悪いことではないと思います。

ETFでしか出来ない投資(特定のセクターを狙ったり、償還期限の定め無しに3倍のレバレッジをかけたり)もありますので、まずは正しい情報をしっかり入手して、どんな投資なら理解した上で納得して続けられるのかを知ることに努めましょう。

コメント