S&P500はずっと安泰?

バブル崩壊でも大丈夫なの?

米国株投資が日本でも注目を集めるようになり、FIREを目指す若者も増えてきました。

- 個別株よりインデックス投資

- 日本株より米国株

と言う声も大きくなり、中でも大型株を中心とした米国市場に広く分散投資が可能なS&P500への投資を行う人も増えてきました。

事実、S&P500に連動する投資信託の運用資産総額の推移を見ると、特にコロナショックを契機に資金流入が加速していることが分かります。

主だったネット証券の口座開設数も軒並み上昇、ますます投資熱が加速しそうです。

そんな中、果たしてS&P500への投資を行って大丈夫だろうか、という疑問も生まれるでしょう。

そもそも投資なんかしていたらバブルの崩壊で資産を一気に失うのでは?

これまで株価は上がり過ぎで、もう上がらないのでは?

そこでこの記事では、S&P500の過去を長期的に振り返り、バブル崩壊や景気後退局面で資産がどのようになっていたのかを解説します。

ITバブルの崩壊、リーマンショック、コロナショック、その時にもし、ちょうど取り崩しをしていたら。。。

バックテストで確認してみましょう。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

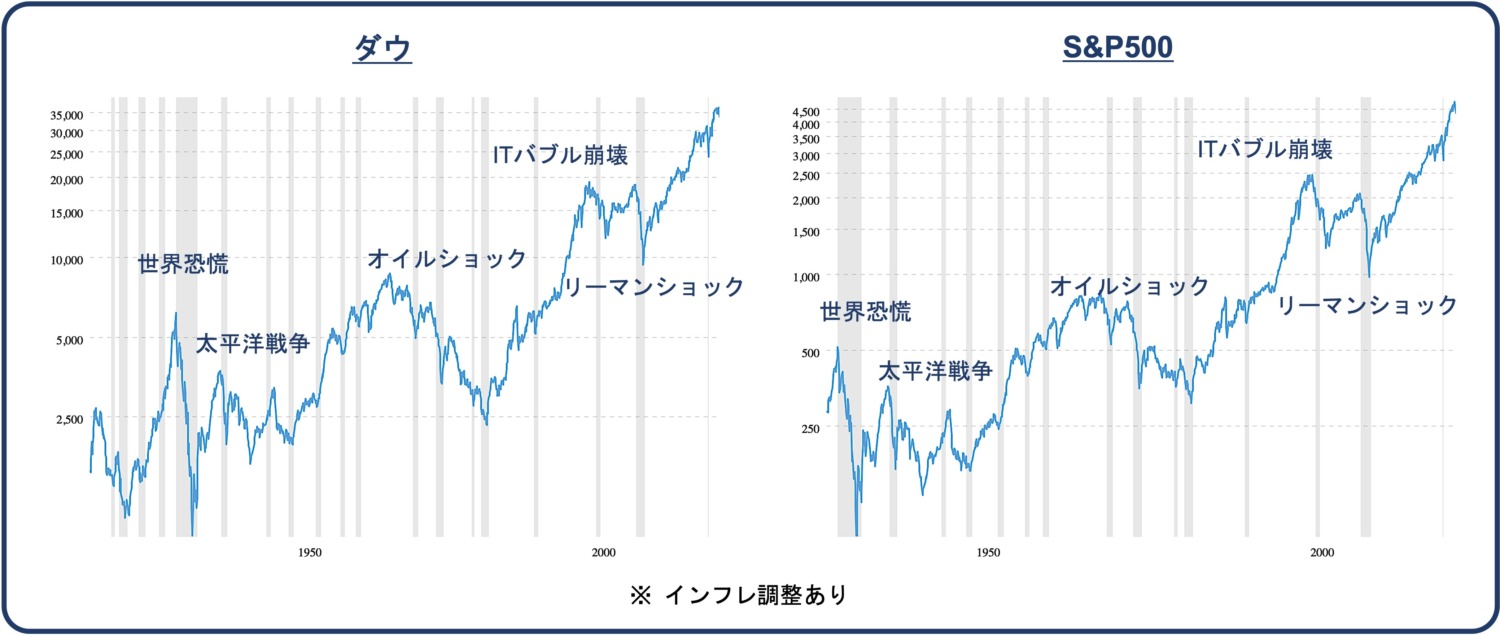

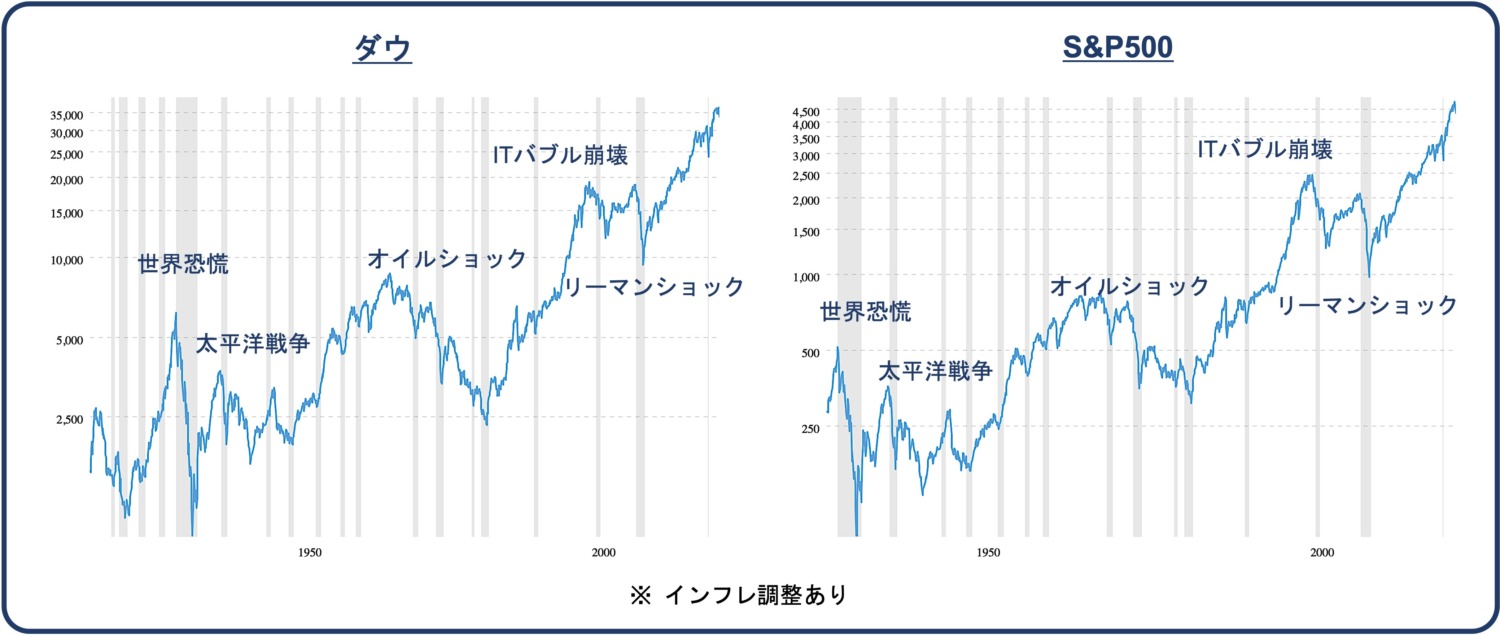

S&P500の過去の推移

米国株の長期推移については以下の記事に詳しく記載しているので、ざっくりと概要だけにします。

一つだけチャートを引用します。

縦軸は対数目盛りですので、上昇ペースがチャートの傾きとして表示されています。

S&P500の対数チャートについては以下の記事で詳しく解説していますので参考にされて下さい。

さて、上のチャートでは大きく株価が下落するタイミングに、その時々で何があったのかを記載しています。

世界恐慌やオイルショックなど、実体験としては知らなくても言葉はご存知の方が多いと思います。

私も経験こそしていませんが、歴史として理解はしているつもりです。

2000年代、ITバブルの崩壊やリーマンショックは記憶にある方も少なく無いと思います。

このように、人の人生と同じくらいのスパンで確認してみると、決して順風満帆の上昇継続では無かったことが良く分かります。

ただしトレンドとしては右肩上がりが続いており、全体としては投資をした方がプラスになったのだろうと言うイメージも持てると思います。

しかし心配なのは、マイナスになったタイミングでお金が必要になった場合ですよね。

それぞれの下落局面が、自身のリタイア時期と重なってしまったらどうなっていたでしょうか。

それを正しく知るためにはまず、長期に積立をした場合の元本割れ状況を知っておくことが理解の助けになります。

S&P500に積立していた場合の資産推移

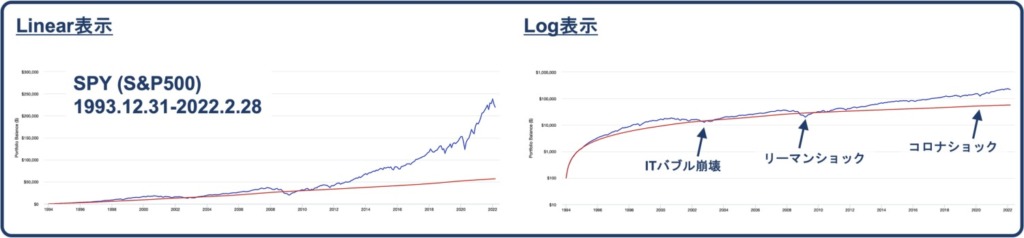

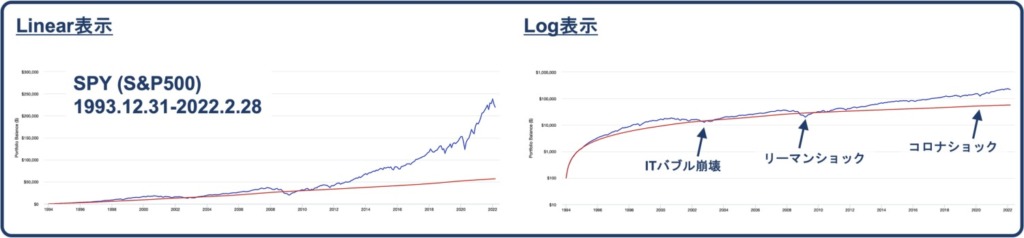

実際にS&P500に長期に渡って投資を続けていたらどうだったでしょうか。

バックテストには米国ETFで最も歴史の長いSPYを利用するのが分かり易いでしょう。

こちらも詳しくは以下の記事にまとめていますので、ここでは積立シミュレーションの部分だけを抜粋します。

1993年から毎月100ドルをSPYに積み立て続けた資産推移が青、同一金額を貯蓄していた場合(元本)が赤です。

どうでしょうか、積み立てた場合には少し印象が異なるのでは無いでしょうか。

大きな暴落はチャート中に記載の3つですが、もちろんそれ以外にも停滞期はあります。

それでも大半の期間で元本を上回っています。

コロナショックに至っては完全に含み益のままやり過ごすことが出来ています。

これを見ただけでも、2012年以降は安泰なことが分かります。

2022年現在、投資を推奨している方々、投資の必要性を説いている方々には、こうして資産形成を進めてきた人が多いのだと言うことです(期間はどうあれ)。

さて、ではこうして形成した資産をいざ取り崩す時には、どの程度のペースで手元にお金が入ってくるでしょうか。

どの程度なら資産を失わずに継続的に収入を確保出来るでしょうか。

同じようにして過去の成績を利用して取り崩しシミュレーションを行いましたので見てみましょう。

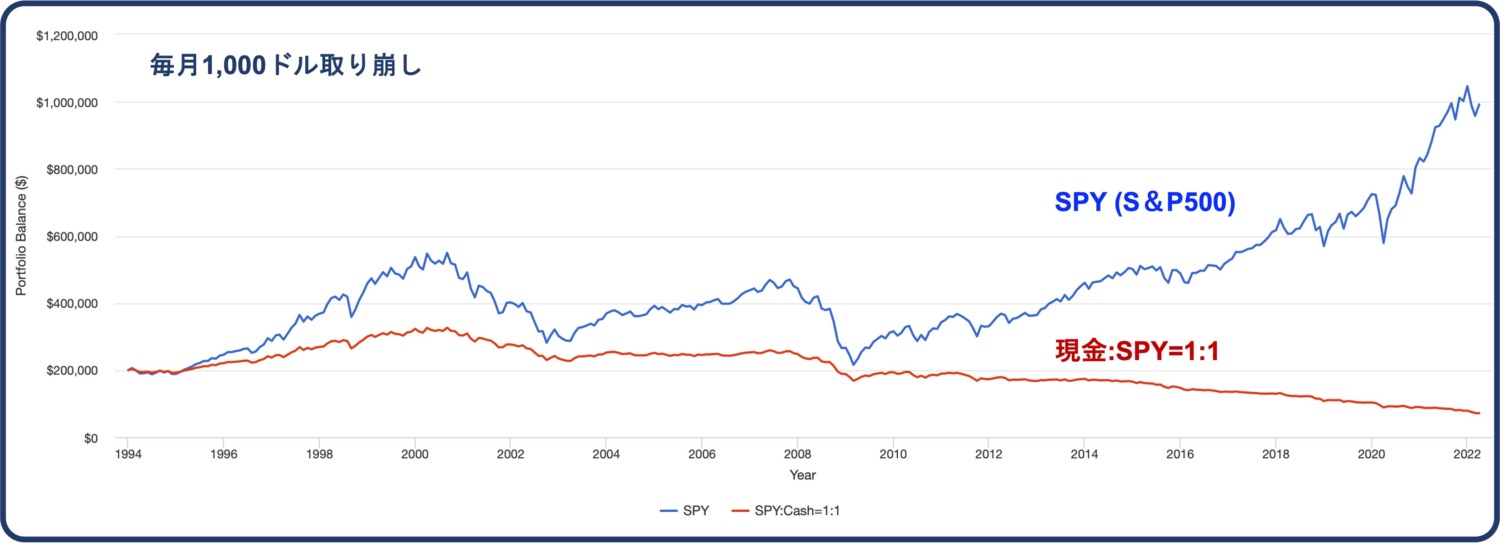

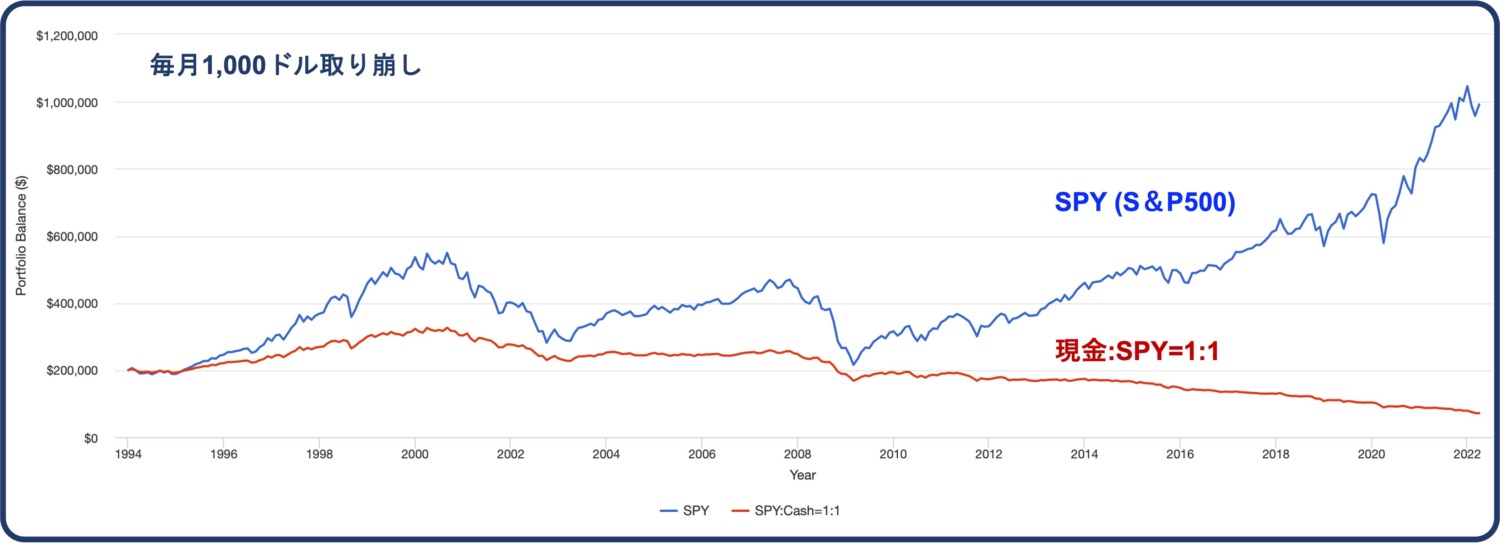

S&P500の取り崩しシミュレーション

積み立てシミュレーションを行なったのと同じく、SPYの過去の成績を使って見てみましょう。

現金預金を取り崩した場合と比較してみます。

頑張って2,000万円(20万ドル)まで貯めた(増やした)と仮定します。

1993年末から毎月10万円(1,000ドル)を取り崩してみます(為替は仮の設定です、実際のチャートはドル表示です)。

結果は以下の通りです。

それでも20年近くは保ちますから、足しにはなります。

ただもし現金とSPYをもし半々で持っていれば、以下の通り2022年3月時点でもまだ底をつくことはありません。

一方でSPY(S&P500)はと言うと、2022年3月末時点で100万ドル近くまで増えています。

貯金はその10年近く前には底をついたのに、SPYはむしろ取り崩し開始時点の5倍にまで増えています。

積み立てた時以上に大きなインパクトがありますよね。

無くなる貯金 vs 増えるS&P500

完全に対照的な結果です。

毎月いくら取り崩せば資産を残せるのかは多くのシミュレーションや研究がありますが、一般に『4%ルール』と言われる『年間4%』の取り崩しとするのが安心とされます。

4%の根拠はトリニティスタディと言われる学術研究結果で、以下の記事に詳しくまとめていますので参考にされて下さい。

簡単には、米国株式と米国債を50:50で持ち、年間4%を取り崩せば資産を失わずに済むという研究結果に基づきます。

ただ実際はSPYのバックテストを見ても明らかな通り、もっと大きく取り崩しても資産は増え続ける期間もあります。

もちろんあくまでも過去の成績ですから、将来の資産運用成績を何ら保証するものではありません。

しかし参考になるのは過去の成績のみであり、誰にも未来は見えないので『倣う』しかありません。

この記事でお伝えしたいことは、イメージや妄想ではなく正しい情報を知ることの重要性です。

投資をしていたら株価の暴落で一文無しになる、ようなことは少なくともS&P500への投資では過去に起こらなかったということです。

切り取る期間で結果は異なり、バックテストは無限のパターンがあり得ます。

気になる方はPortfolio Visualizerで知ることが出来ますので、是非自分の納得のいくバックテストをしてみて下さい。

より運用成績の高いETFであれば、取り崩せる金額も大きくなります。

興味のある方は見てみて下さい。

終わりに

S&P500に長期投資することの意味を解説しました。

投資を推進する主張はこうした実績データに基づくものが多く、実際に資産形成には大変有用だと思います。

GPIFによる年金運用の際にも、株式と債権を50:50で持つというポートフォリオを組んでいます。

そうしておけば絶対に大丈夫ということではありませんが、知識不足のせいで過度に警戒することで資産運用の機を逸することの不利益はとてつもなく大きいことを肝に銘じておきましょう。

全財産を何か一つのものに投資するのではなく、投資先も投資するタイミングもそれぞれ分散させ、資産を成長させるという視点だけではなく守るという視点が重要です。

当サイトでも投資に関する情報を整理していますが、他にもファイナンシャルプランナーと無料相談が出来るサービスも増えて来ました。

そのようなサービスの中でも、投資家目線で検証し、“怪しくない”と思ったものを以下に挙げていますので、基礎知識があまりに不足しているなという不安のある方は利用してみるのも良いかもしれません。

コメント