高レバレッジで稼げる?

長期投資向け?

グローバル5.5倍バランスファンドの倍率の高さ、5.5倍は目立ちますよね。

話題のレバレッジ商品、『レバナス』のレバレッジ倍率は2倍です。

『USA360』でも3.6倍です。

CFDを活用している方以外では、なかなか出会わない倍率ではないでしょうか。

- そんな高倍率で投資して大丈夫なの?

- そんな都合の良い商品があるの?

と訝しむ気持ちになるのも無理はありません。

そこでこの記事では、グローバル3倍3分法/5.5倍バランスファンドについて、その中身がどのようになっているのかを分かり易く解説します。

同じ3倍と言ってもTQQQやSOXLのようなボラティリティの高さはありませんので、リスク許容度がそこまで高く無い方でも投資出来るかもしれません。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

グローバル3倍3分法ファンドとは

日興アセットマネジメント社が販売する投資信託です。

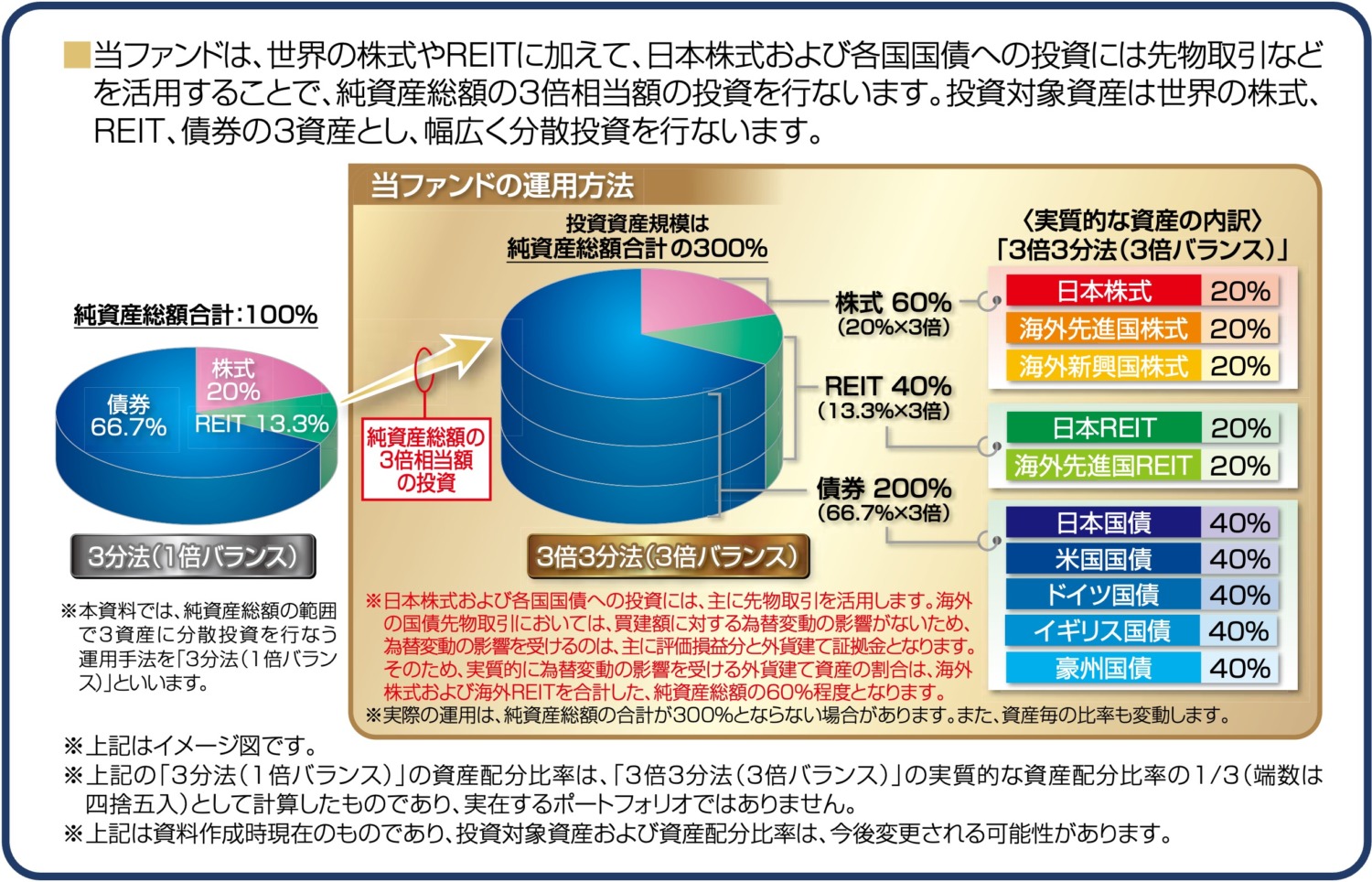

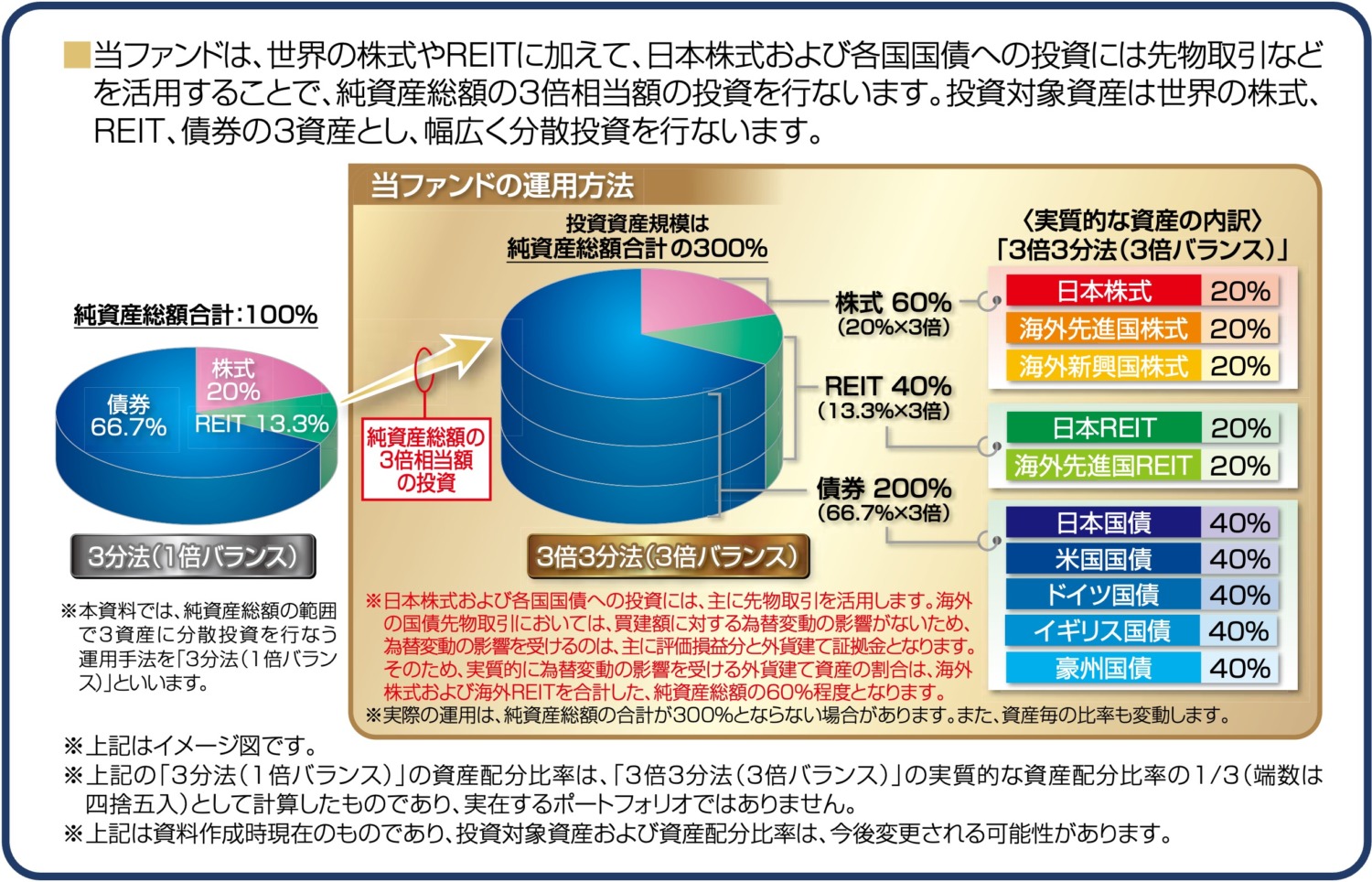

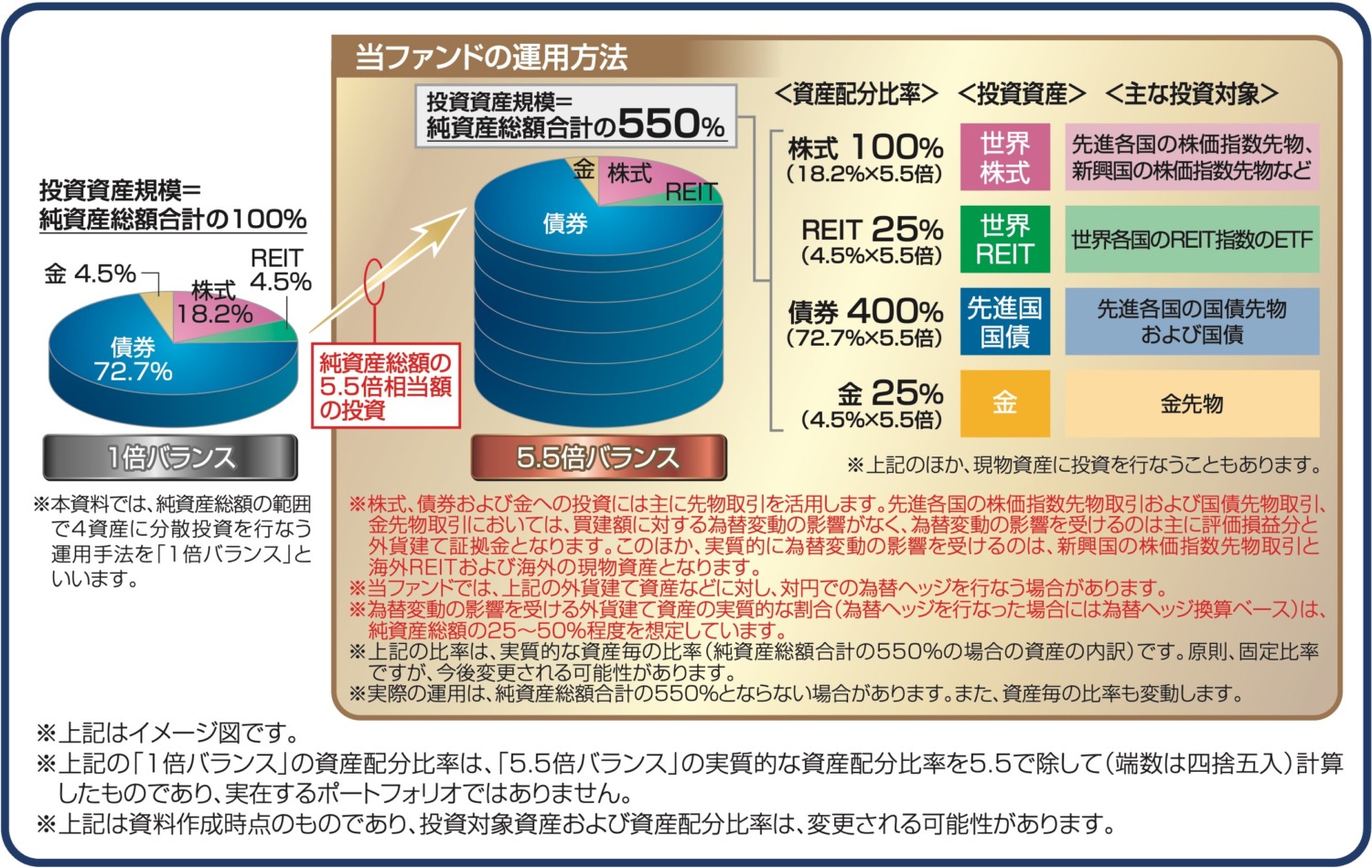

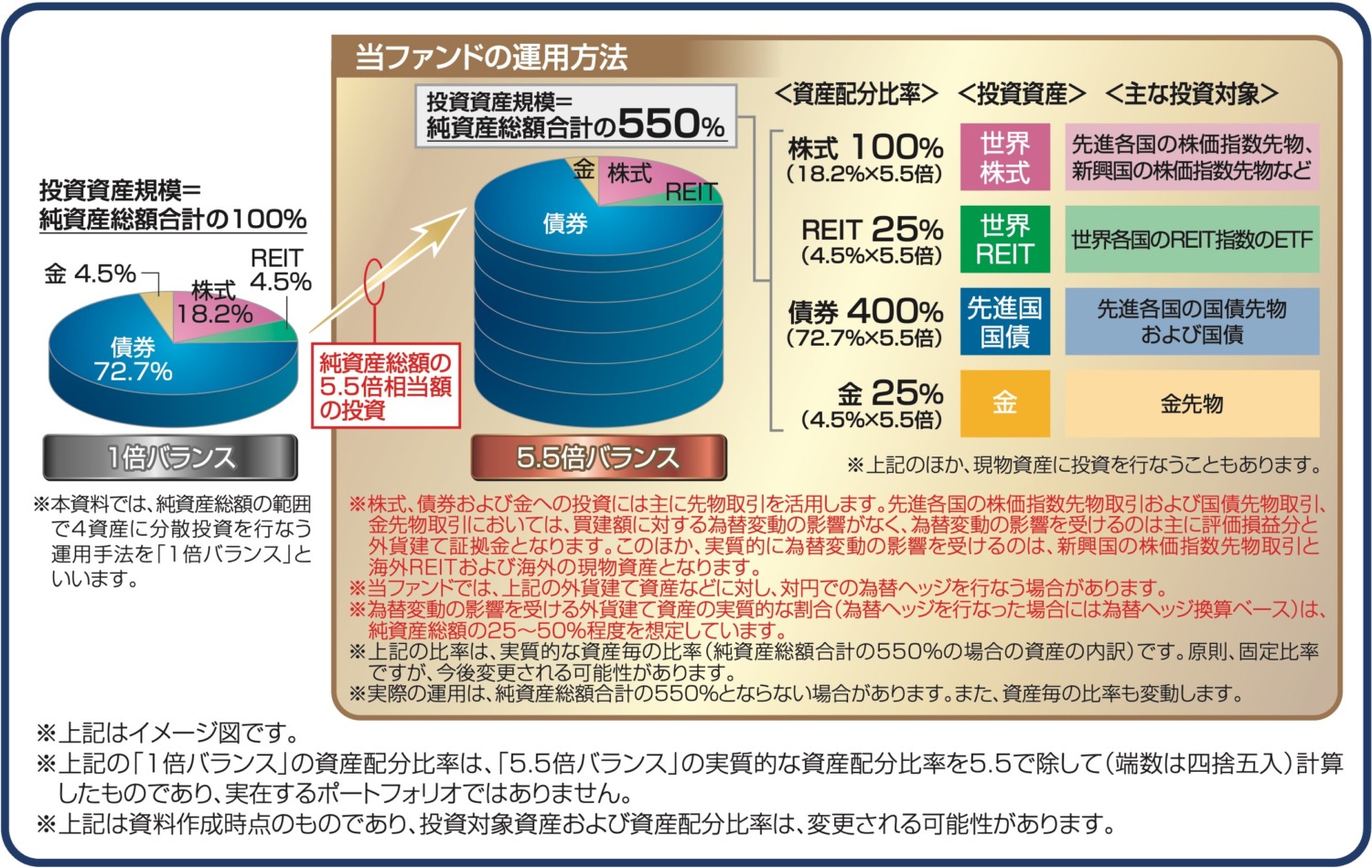

2021年12月22日に同社から発行された交付目論見書において、そのポートフォリオは以下のように説明されています。

株式:REIT:債券 = 3:2:10

この比率でポートフォリオが組まれています。

高レバレッジのポートフォリオにおいて国債の比率を大きくする手法はUSA360(米国株:米国債=1:3)と似ていますが、グローバル3倍3分法ファンドではさらに国別に広く分散されています。

こうしたインデックスに分散、レバレッジをかけることで、安定して資産を増やせるようにデザインされた金融商品がグローバル3倍3分法ファンドです。

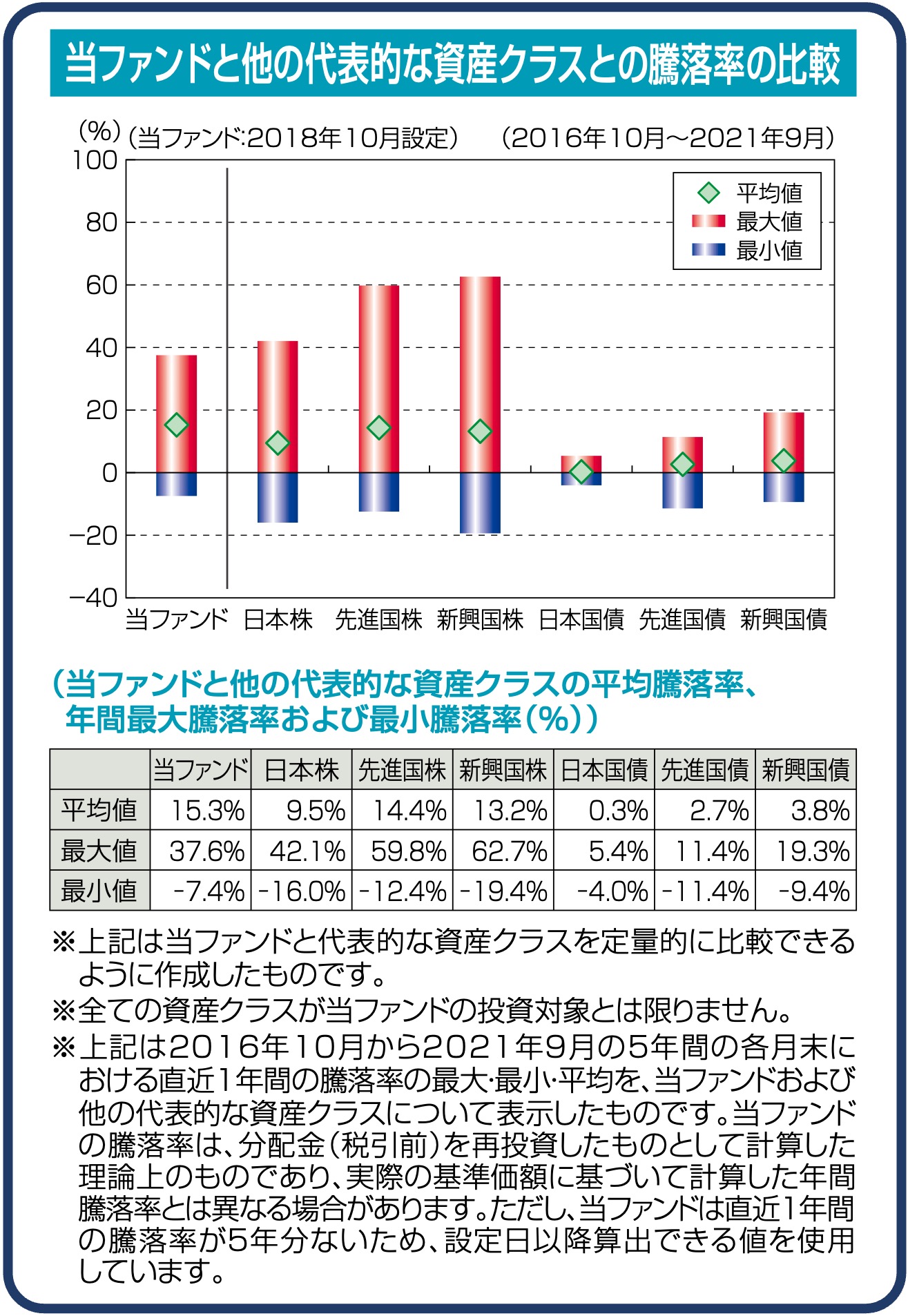

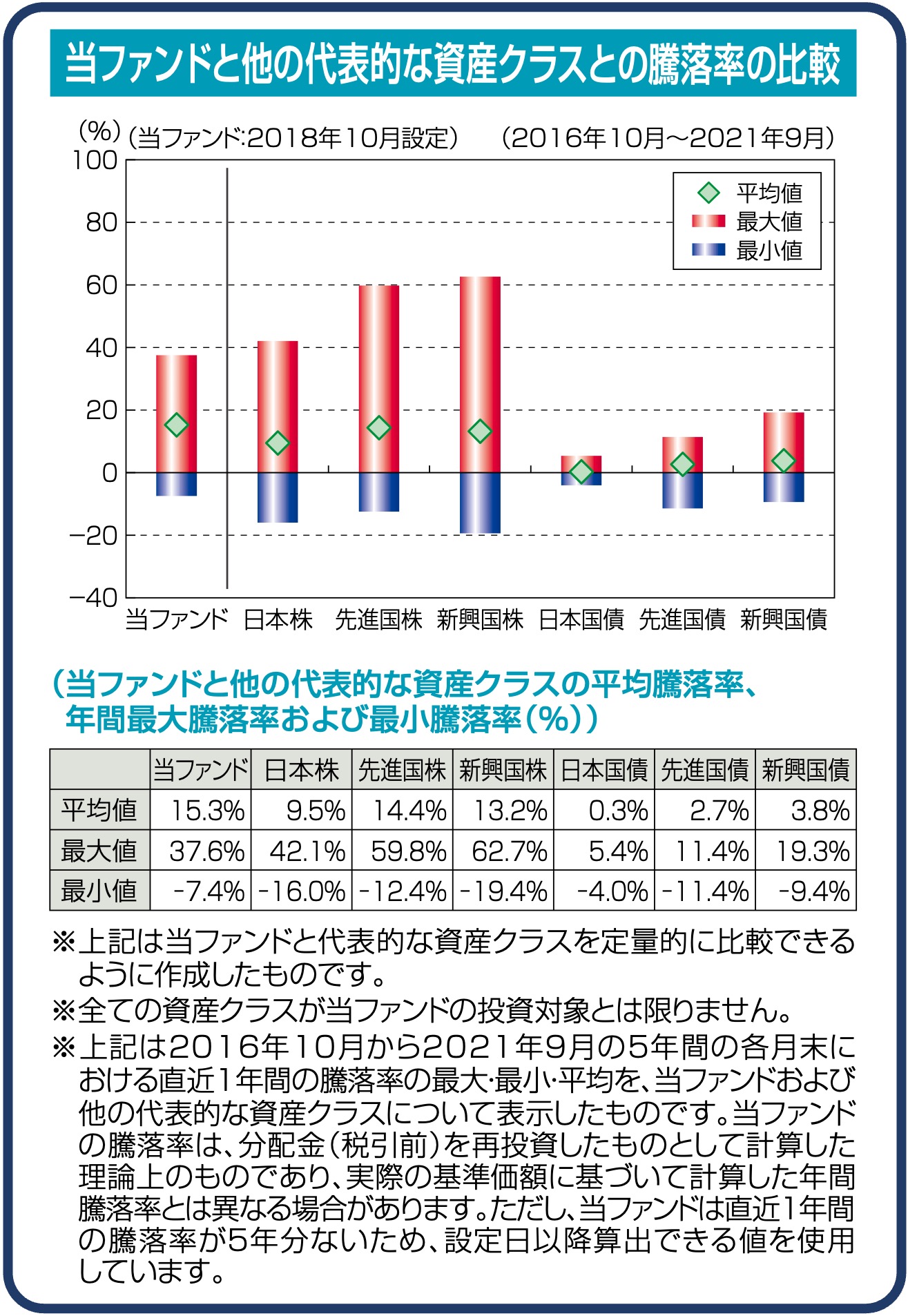

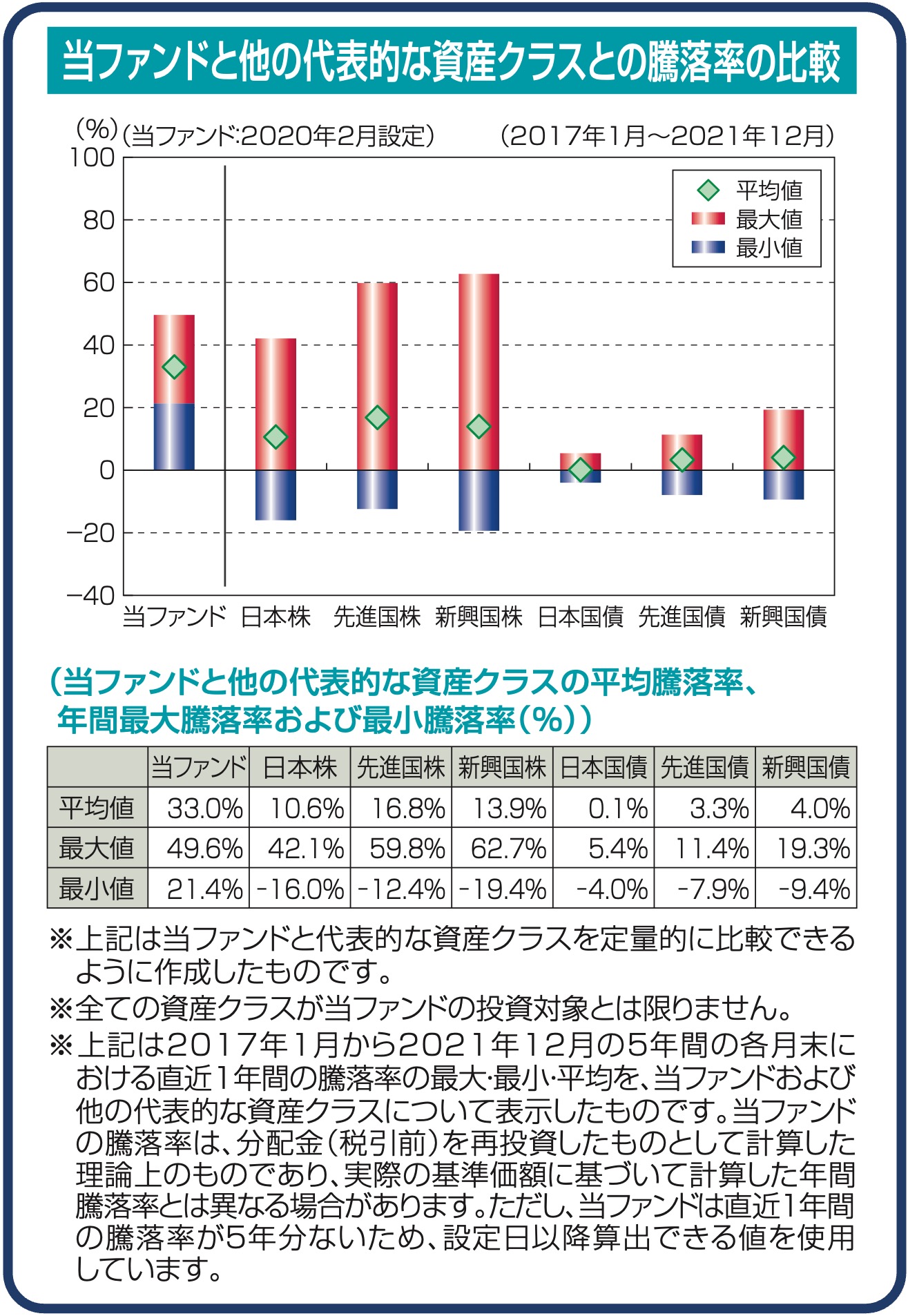

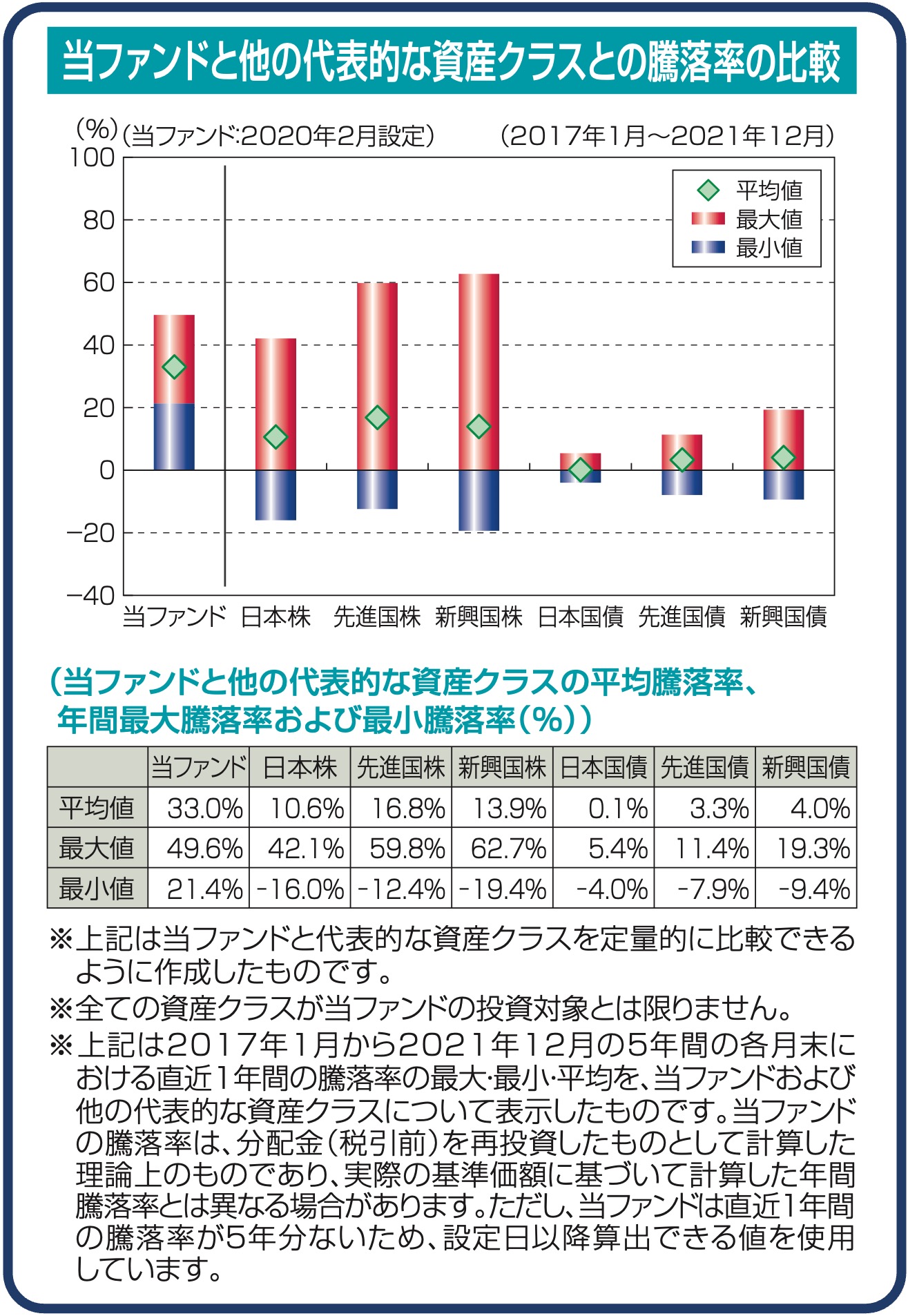

実際のところどれだけ安定しているのかを示す資料も交付目論見書に掲載されています。

ここで比較対象とされる各インデックスは以下の通りです。

- 日本株:東証株価指数(TOPIX、配当込)

- 先進国株:MSCI-KOKUSAIインデックス(配当込、円ベース)

- 新興国株:MSCIエマージング・マーケット・インデックス(配当込、円ベース)

- 日本国債:NOMURA-BPI国債

- 先進国債:FTSE世界国債インデックス(除く日本、円ベース)

- 新興国債:JPモルガンGBI-EMグローバル・ディバーシファイド(円ヘッジなし、円ベース)

東証株価指数(TOPIX)とは

東京証券取引所より

日本の株式市場を広範に網羅するとともに、投資対象としての機能性を有するマーケット・ベンチマークで、昭和43年(1968年)1月4日の時価総額を100として、その後の時価総額を指数化したものです。

MSCIコクサイ・インデックスとは

ニッセイアセットマネージメントより

MSCI社(モルガン・スタンレー・キャピタル・インターナショナル社)が公表する指数で、日本を除く先進国22ヵ国に上場する大・中型株のうち、約1,300銘柄、市場カバレッジ85%を目標に浮動株調整後時価総額の上位銘柄から採用した、時価総額加重型(時価総額は浮動株調整後)のインデックスです。

MSCIエマージング・マーケット・インデックスとは

PICTETより

MSCI社(モルガン・スタンレー・キャピタル・インターナショナル社)が公表する指数で、全世界の新興国(エマージング)市場をカバーしている代表的な株価指数です。2020年6月末現在、新興国26ヵ国の大型株と中型株を対象として、1,385銘柄で構成されています。

NOMURA-BPIとは

野村證券より

日本国内で発行された公募固定利付債券の流通市場全体の動向を表すために開発された投資収益指数(パフォーマンス指数)です。

FTSE世界国債インデックス(WGBI)とは

ブルームバーグより

FTSEラッセルが算出する現地通貨建ての投資適格ソブリン債の指数で、対象となるのは20カ国以上の各国通貨建てソブリン債です。2021年10月から3年かけて中国債を組み入れ、最終的なウェートを6番目となるようにするとされる。

JPモルガンGBI-EMグローバル・ディバーシファイドとは

MyIndexより

米JPMorgan社が提供するエマージング債券インデックスです。新興国14か国の現地通貨建て国債が対象。

実績を見ても、比較対象を見ても、なんとなくパフォーマンスの良さそうな印象を受けると思います。

実際の成績については次に紹介する5.5倍ファンドの紹介の後で、USA360との比較データをご紹介します。

グローバル5.5倍バランスファンドとは

3倍3分法ファンドと同様に、日興アセットマネジメント社が販売するハイレバレッジ投資信託です。

ポートフォリオは倍率が異なる以外にも、この5.5倍の方にはゴールドが入っていたり、債券の比率が72.7%まで上がっていたりと、3倍ファンドとは趣が違っています。

以下に交付目論見書のポートフォリオ解説を抜粋します。

またその運用成績についても交付目論見書にあり、以下の通りです。

3倍ファンドと比べると、パフォーマンス計測期間は少し異なるものの、5.5倍の方が良さそうに見えます。

投資信託でレバレッジ5.5倍という数字は極めて大きなものですが、内実は債券に大きく振り分けられたポートフォリオですのでリスクを抑え込むことが出来ている、という設計のようです。

単純に株式インデックスに5.5倍のインデックスというわけではありません。

長期投資に向いているか

グローバル3倍3分法ファンドは人によると思いますが、5.5倍バランスファンドは長期投資に向いているとは言えないと思います。

なぜなら、グローバル3倍3分法ファンドは償還期限の定めがありませんが、5.5倍バランスファンドについては2029年12月21日が償還期限として設定されているからです。

2023年1月時点で残る投資可能期間はおよそ7年弱です。

もちろんこの償還期限は延長される可能性もありますが、長期投資が可能な保証がそもそもありません。

また、グローバル3倍3分法ファンドのようなレバレッジ商品への投資を考えるのであれば、米国へ集中投資が可能で、さらにレバレッジ倍率の高いUSA360の方が私個人としては性に合っています。

米国が経済の中心となっている以上、それ以外の地域への積極的な投資にあまり意味を見出せないからです。

3倍ファンド、5.5倍ファンド、USA360の成績を比較してみると以下の通りです(3つの投資信託を比較可能な2020年2月以降のチャート)。

5.5倍ファンドとUSA360は非常に似通ったパフォーマンスを示していますが、2022年2月以降の暴落の影響は5.5倍ファンドの方が大きく、結果としてUSA360が優れているように見えます。

この点は考え方次第で、米国株へ投資するのか全世界株式へ投資するのかの判断にも通じるものがあります。

ちなみに全世界と謳っていても結局は米国中心の投資商品だった、などということもありますので注意が必要です。

もしまだ積立投資を始めていないということであれば、紹介したような債券の比率が高めのレバレッジ投資信託をポートフォリオの一部に組み入れてみても面白いかもしれません。

いずれの商品とも楽天証券をはじめとした多くの金融機関で購入することが出来ますが、購入/積立をする際には原則として余計な手数料が発生しないネット証券会社を利用することをお勧めします。

また、ポートフォリオを見直し、新たに積み立てを開始するなどの際には、異なる証券会社の口座を使うことも検討すべきと思います。

その理由については以下の記事を参考にされて下さい。

まとめ

グローバル3倍3分法/5.5倍バランスファンドを紹介しました。

先物取引を利用して高レバレッジ商品を作る動きは増えてきており、巧みな売り文句の誘惑をよく見るようになりました。

当ブログでも度々レバレッジ商品は紹介・解説してきましたが、それらの商品が扱う投資先が一体どのようなものなのかについて、よく把握せずに投資し続けるのは避けた方が良いと思います。

リスク許容度が自分は高い、と思っていても、ある程度投資金額が増えてくると“そうではない面”が顔を出すこともあります。

そんな時に気持ちが揺らいでしまうのは、投資先の認識が甘い場合が多いようです。

コメント