- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

はじめに

これから投資を始めるにあたって、様々な商品を吟味しながらも、実際に積み立て投資をしたらどれくらいの資産形成が出来るのだろうかと、皮算用をしたいと思う人も多いのではないでしょうか。

本稿ではそんな希望を叶えるため、手軽に計算出来るツールとシミュレーション結果を紹介します。

ここで紹介するシミュレーションは利回りや投資期間を自分で設定して行うもので、過去の実績を見るバックテストとは異なります。

未来は誰にも予測出来ませんが、“仮に” こんな投資ができたなら、という予想になります。

コンサバなシミュレーションをするも良し、好成績が続いた場合の妄想をするも良しです。

以下の3つのパラメーターが重要になります。

- 毎月の積立額

- 想定利回り

- 投資期間

過去の運用成績について知りたいという事であれば、以下の記事を参考にされて下さい。

S&P500:

NASDAQ100:

米国株ETF『VT, VTI, VOO』:

その他にも多数用意していますので、興味のある方は億超え投資家の投資情報をご覧ください。

この記事のターゲット

- 投資信託に投資したらリターンはどのくらいになるかを試算したい人

- 積立投資を複利で計算出来るツールを探している人

- お金持ちになれるか皮算用したい人

投資を始める基礎知識が不足しているという方は以下の記事が参考になります。

単利と複利

積立投資を長期間に渡って行うに当たって、知っておかなければならない計算手法の違いを初めにお伝えしておきます。

投資信託の運用益は年あたり○%と表現されます(年利、利回りと呼ばれます)。

例えば年利1%であったと仮定すると、1万円投資したものは1年後と10年後にそれぞれいくらになっていると計算されるでしょうか?

1年後は1万円の1%分、つまり100円が利息分として増加することになり、10年後には100円が10回分で合計1,000円が利息分として増加します。

1年後は同様に100円が増加しますが、次の1年は1万100円の1%つまり101円が増加します。つまり、複利計算の場合には増えた利息分にも利息が累積していくのです。そのため10年間の合計1,046円が利息分として増加します。

つまり、

- 単利:年利1%のとき、1万円が10年後には1万1,000円になる

- 複利:年利1%のとき、1万円が10年後には1万1,046円になる

1万円を年利1%で10年放置した場合には大して差は開きませんが、毎月積み立てを行っていくと結構な差が生まれてきます。

また、一般に投資信託の年利平均は3〜5%程度と言われています。

“複利は人類最大の発明”とアインシュタインが指摘したことは有名ですが、短期間ではその実力が分かりにくいものの長期的には凄まじい効果を発揮するその計算手法は、まさにその通りかもしれません。

積立・複利計算ツール

単純に10年、20年放置しておくだけであれば計算も簡単です。

年利1%であれば、電卓で“1.01・×・×”の順に押したら、あとは“=”を10年なら10回、20年なら20回押せば良いだけですから。

どんどんと数字が大きくなっていく様子を楽しめると思います。

10年間の投資であれば、最初に購入した分には10年分の複利が、5年目に購入した分には後半5年分の複利が効くわけで、毎月積立て金額と年利ごとにパパッと数字が出てきたら便利ですよね。

ちゃんとそのようなシミュレーションが可能なサイトがあります。

様々ありますが金融庁の試算ツールかまたは楽天のシミュレーターがオススメです。

シミュレーション

それではいざ、試算をしてみましょう。

ここからの計算は便宜上、上で紹介した金融庁の資産運用シミュレーションツールで行います。

計算結果は手数料や税金を一切考慮しておらず、将来の運用成績をなんら保証するものではないことには注意して下さい。

また特定の金融商品の売買を推奨するものではなく、計算結果の信頼性については金融庁が保証しているものでもありません。

計算は著者が本稿執筆時点(2021年10月3日時点)で当該サイトにて行ったものです。

実際の資産運用に際しては、必ず自己の責任の元で判断するように十分に注意するようにして下さい。

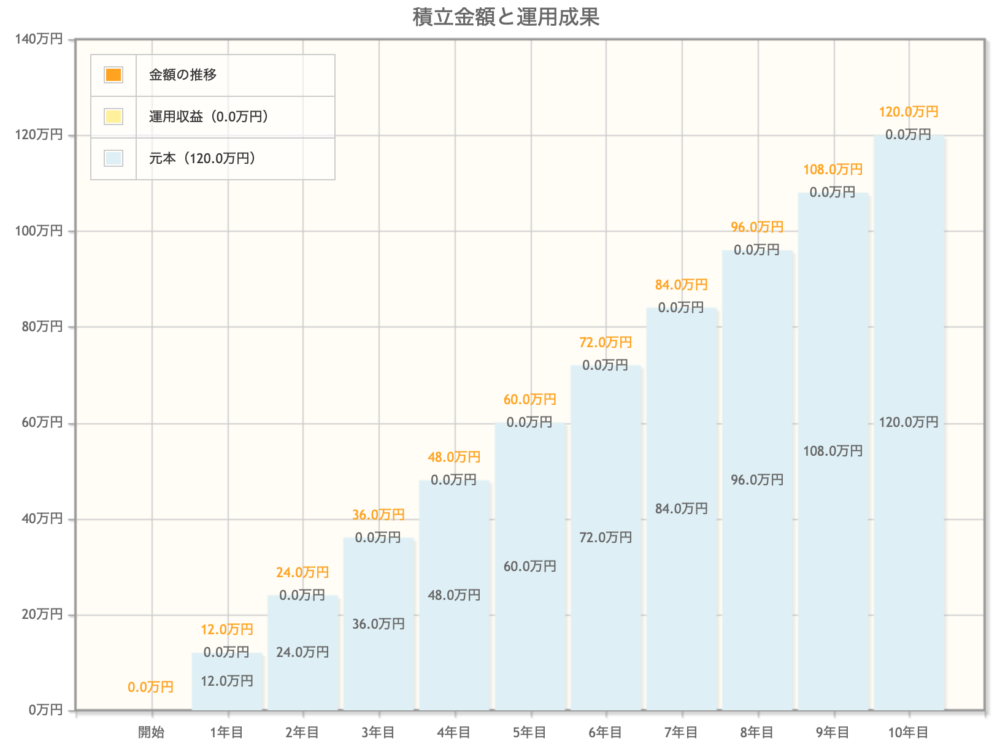

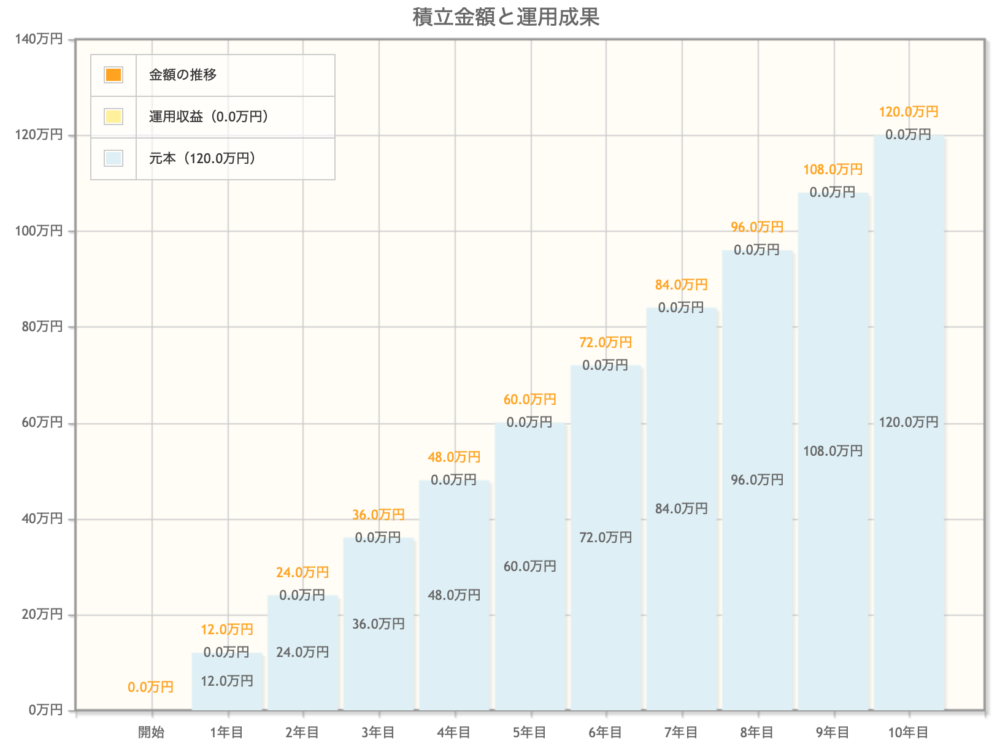

1. 毎月1万円、年利0.001%、10年(大手銀行 普通預金並み)

大前提として、年利0%だった場合には10年後には120万円になります(月々1万円×12ヶ月×10年)。

タンス預金であれば120万円です。

さて、2022年4月時点の大手メガバンクでの貯金を想定した条件ではというと、以下の通り120万60円です。

運用収益部分はわずか60円ですので、グラフ上ではほとんど見えません。

残念ながら貯金していても増えない、というのが2022年現在の状況です。

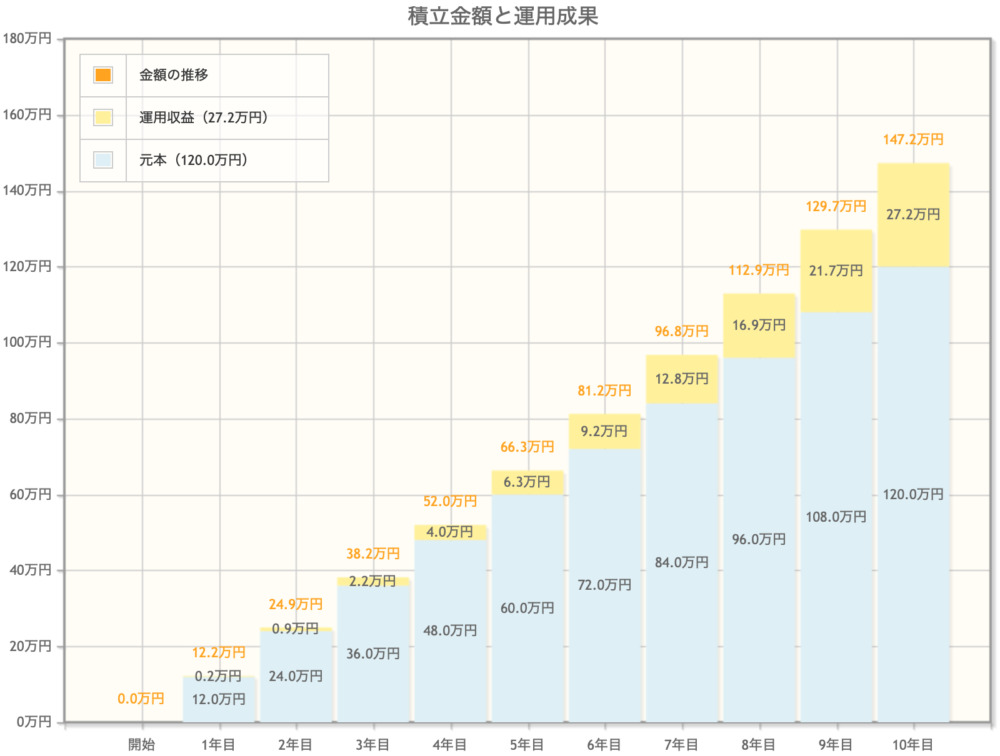

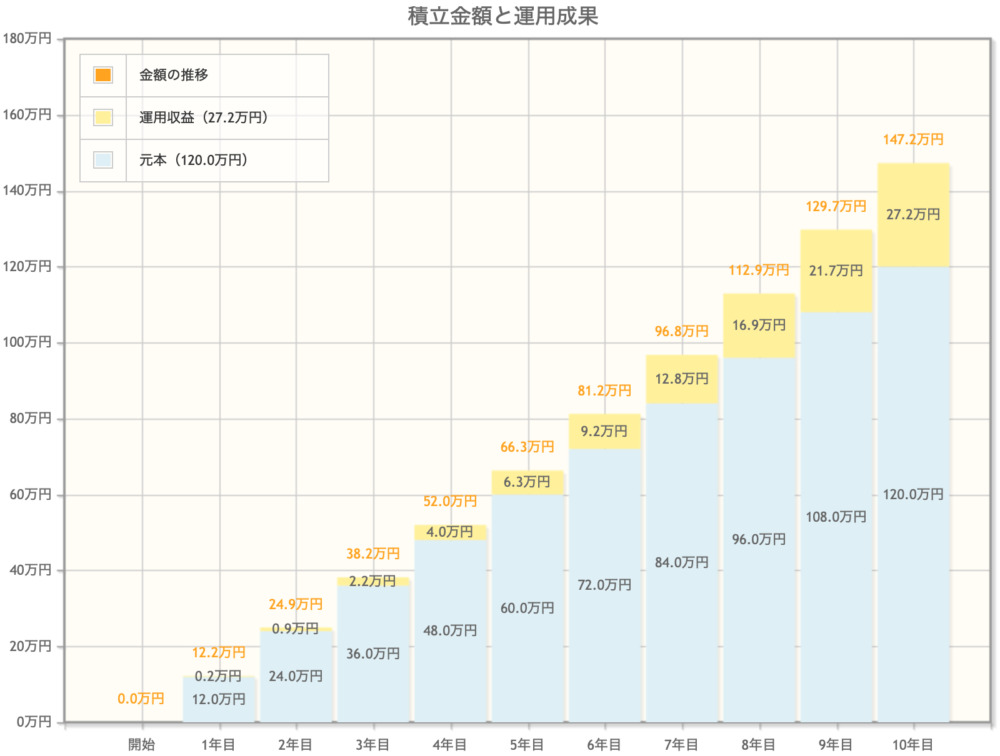

2. 毎月1万円、年利4%、10年(投資信託/米国株系)

続いて年利4%、上で紹介したように2021年現在の投資信託の平均に設定してみましょう。

今度は運用益が27万円ほど出るので、グラフ上に黄色い部分(運用収益)がしっかり見て取れます。

これなら“増えている”という実感が持てるのではないでしょうか。

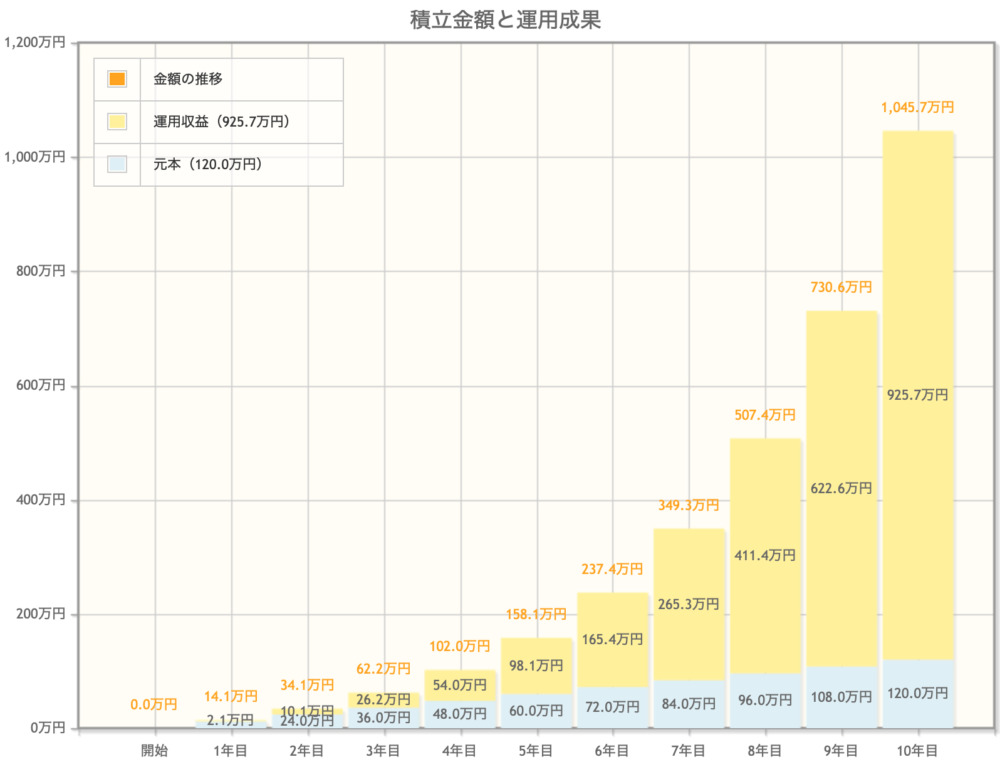

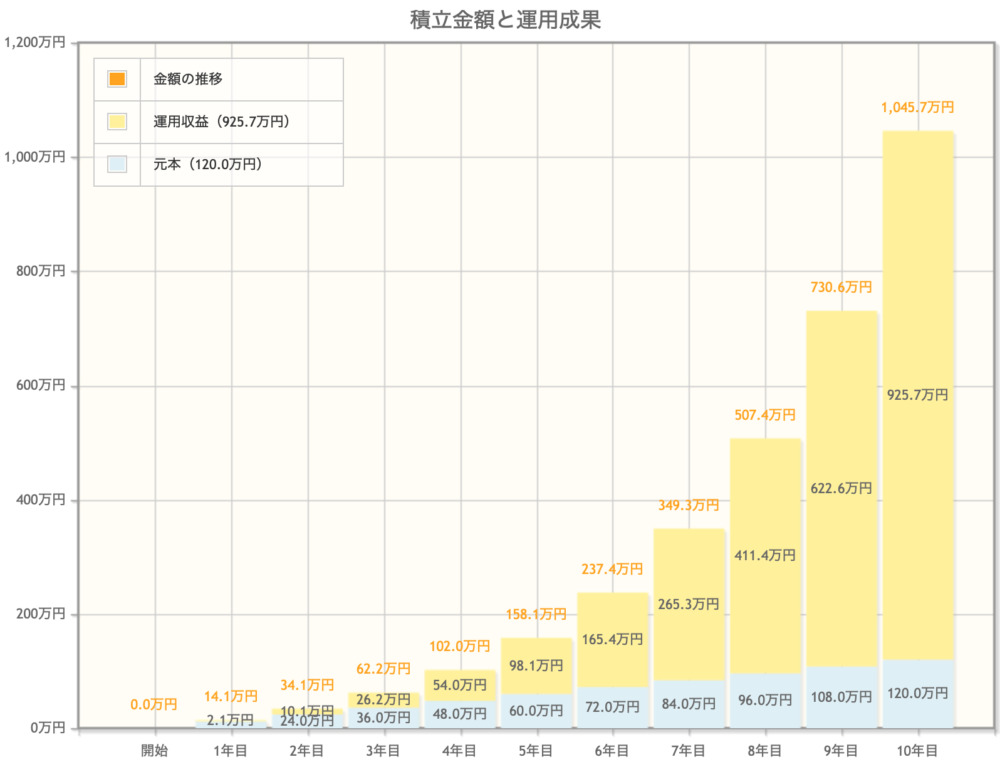

3. 毎月1万円、年利35%、10年(レバレッジ商品/米国株系)

次に、レバレッジをかけた商品ではどうでしょうか。

レバレッジについてはまた別の記事で紹介していますが、対象インデックス(指標)の日々の値動きに2倍の倍率をかけた商品、とここでは理解しておいて下さい。

そのような商品は私たちでも投資信託として購入が可能で、例えばレバナスのような商品があります。

商品の設定自体は2018年ですので、過去10年の“運用実績”などというものはありません。

ETFを使えばバックテストは容易ですので、

QLDによる15年シミュレーション(バックテストで10年の平均利回り35%以上)

などを参考にされて下さい。

ここでは、“もし10年前から存在していたら”というあくまで試算として楽しんでください。

2010年から2020年までの10年間の年利はQLDで平均して35%を超えます。

その場合のシミュレーションは以下の通りです。

なんと運用益は925万円と、10年で元本が10倍に迫る勢いです。

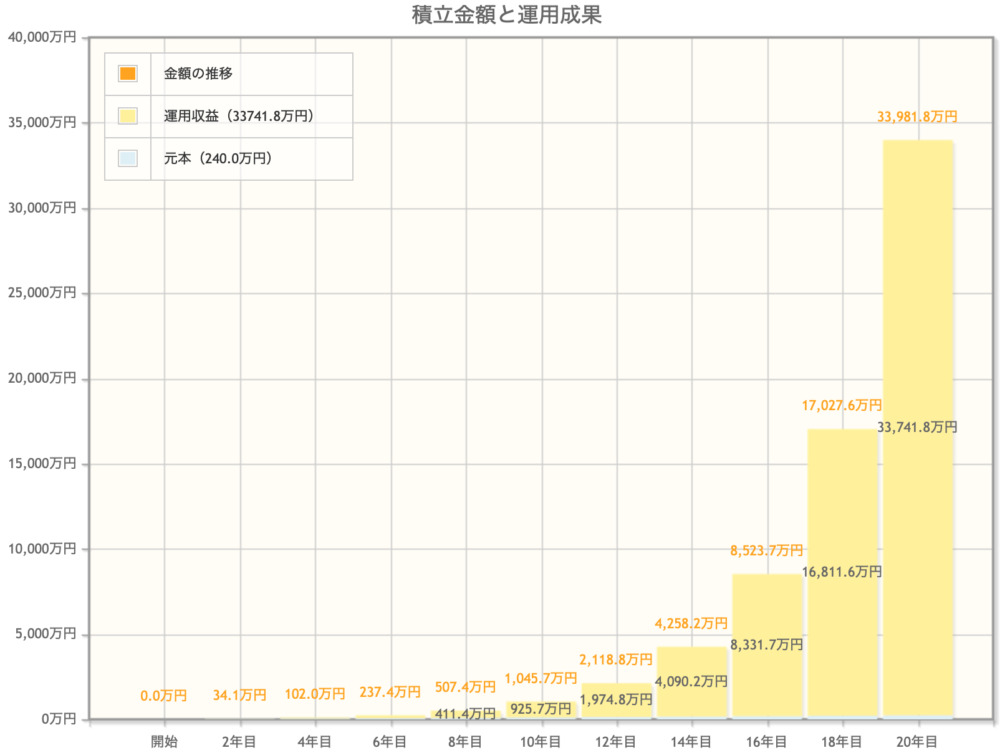

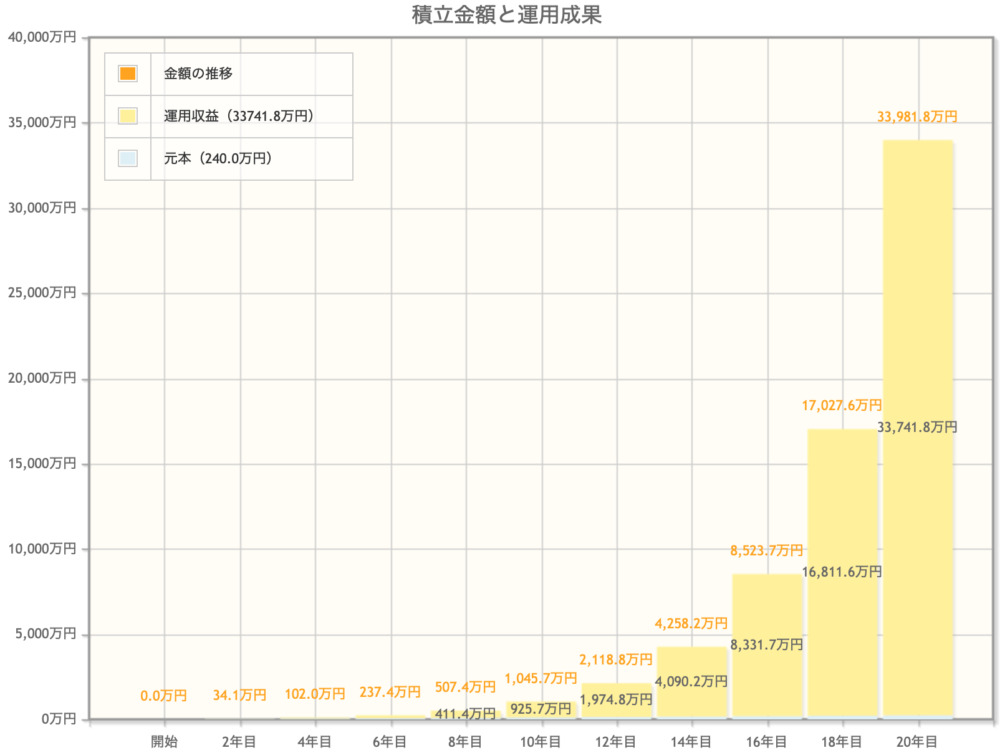

4. 毎月1万円、年利35%、20年(レバレッジ商品/米国株系)

最後に、上で示した年利35%での運用を10年→20年に延ばしてみました。

なんと驚愕の3億円越えです。

あくまでも2010年から2020年までの成績が全く同様に20年間続いていたら、の仮定の話です。

それにしても凄まじい勢いで資産が増えているのが分かりますね。

今20歳の方なら40歳までに、40歳の方なら60歳の定年までに、毎月1万円の投資がこんなことになるかもしれない、という究極の皮算用です。

繰り返しますがあくまでも計算上のシミュレーションです。当該商品の購入を推奨するものではありませんのでご注意下さい。

このように、長期に複利計算を積み上げることが資産形成に強力に働くことがお分り頂けると思います。

終わりに

シミュレーションの最後の結果は驚くべきものであったと思いますが、これは非常に極端な例です。

今後の20年間で同じことが起こる可能性もありますし、全く再現されない可能性もあります。

場合によってはもっとすごい成長を見せる可能性もあります。

ここで重要なのは、シミュレーション結果3と4の差からも明らかなように、長期間運用することの重要性です。

これが複利の凄いところですので、とにかく時間を強く意識することが重要です。

積立て期間を長く確保するには早いうちに投資を始めることが大切ですので、ぜひ関心を持ち、この記事をきっかけに勉強・投資を初めてみようと考えて頂ければ幸いです。

コメント