NASDAQ100とS&P500ならどっち?

W. バフェットはS&P500推し?

どちらを積み立てるのがおすすめ?

インデックス投資を始めようと色々調べると行き当たるこの疑問、明確な回答を持てているでしょうか。

そしてNASDAQ100とS&P500のどちらもレバレッジ2倍の投資信託が存在します。

迷いますよね。

迷いのない人はこの記事を読んでも気が変わらないかを検証して下さい。

この選択の悩みを解決するべく、徹底比較してみました。この記事を読めば、どちらがあなたに合っているのか分かるでしょう。

Y-bow

Y-bowちなみに私個人的には、圧倒的にS&P500よりNASDAQ100推しです。が、両方積み立ててます。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

NASDAQ100とS&P500のチャート比較

おそらくご存知の通り、単純にこの二つの指標を10年間の成績で比較すればNASDAQ100の圧勝です。

特に2010年以降はその差は非常に顕著です。

最近投資を始めた人はこの印象が強いのではないでしょうか。

見事にNASDAQ100が終始S&P500を上回っています。

このチャートは2010年以降の12年間分を見たものですが、これだけの期間で勝っているならもうNASDAQ100で良いのでは?と思ってしまうのも無理はありません。

ところが、少しだけ期間をずらしてみると全く違う景色が広がります。

2000年からの17年間を見てみるとこうなります。

どうでしょう、今度はS&P500が魅力的に見えてきませんか?

この期間に注目して投資判断をしている人は少ないのではないでしょうか。

2000年に起きたITバブルの崩壊によって、この時点を起点とすると2018年を迎えた時点でもまだS&P500の方が上回っています。

2000年から2021年まで通しで見るとこうなっています。

NASDAQ100がS&P500に圧勝しているというのは最近のことだと分かりますね。

理由は簡単です。

つまり、S&P500よりもNASDAQ100の方がGAFAMの占める割合が大きいから、ということに他なりません。

構成銘柄の割合については以下の記事に詳しく記載していますので割愛しますが、NASDAQ100に至ってはGAFAMで80%以上も占めています。

S&P500は構成銘柄のセクターも様々で、GAFAMが含まれる情報通信セクターの伸びに牽引されている状況が続く限り、その他の多くのセクター/銘柄は『足を引っ張る要因』に見えてしまいます。

それを安定と捉えるか、足手まといと捉えるかが見方の違いになります。

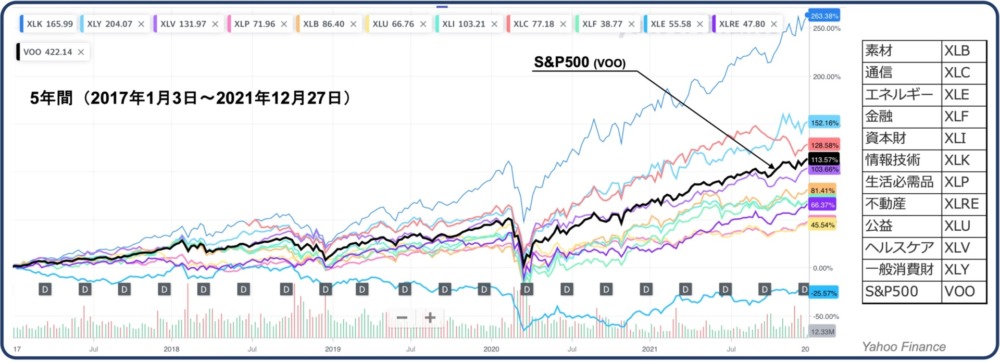

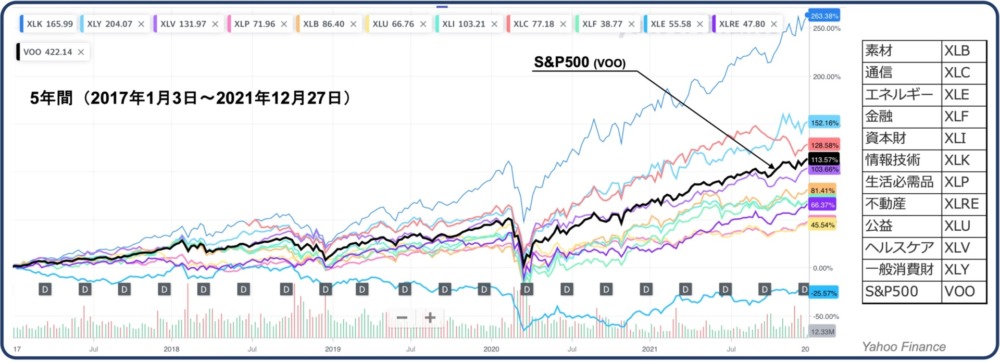

S&P500をセクターごとに分割してETFでその推移を見てみると良く分かると思います。

重要なことは、どのセクターが足手まといになり、牽引役になるのかは正確な予想が出来ない、ということです。

レバナスとレバレッジS&P500のチャート比較

このような挙動を示すNASDAQ100とS&P500ですが、それらに2倍のレバレッジをかけた商品が存在しています。

NASDAQ100の2倍レバレッジ商品:

iFreeレバレッジNASDAQ100(通称=大和レバナス)

楽天レバレッジNASDAQ-100(通称=楽天レバナス、正式愛称=レバナス)

S&P500の2倍レバレッジ商品:

iFreeレバレッジS&P500(通称=レバSP)

一般にレバナスと言うと大和レバナス、つまり日本国内では最も歴史の長いNASDAQ100レバレッジ2倍商品のことを指します。

2021年末よりこれらの一括投資、積立投資の成績を確認可能なオンラインツールが誰でも無料で使えるようになりました。

いくら投資をしていたらどうなっていたのか、各自で計算してみてください。

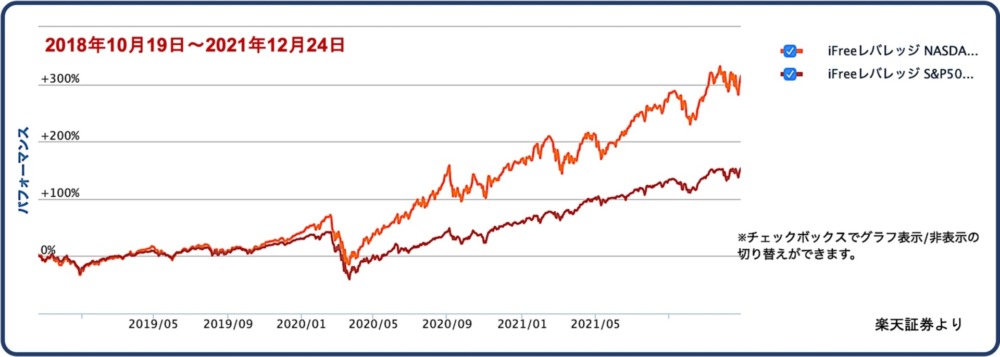

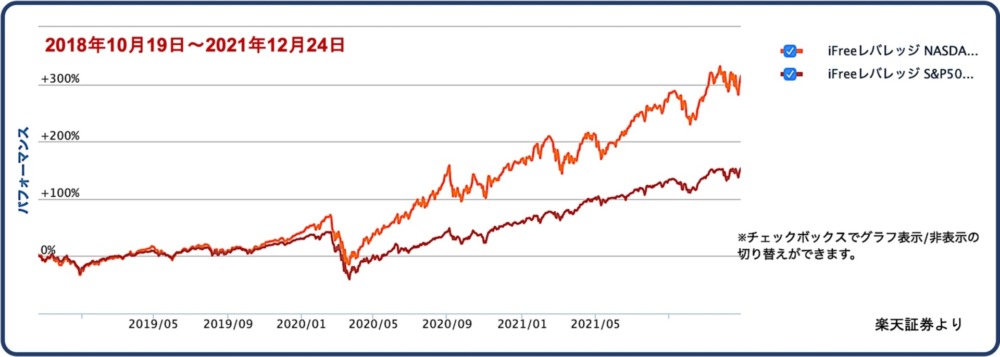

なおこれらの商品の値動きを後発品のレバSPの運用期間に合わせて、楽天証券のHPで並べて確認することが出来ます。

大和レバナスが設定された2018年10月19日から2021年12月24日までのチャートがこちらです。

どちらもレバレッジ2倍で、コロナショックの2020年2月を除いて上昇局面ですので快調に上がっています。

前の項目で見た通りこの期間はGAFAMの伸びに牽引されていますので、それらの比率が大きいNASDAQ100の方が必然的に上昇率が大きくなっています。

S&P500にレバレッジをかけるということは、上で示した『成績の悪い』、『足手まとい』なセクターにレバレッジをかけることに他なりません。

では『強い』セクターに集中してレバレッジをかければどうでしょうか。

実は大和アセットマネジメントからはiFreeブランドでFANG+のレバレッジ2倍商品も登場しています。

FANGとは、Facebook/Amazon/netflix/Googleを示す頭文字で、GAFAMと同様に近年の株式市場を大きく牽引する企業たちです。

これら一部のIT企業が伸びるなら、その比率が低いS&P500よりも高いNASDAQ100の方が、そしてもっと比率を上げたFANG+の方が良いのではと言う考えのもとで作られた商品です。

レバレッジFANG+が設定された2020年8月19日から2021年12月24日までの比較がこちらです。

レバナスより、レバSPより、レバFANG+の方が値動きが激しいですね。

全体的にレバFANG+が儲かっていそうですが、2021年12月24日時点ではほとんど差が無いようです。

細かく見ると以下の通りです。

レバナス =+86.77%

レバSP =+87.84%

レバFANG+=+84.80%

いずれもよく上がっていますが、実はレバSPが最も成長しています。

少なくともそうなる瞬間がある、と言うことです。

このことを念頭に置いて投資に向き合うことが重要です。

次に、あのウォーレン・バフェット氏がS&P500を推しているという事実を検証してみましょう。

大和レバナスも楽天レバナスも、少額からの積立OK

SOXL、TECLなどのETFも積立・ポイント投資が可能に(2021.12〜)

楽天カードでの投資ならポイントも貯まり、ポイント投資でSPU+1%upも!

S&P500をウォーレン・バフェットが推す理由

ウォーレン・バフェット氏が、自身の亡き後の資産運用について彼の妻に伝えたと言うエピソードは有名です。

端的に言えば、とにかくS&P500をメインに突っ込んでおけ、と言うものです。

※ バフェット氏を良く知らない方は以下の記事を参考にしてください。

その心は、本当のところは本人に聞いてみないと分かりませんが、彼の言動からは『理解の範疇で行う分散インデックス投資が最強』だからでしょう。

上の項目で確認してきた通り、2010年以降の12年間を見ればGAFAMやFANGの比率が高ければ高いほど大きく利益を出せたことでしょう。

しかしそれは、裏を返せば個別株投資にどんどん近づいて行ってしまっています。

大きく株価を上げる企業に目が眩み、分散投資から離れて行ってしまうのです。

バフェット氏のように『時間をかけて金持ちになる』を地で行く張本人は、決してそのようなことはしないと言うことです。

彼がAppleの株に手を出したのが遅いとしばしば指摘されることがありますが、結局は彼が手を出した後にも大きく上がりましたし、何よりAppleの株を買わなくても彼は大儲けしています。

投資の本質を見失わないようにしましょう。

レバナスとレバレッジS&P500の比較:まとめ

結局レバナスとレバSPのどっちがおすすめか?と言う疑問に対して、どのような答えになるのでしょうか。

それは、ここで説明したことを十分に理解した上であれば、私見ではNASDAQ100がおすすめと言うことになります。

そもそもあらゆるインデックスの中で何が最強か、という観点は主観もあるでしょうが、客観的に比較もしています。

大前提として、GAFAMが今後も伸び続ける保証はありません(もし凋落すればNASDAQ100から外されますが)、そしてITバブル崩壊でみられるような大ダメージも想定されます。

それでもNASDAQ100をおすすめ出来る理由は、伸びる業種・最先端産業への集約と、積立による暴落リスクヘッジが出来ていればそのリスクは許容出来ると考えているからです。

リクスを抑えた商品へのシフトは積立投資の後半で行えば良い、と言うのを私は鉄則としています(生活防衛費を保有していることは言うまでもなく)。

皆さんの置かれた状況(残された投資可能期間、リスク許容度、現金比率など)によってこれらレバレッジ商品のポートフォリオに占める割合は変化して当然です。

まずはそれぞれの商品の特性を理解し、少額でもポートフォリオに組み込んで経験を積んでみましょう。

効率的な資産形成を進めて頂く一助になれば幸いです。

コメント