大暴落でFIRE計画は破綻?

積立と取り崩しのペースは?

米国株に投資を始めた方がコロナ禍で増え、2021年末からは下落基調が続きました。

しかしそれでも、コロナ後に投資を始めた方は大きな暴落を経験していないと言えるでしょう。

コロナショックと呼ばれる下落も歴史的には実は大したことはなく、回復も早かったので心理的にもダメージは小さいものでした。

しかし、特にハイテクセクターが集中するNASDAQ100に巨大なダメージを与えたITバブルの崩壊やリーマンショックなど、大きな暴落は定期的にやってくるものです。

これらの暴落イベントに巻き込まれた時、描いていたFIRE計画は破綻してしまうのでしょうか?

この記事では、ITバブル崩壊直前に投資を始めた場合を例にとり、積み立てシミュレーションと取り崩しシミュレーションを紹介します。

今後もこのような暴落・長期低迷が起こらないとは言えませんので、投資計画の参考にして頂ければと思います。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

大暴落が資産形成に与える影響

先ずは大暴落が資産形成に与える影響を確認します。

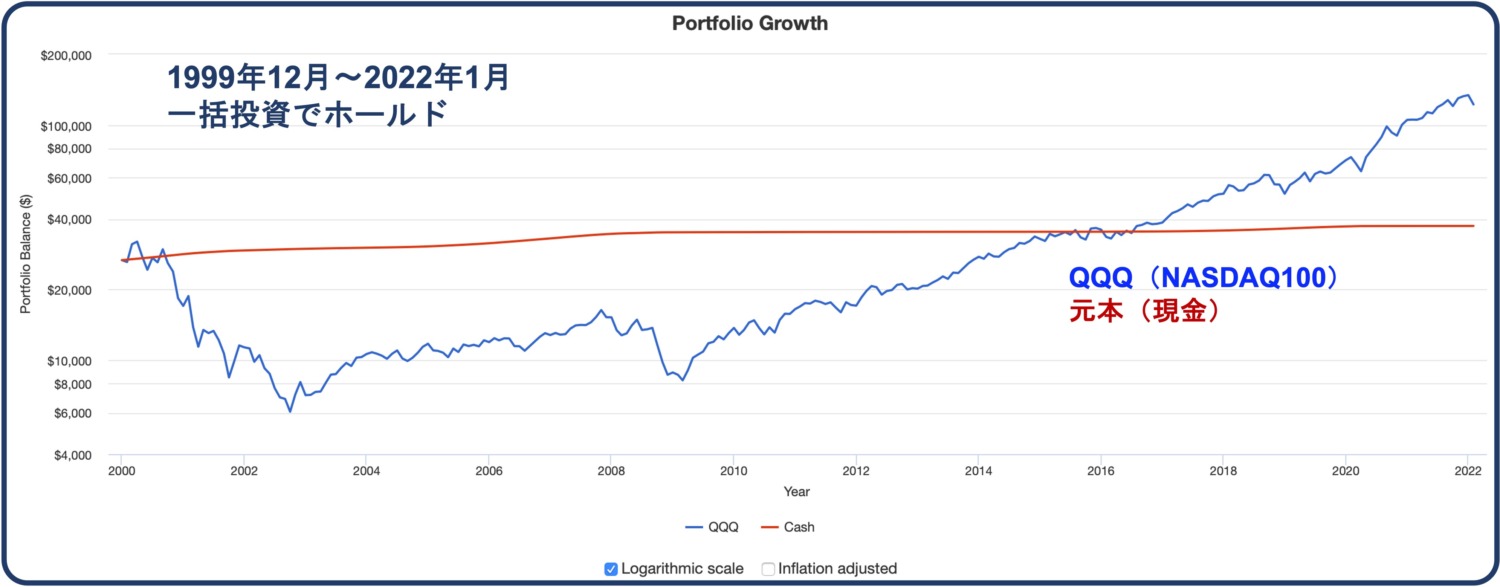

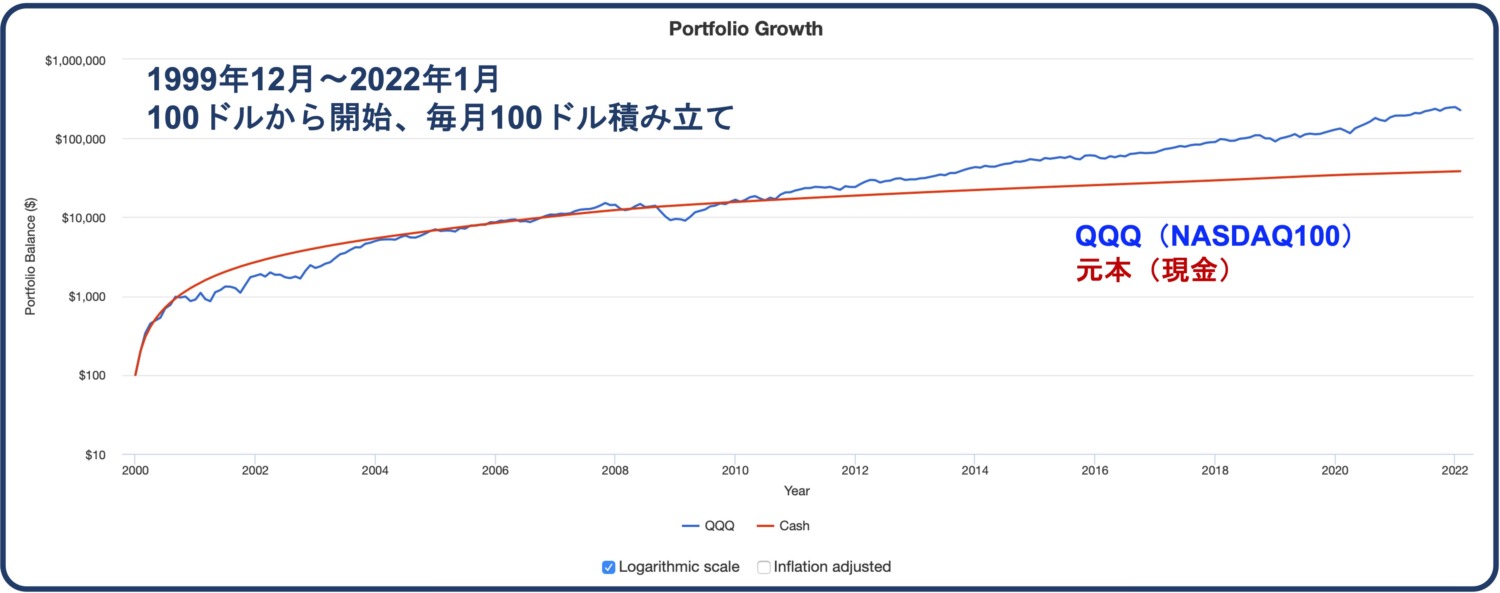

ITバブルの頂点からNASDAQ100に投資を始めた場合を想定し、ETF『QQQ』の実績を用いてシミュレーションしました。

ETFは上場投資信託のことで、大手ネット証券会社などで購入可能です:詳しくは以下の記事をご覧下さい。

シミュレーションはPortfolio Visualizerを用いて行いました。

1999年末に一括で投資を行なった場合を見てみます。

投資開始直後に襲ってきたITバブルの崩壊により、2002年末にかけて8割近い下落を来たします。

その後回復してくるものの、2008年末のリーマンショックにより再度大幅に下落します。

本当に散々な状況です。

元本割れの期間は2016年までの長期に渡り、その後ようやく安定して含み益を維持することが出来るようになりました。

15年以上も元本割れが続くストレスは相当なものです、自分のメインの資産をここにつぎ込んでいたらと思うと恐ろしいですね。。。

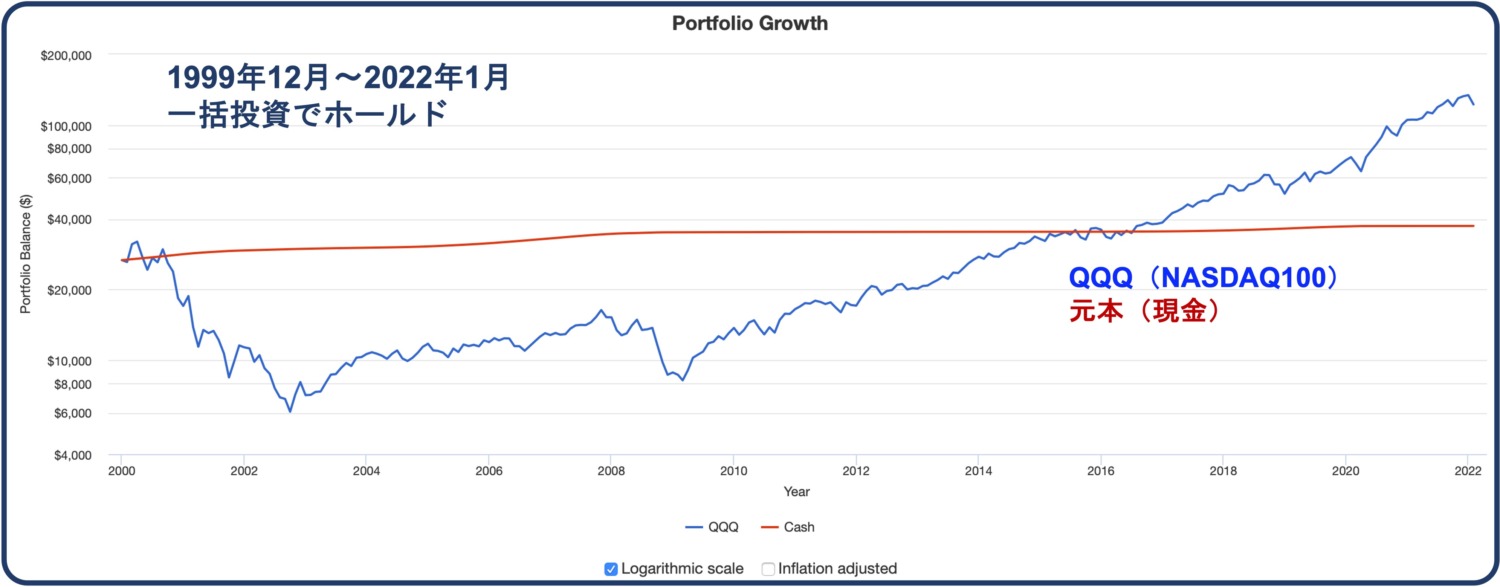

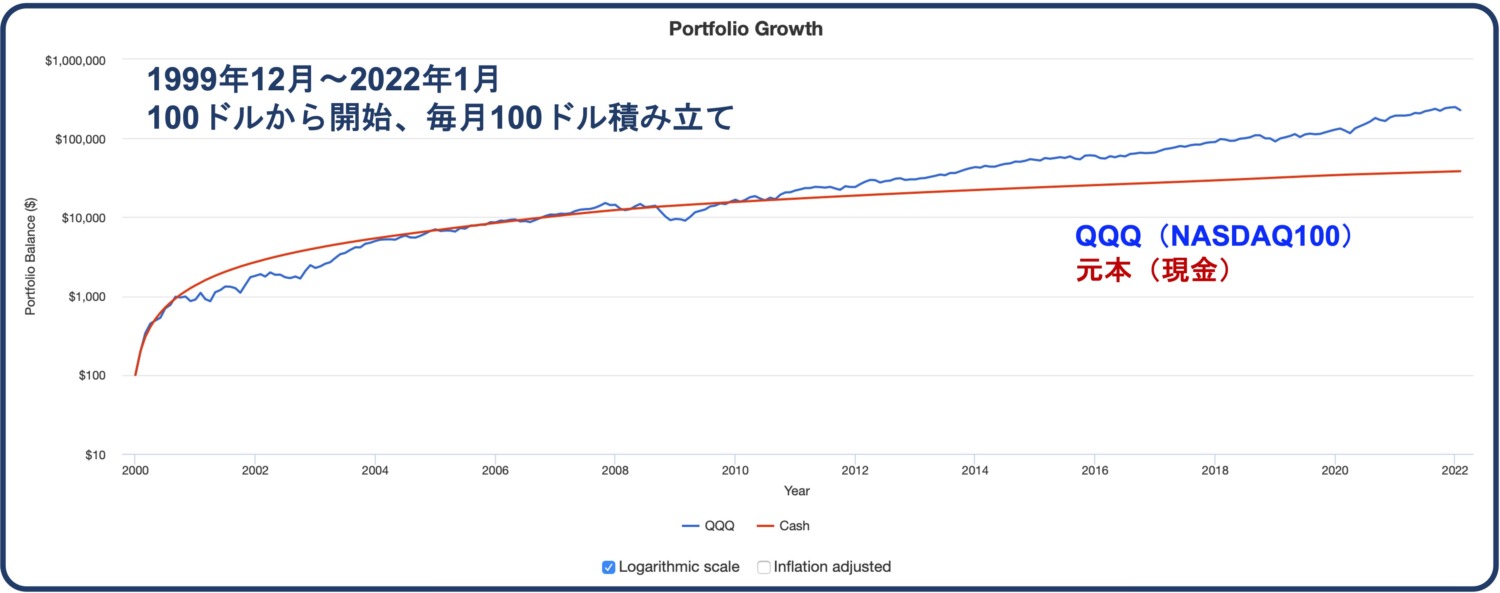

ただし積み立て投資であれば下落中にも買い増し出来ますし、さらにドルコスト平均法の効果で下落局面では多く買えることから、暴落の影響を小さくすることが可能です。

1999年末からQQQを継続的に積み立てた場合がこちらです。

投資開始早々にITバブルの崩壊が始まった影響で、序盤は元本割れの期間が続くのは一括投資と同じですが、リーマンショック前に一旦は元本を上回ります。

リーマンショックで再び元本割れを経験しますが、それも2010年には解消し、その後は一貫して元本を下回ることはありませんでした。

コロナショックも何処吹く風で、安定した資産形成が出来ているのが分かりますね。

投資開始直後の大暴落というシミュレーションは一括投資に最も不利な条件ですが、どのタイミングで暴落が来るのかは誰にも読めません。

その備えとして積み立てを行うことは大きなリスクヘッジになります。

投資を始めるのが不安という方の多くはそのイメージを正しく持てていませんので、より詳しい以下の解説を是非確認してみて下さい(レバレッジ投資の話なので更に大きな影響が見られます)。

1億円リタイア計画と大暴落

ここからは取り崩し場面に焦点を絞って解説します。

FIRE(Financial Independent, Retire Early)するための一般的な必要資産額として1億円が一つの目安とされることが多いです。

その根拠は、年間4%の取り崩しであれば資産は維持されるというトリニティスタディにあります。

概ね4%の利回りが期待できる金融商品であれば、毎年4%の取り崩しで資産が減らないことは容易に想像出来ると思います。

毎年1億円が1億400万円になるのですから、その400万円で生活すれば『他に収入が無くても永久に生活費が賄える』状態になります。

これが可能になった時にリタイアする(会社に縛られない生き方を自由に選択する)、それを如何に若い時に達成するかがFIREを目指す時には重要になるわけです。

資産形成速度を重視する場合は以下のような記事が参考になりますので、ここでは取り崩しシミュレーションのみ紹介します。

ここからは、1億円分のQQQ(NASDAQ100)をどのように取り崩したらいつまで保つか?を詳しく見ていきます。

毎年400万円の取り崩し

どんなに大きな暴落が来ても毎年400万円を取り崩します。

すると1億円の資産は以下のように溶けていきます。

ITバブルの崩壊で大幅に資産を減らす中でもめげずに400万を取り崩し、資産の回復が追い付かないままにリーマンショックで息の根が止まりました。

1億円もあったのに、400万円を10回取り崩したら資産がゼロになってしまいました。

こんな結果を見せられたら、投資がますます怖くなってしまうかもしれません。

取り崩しを始める時期になってからの暴落は『これから長期保有で値上がりを待つ』ことが出来ないので、このような暴落が襲ってきた時には取り崩し金額を落とすしか対策の取りようがありません。

では、もう少し取り崩しペースを落としてみましょう。

年間300万円の取り崩し

毎年300万円を取り崩し続けるシミュレーションの結果は以下の通りです。

毎年の取り崩し額を300万円にしても資産を維持することは出来ませんでした。

ただ、400万円ずつ取り崩す時よりも4年長く保たせることが出来、2013年末にゼロになります。

とは言え、14年間で1億円が無くなってしまう上、取り崩せたのは4,000万円ちょっとです。

やはり『定率』では無く『定額』の取り崩しは厳しいのでしょうか。

年間200万円の取り崩し

ダメ押しでもう一回り取り崩し金額を落としてみます。

200万円だと、それだけで生計を立てるのは難しいかもしれません。

若ければ年金もありませんので、何かしら収入源や貯蓄の取り崩しが必要になりますので、いわゆるサイドFIREの部類になると思います。

年間200万円取り崩しの結果は以下の通りです。

年間200万円の取り崩しであれば、ITバブルの崩壊もリーマンショックも乗り越えて、資産総額は右肩上がりのトレンドを取り戻します。

ようやく資産の枯渇を回避することが出来ました。

リーマンショック後は一貫して資産は増えていき、2022年初頭には1億円を回復しようかという水準にまで増えてきます。

その後、再度ITバブル崩壊のような暴落がくれば、この20年以上のチャートがもう一度繰り返されることになるかもしれません。

ただ、こうして資産が成長するのであれば、もう少し取り崩したくもなります。

そこで次は、毎年一定の『割合』での取り崩し、4%ルールのシミュレーションを見てみましょう。

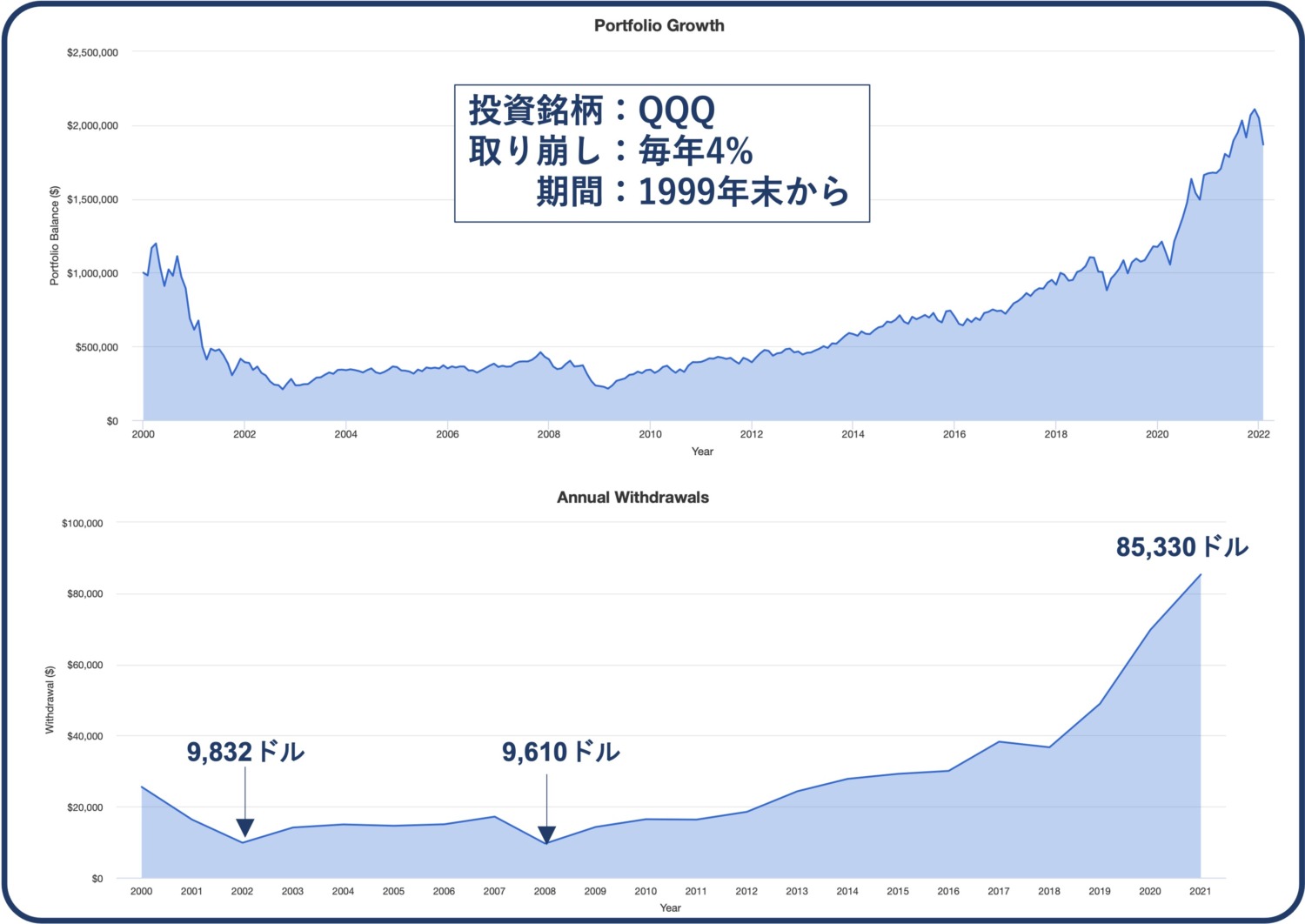

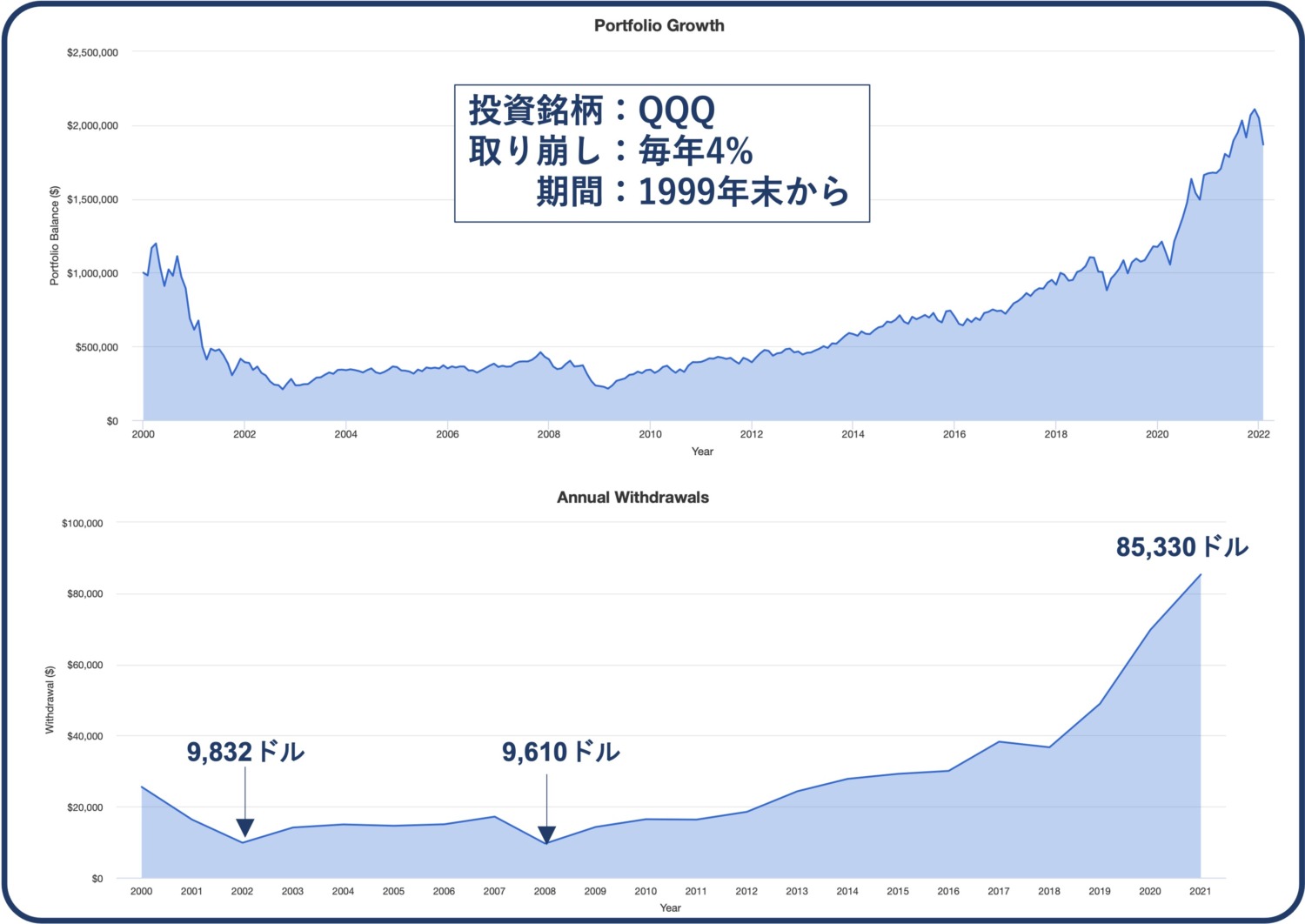

年間4%の取り崩し

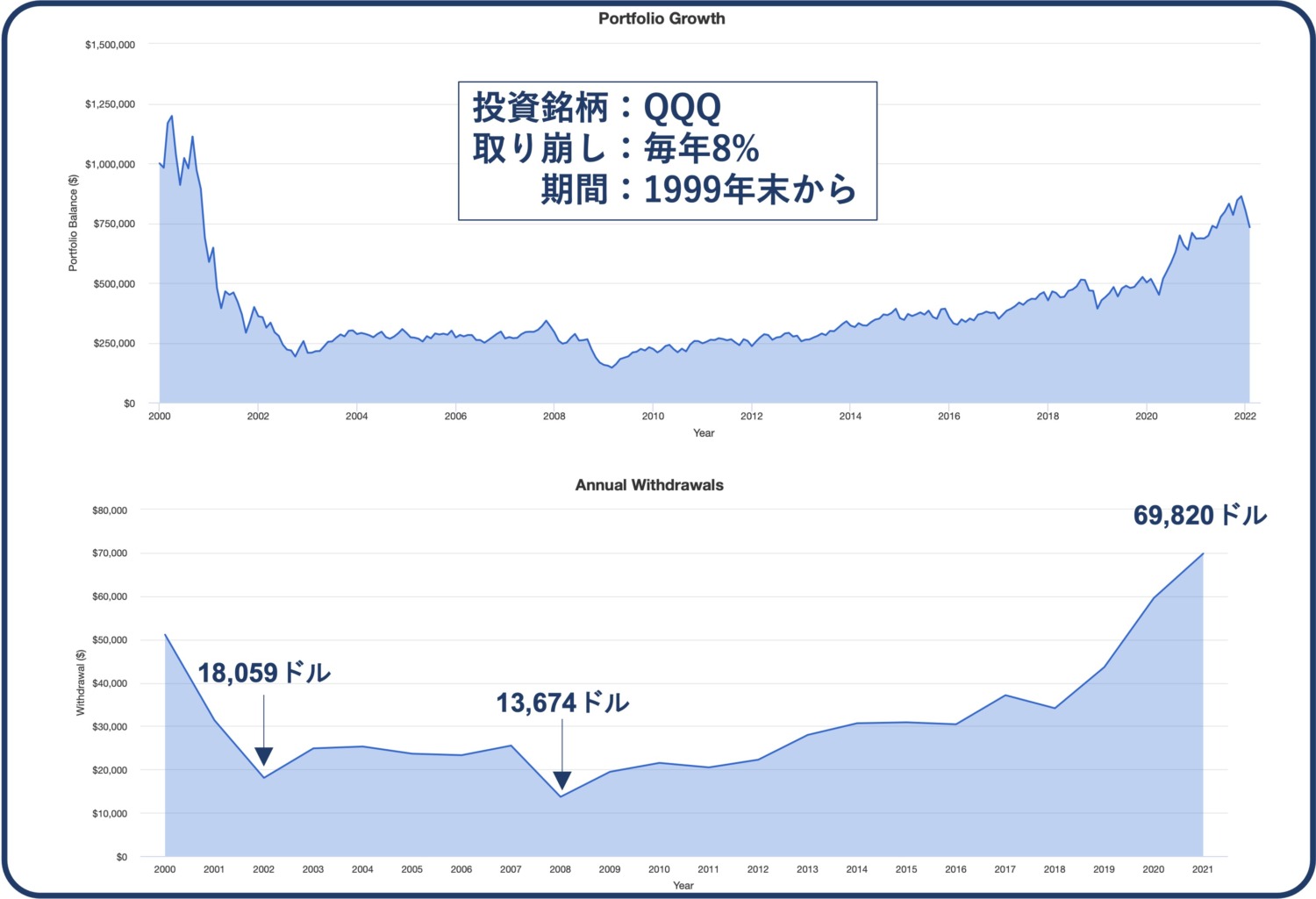

その場合の資産総額の推移(上段)と取り崩し金額の推移(下段)は以下の通りです。

一定の割合での取り崩しであれば、理論的に資産がゼロになることはありません。

株価の低迷で資産総額が小さくなった時には、取り崩せる金額も小さくなるだけです。

そのため、資産総額はリーマンショック後はどんどん増えていっています。

2021年には2億円を超えることまでありました。

一方で、大きな暴落時には取り崩し額も低くなり、ITバブル崩壊時とリーマンショック時にはどちらも1万ドル割れの年がありました。

年間100万円は流石に生活するには厳しいでしょう。

サイドFIREというにも少ない印象で、むしろ副業収入扱いでいた方が良いくらいかもしれません。

どうせ長期的には上がっていくんだから、4%と言わずもう少し取り崩しても良いのでは?

という意見もあるかもしれません、実際にやってみましょう。

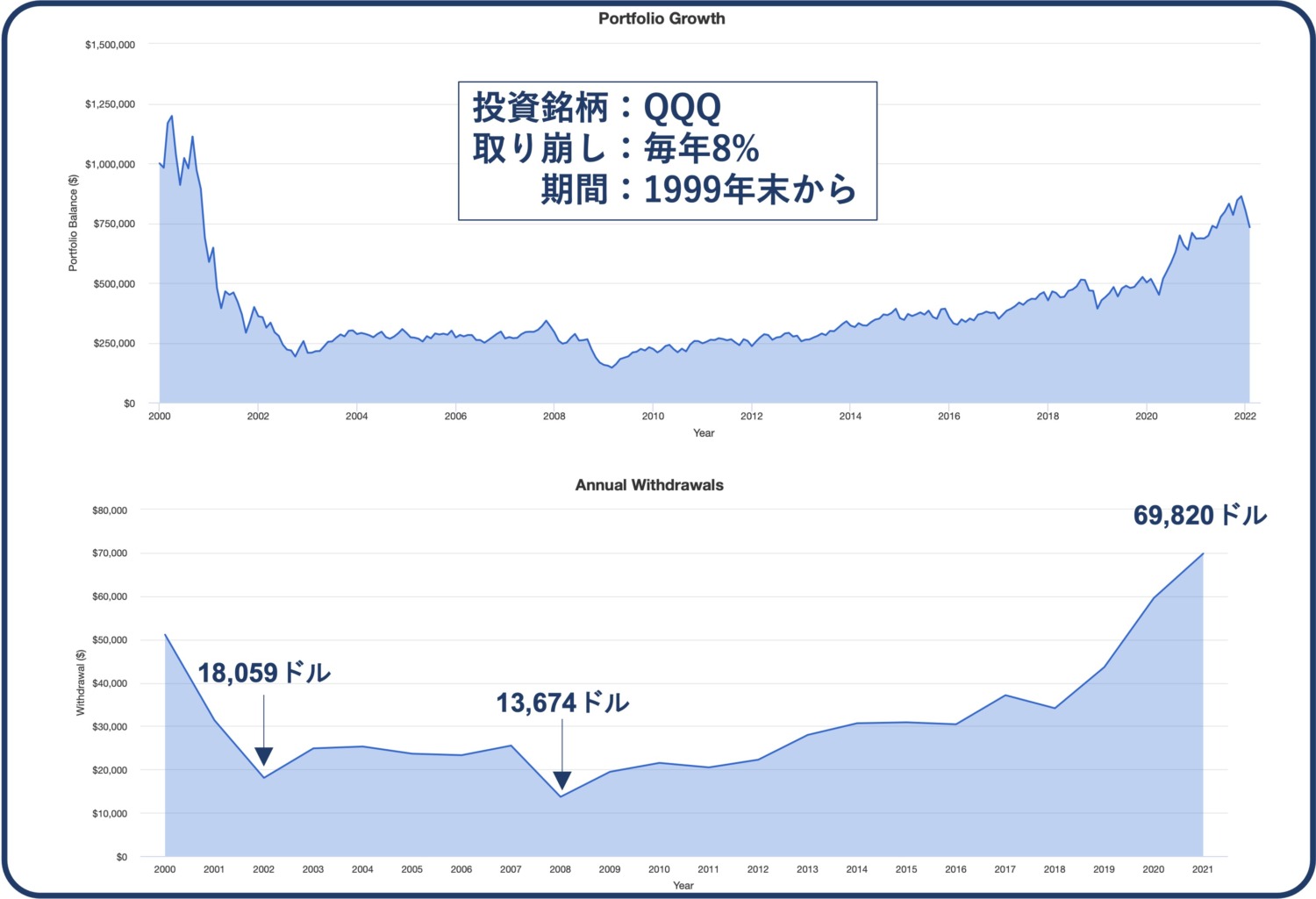

年間8%の取り崩し

実際に8%を取り崩すには勇気が要るかもしれませんが、過去のシミュレーションなので先ずは結果を見てみましょう。

NASDAQ100は、特に2000年代以降非常に成長の速い業種であるハイテクセクターが強いこともあり、8%の取り崩しでもなお資産総額は右肩上がりになります。

また、暴落局面でも8%分の取り崩しが出来れば最低でも年間13,674ドル(150万円程度)は確保出来ますので、全体を通して4%取り崩しよりもFIREに近づけるかも知れません。

ただあくまでもこれは過去の成績による計算上の話ですので、2022年以降も8%の取り崩しで十分かどうかは分かりません。

相当最悪の期間のシミュレーションでコレですから、逆にそれ(8%)以上の取り崩しでも問題ない可能性だってあります。

ポートフォリオによっても大きく状況は変わってきますので、ご自身で状況を見定めながら対応していくことが重要です。

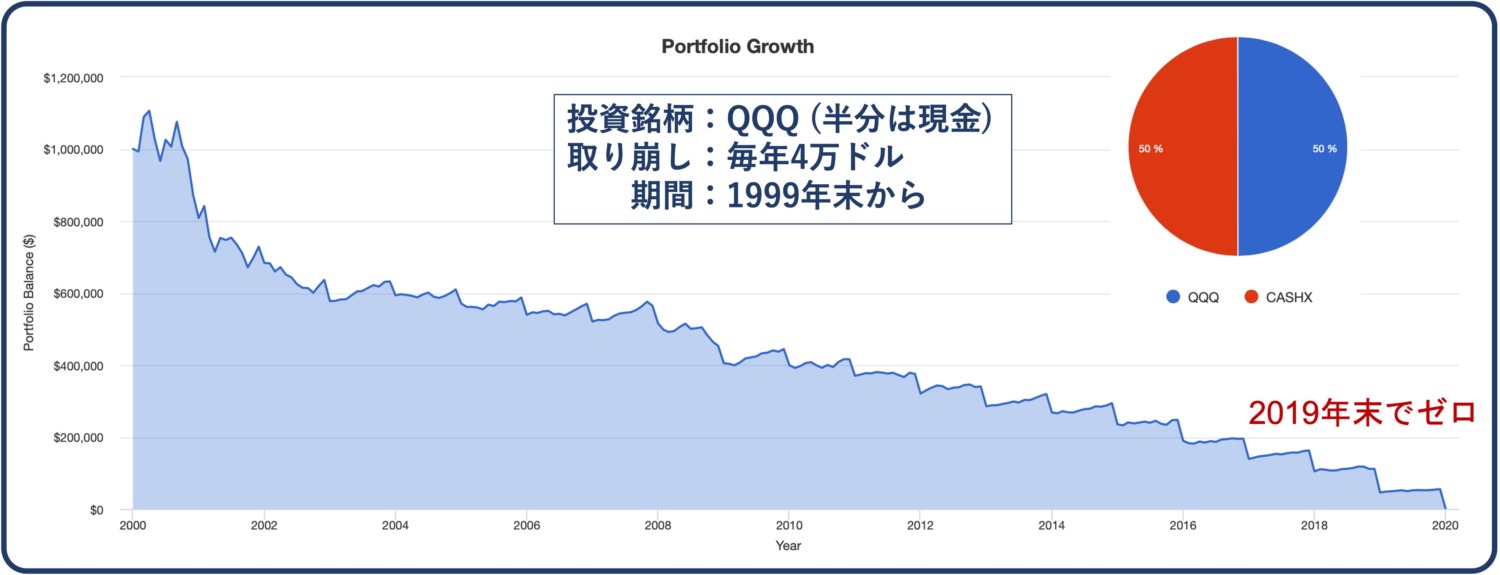

万一に備えて現金化しておいた方が良い?

保守的なポートフォリオを組む方はそもそもNASDAQ100に50%も割かない、というのは分かった上で、どのような変化があるのかをイメージしておくまでです。

毎年400万円ずつを取り崩した場合には以下の通りです。

QQQのみだった時(2009年末で資産ゼロ)と比べて大幅に資産が維持され、結局ゼロにはなってしまうものの2019年末まで保ちました。

現金が5,000万円あり、それだけで12年分以上賄えるので驚きには値しませんが、下落がキツい期間には現金で生計を立てておくことはやはり重要でしょう。

リタイアする数年前から、株価の動向を見て余裕のあるうちに一部利益を確定させておくことなども、取り崩し生活を安心して送るのに有効かも知れません。

まとめ:株価下落時は現金でしのぐべし

結局のところ、株価が大きく下げている期間には金融商品の取り崩しでは無く現金(貯蓄)でやり過ごす、というのが最も有効な手法だというのが改めてよく分かって頂けたと思います。

そもそもそんな心配をしなくて良いくらいの資産を築ければそれに越したことはありませんが、それを万人が出来れば苦労はありません。

本サイトで度々紹介しているようなハイリスク商品である『レバレッジ投資信託』や『レバレッジETF』は上手くハマれば爆発力がすごいですので、ポートフォリオの一部に組み入れておく選択肢を持っておくことを個人的にはお勧めします。

それらレバレッジ商品は少額でも大きな利益を生む可能性がありますので、各々のリスク許容度に合わせて試してみると良いと思います。

2000年からのITバブル崩壊とリーマンショックを知らない、少なくともリアルタイムで資産運用をしていなかった世代が大暴落を経験するのはこれからです。

その時に無用な狼狽売りの憂き目に合わないように、正しくイメージを持っておいて頂きたいと思います。

この記事がその一助になってくれれば幸いです。

コメント