株価が低迷してるけど

ベアなら儲かるの?

株価が低迷している期間、長期的に積立を継続するモチベーションあるいはその決意が揺らぐことがあるかもしれません。

大きな下落、長引く株価低迷は狼狽売りを誘うだけではなく、ともすればベア型レバレッジ商品に関心が向くこともあろうかと思います。

株価が下がった時に儲けが出るベア型は、株価が低迷すればするほど魅力的に映るかもしれません。

そこでこの記事では、米国株インデックスにベア型でレバレッジをかけるETFについて取り上げ、それが長期投資には向いていないことを改めて解説します。

ベア型レバレッジETFが長期投資に向いていないことは多くの方が頭では理解されていると思いますが、不況が長引くとベア型でもいけそうな錯覚に陥ってしまうこともあります。

改めてその成績・値動きを確認することで認識を改め、正攻法での資産形成を目指すきっかけになればと思います。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

ブル型・ベア型とは

- ブル型とは、株価が上昇している時に利益が出るようにデザインされた金融商品です。

- ベア型とは、株価が低下している時に利益が出るようにデザインされた金融商品です。

ブルは雄牛のことで、レッドブルのロゴマークでお馴染みですが、ツノを突き上げる動きが株価の上昇をイメージしています。

ベアは熊のことで、背中を丸め、腕を振り下ろす動作が株価の下落をイメージしています。

先物取引あるいは信用取引では、『安く買って高く売る』以外に、『高く売って安く買う』ことが出来るためベア型という手法が成立します。

つまり、先に売っておいて後から買い戻すという投資手法です。

レバレッジ投資の際には先物取引が活用されますので、買いから入るか売りから入るかでブル型とベア型を作り分けることが可能になります。

このことからも明らかなように、ベア型が利益を上げられるのは株価が下がっていく場合です。

そうしないと“後から安く買う”ことができません。

次は実際に同じインデックスに連動するレバレッジETFで、ブル型とベア型の成績を確認してみます。

SPXLとSPXS

レバレッジETFにはさまざまなレパートリーがありますが、米国株の代表的なインデックスであるS&P500を対象とした1対の3倍レバレッジETFを取り上げて、それらの特性を説明します。

- SPXL: Direxion Daily S&P 500 Bull 3X Shares

- SPXS: Direxion Daily S&P 500 Bear 3X Shares

| SPXL | SPXS | |

|---|---|---|

| 運用会社 | Direxion | Direxion |

| ブル or ベア | ブル | ベア |

| 設定日 | 2008年11月5日 | 2008年11月5日 |

| レバレッジ倍率 | 3倍 | 3倍 |

| 経費率 | 0.95% | 0.95% |

| 資産総額 | 26.5億USD | 4.69億USD |

SPXLについては以下の記事に詳しくまとめていますので、関心のある方は参考にされて下さい。

同じ運用会社(レバレッジETFでお馴染みのDirexion)によって、同じ日(2008年11月5日)にスタートしたETFです。

経費率も全く同一で、いずれもターゲットとなるインデックスはS&P500です。

但し、SPXLはブル型、SPXSはベア型です。

ではこれらのETFがS&P500に対してどのような値動きをしてきたのかを見てみましょう。

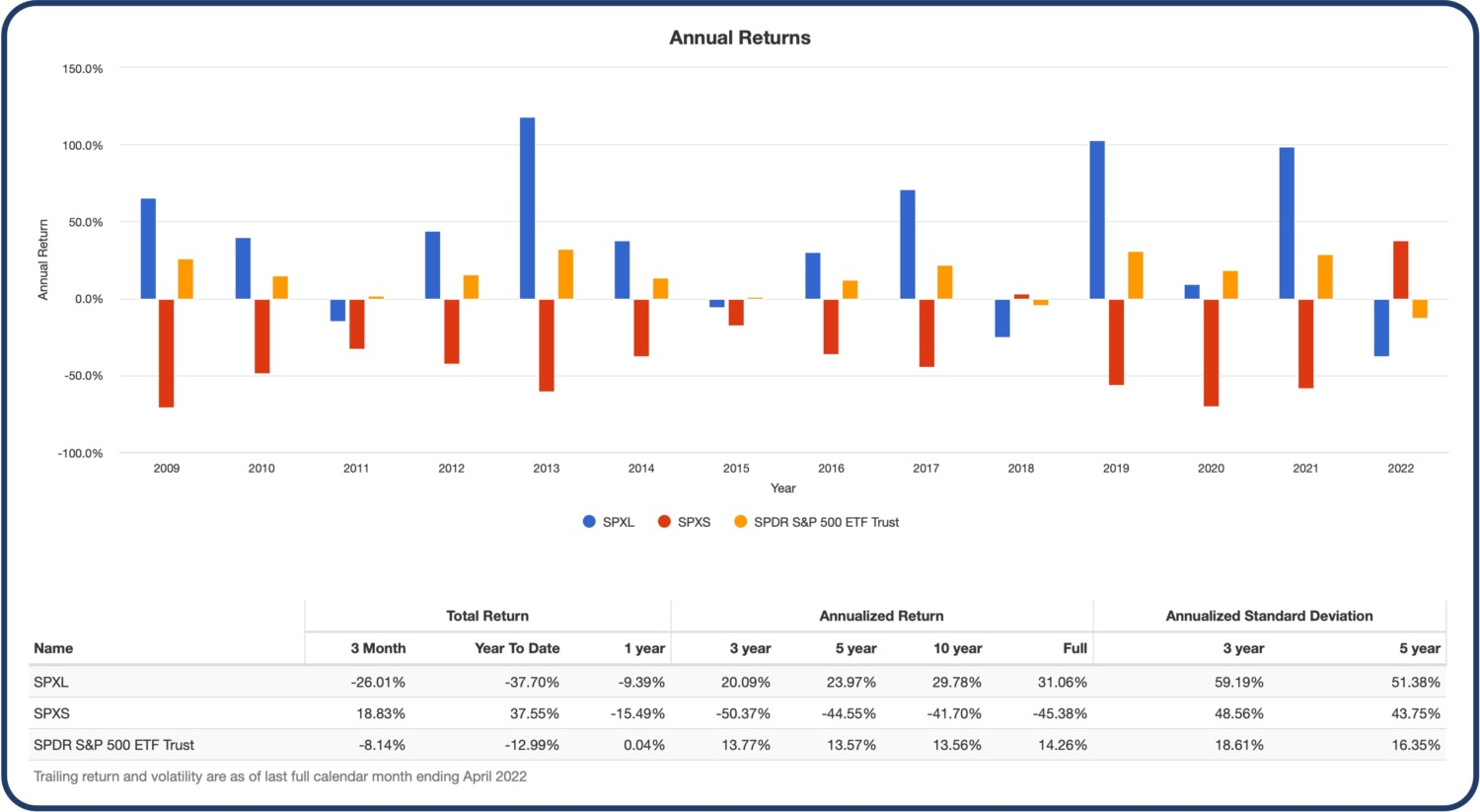

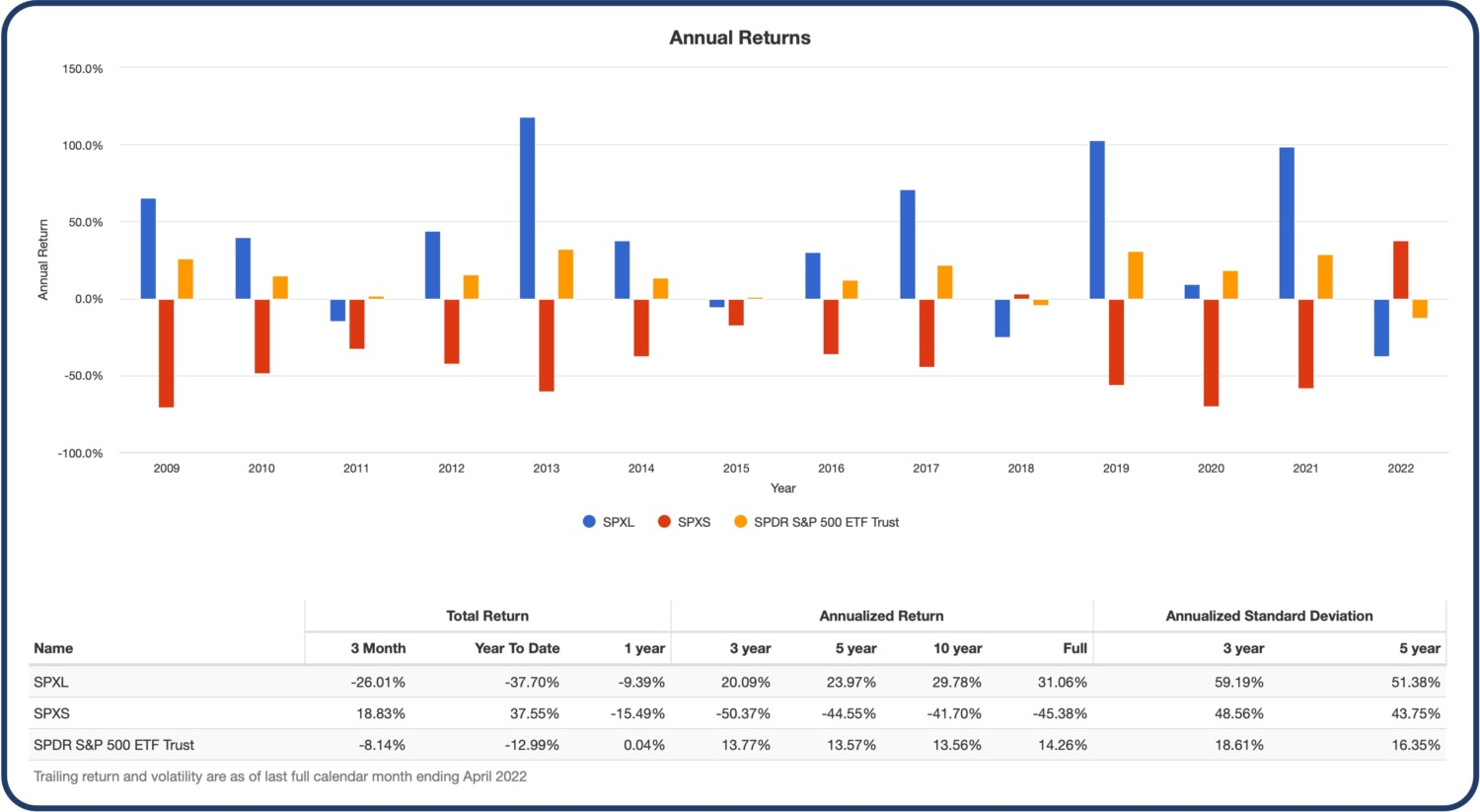

一見して明らかなのは、SPXLとSPYが右肩上がりなのに対して、SPXSは長期的に右肩下がりを続けていることです。

年毎の崩落率を並べてみると以下の通りで、一目瞭然ですね。

SOXLとSPYは安定して好調です。

SPYについても別の記事で詳しく解説していますので、これらを良く知りたい方は以下の記事を参考にされて下さい。

S&P500が長期的には右肩上がりになることから、それと逆相関するベア型のSPXSが右肩下がりのトレンドになることは想像通りでしょう。

ではSPXSが有用なタイミングにはどのようなシーンがあるでしょうか。

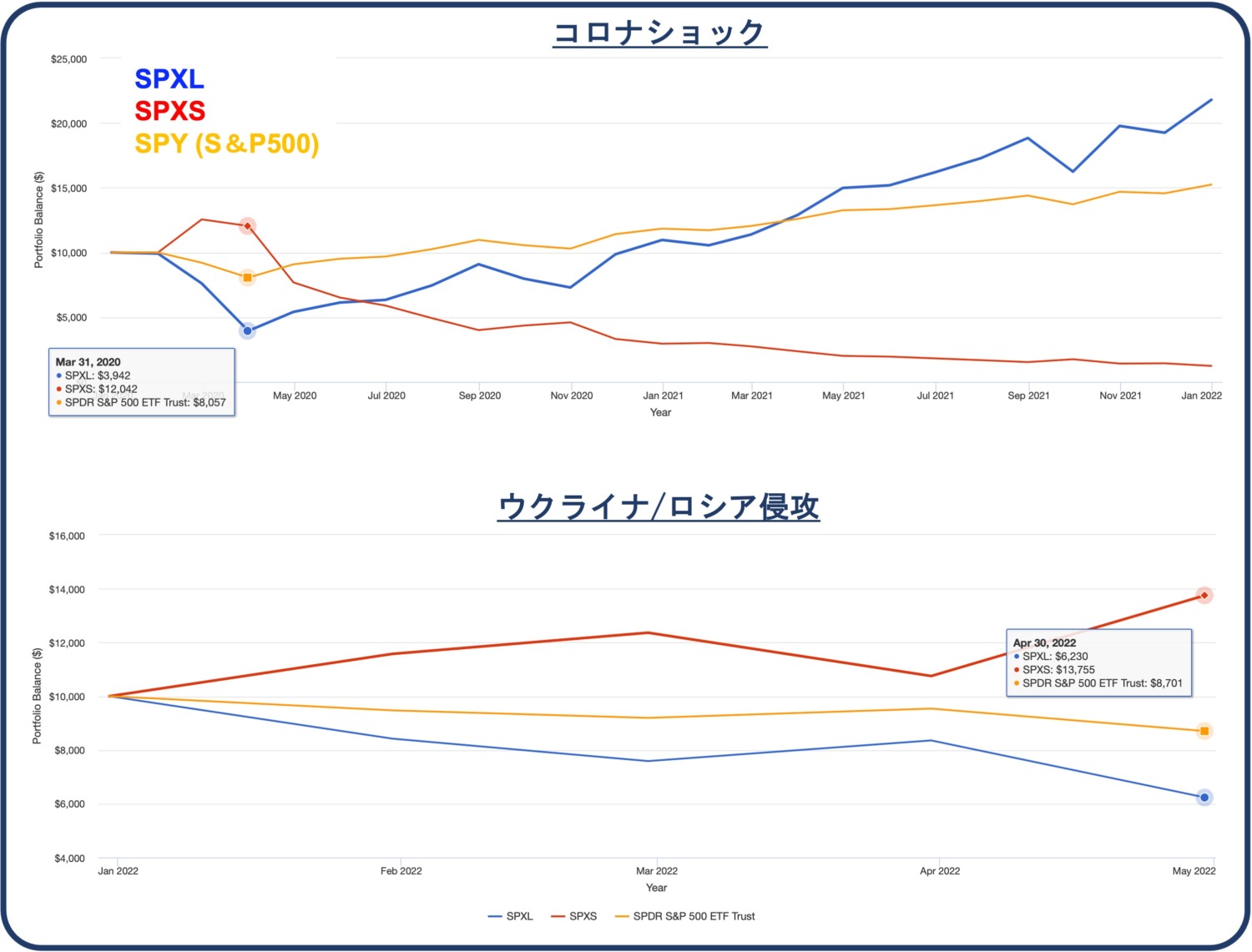

先ほどのチャートをよく見ると、SPXLが大きく下落しているタイミングでSPXSが上昇している場面がいくつかあるのが分かります。

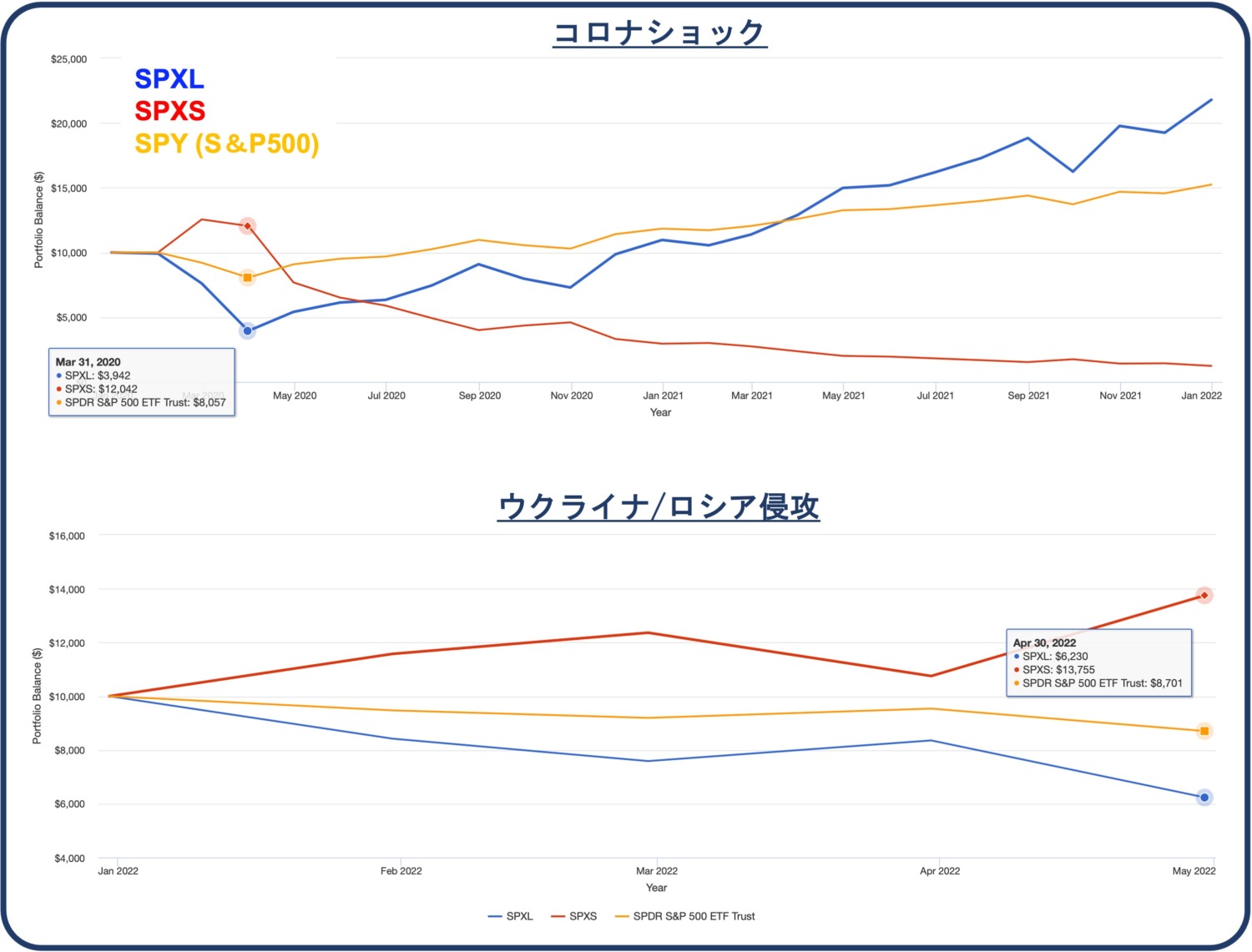

直近の代表的なS&P500の下落ポイントである以下の2つのタイミングに絞って見てみましょう。

- コロナショック

- ウクライナ/ロシア侵攻

どちらの期間ともS&P500が下落したタイミングでは、SPXSがSPXLの2倍〜3倍の価額にまで上昇しているのが分かります。

市場がこれほど下落基調で、多くの投資家が利益を減らしているタイミングで、これほどの利益を上げられるのはベア型レバレッジ商品ならではの現象です。

ただし、お気づきの通りSPXSがSPXLを上回る成績を出す期間は極めて限定的です。

要するに、SPXSで儲けを出せるチャンスはほとんど無いということです。

株式投資で損失を被る投資家が初心者を中心に多い印象が強いため、その逆を行おうとする心理も分からなくはありません。

ただ、実際は株価の上下動を読もうとして読めないだけの話で、長期的には右肩上がりを続けるというのが本質ということです。

いつどのように株価が動くかは読めません、という前提をしっかり理解しておきましょう。

まとめ

ブル型とベア型の金融商品を紹介しました。

中でもレバレッジをかけて投資が可能なETFの例として、SPXLとSPXSを例に挙げました。

レバレッジが3倍で値動きが極端なため分かり易いことと、米国株インデックスの中でも特に人気のS&P500がターゲットのためこの2つを選択しました。

しかし他にもこのようなETFや投資信託はいくつもあります。

NASDAQ100に2倍のレバレッジをかけたものであれば以下の2つが代表的です。

- QLD: ProShares Ultra QQQ(ブル)

- QID: ProShares UltraShort QQQ(ベア)

S&P500に2倍のレバレッジであれば以下の2つがあります。

- SSO: ProShares Ultra S&P500(ブル)

- SDS: ProShares UltraShort S&P500(ベア)

ダウ平均に2倍のレバレッジであれば以下の2つがあります。

- DDM: ProShares Ultra Dow30(ブル)

- DXD: ProShares UltraShort Dow30(ベア)

この他にも、レバレッジをかけずにベア型で運用するもの、特定のセクターにレバレッジをかけるものなど多岐に渡ります。

投資信託であれば日本株へのブル型、ベア型のレバレッジ投資なども充実しています。

日本株への投資については以下の記事を参考にされて下さい。

これらの特にベア型に投資をする場合には、この記事で解説したようにターゲットとなるインデックスが原則として右肩上がりになることを認識した上で最新の注意を払って行うようにしましょう。

もし、人類社会がこの先衰退の一途を辿ることが見えてきた場合、あるいは数十年単位で景気が後退し続けることが見えてきた場合にはこれらベア型の商品が脚光を浴びることになるでしょう。

ただそのようなことには少なくとも当分ならないでしょう、核戦争や外宇宙からの侵略などがあれば分かりませんが。

逆にどこまで右肩上がりが続くのかを考えると、まだまだ伸び代は途方も無く大きいと考えられます。

想像も出来ないほどの長期間に渡って、今後も人類は成長を続けていくことでしょう。

コメント