ETFも株でしょ?

個別株とどっちが良いの?

結論、ETFです。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

理由は、統計的に個別株よりもETFの方が儲かるという事実があることです。

考え方は以下の二つになります(データも本記事で示します)。

個別株投資を行う場合には、これから値上がりする企業を的確に選定しなければなりません。

しかし、腕利きのファンドマネージャーや金融業界に身を置くプロフェッショナル達でさえインデックスに対する勝率が2割程度に留まる事実があります。

個別株投資を行う場合には、これから継続的に高配当を維持してくれる企業を的確に選定しなければなりません。

しかし、キャピタルゲインと同様に、配当金を再投資してもなおインデックスに対する勝率は2割程度です。

そして、インデックスに連動しつつ高配当株を集約したETFの存在は、的確な企業選定の手間を無くしてくれる上に、代表的な高配当株10種よりも好成績です。

高配当株を漁っている暇があったら大人しくETFにして、本でも読んでいた方がずっと有意義です。

この記事では、個別株とETFのどちらに投資すれば良いのか、と言う疑問に100%終止符を打つための、データに基づく解説を行います。

もちろん、どんなアクティブファンドよりも、どんな機関投資家よりも安定して好成績を出し続けられると言う強者はそうして下さい。

ただ、そのような方はこの記事を開くことは無いでしょう。

これを読んでいる時点で、結論は決まっています。

個別株はETFに勝てない(キャピタルゲイン)

ETFは様々なインデックスに連動するものがありますが、中でもS&P500やNASDAQ100が優れた成績を継続していることはよく知られています。

そのため、それにレバレッジを掛ける投資戦略も人気となっています。

個別株投資を行うということは、これらインデックス投資を上回る成績を求めるからに他なりません。

実際に個別株投資でインデックスを上回ることは現実的なのか、データを基に確認してみましょう。

ファンドマネージャーが値上がりしそうな株を探し、積極的にポートフォリオを調整しながら儲けを狙うアクティブファンドの成績が最も参考になります。

彼らこそが、インデックスに勝つために最も労力を費やしているプロの投資集団だからです。

そのインデックスに対する勝率データを確認することが出来るサイトがあります。

SPIVA®︎では、世界中(日本含む)の各地域におけるアクティブファンドの勝率を確認出来ます。

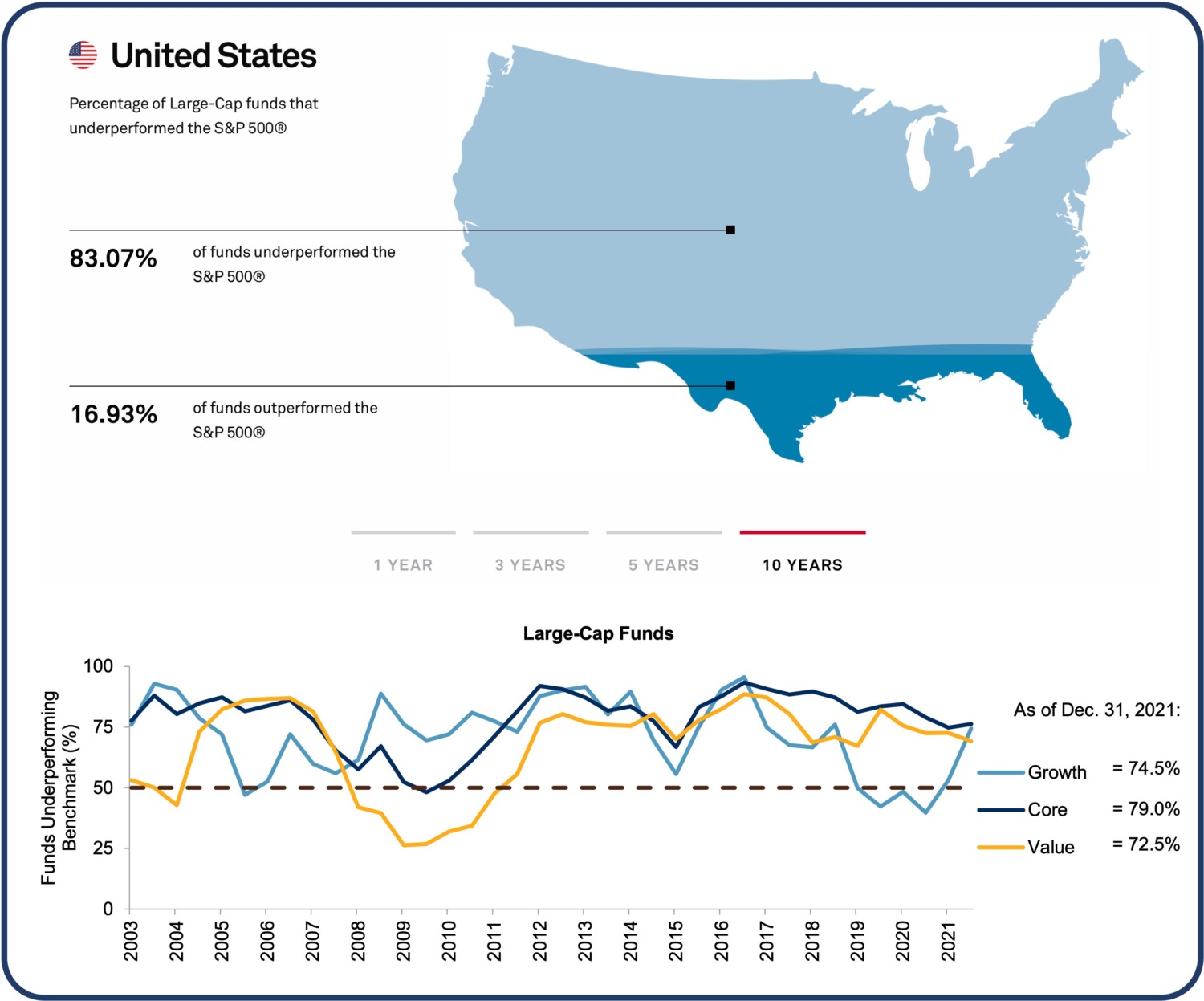

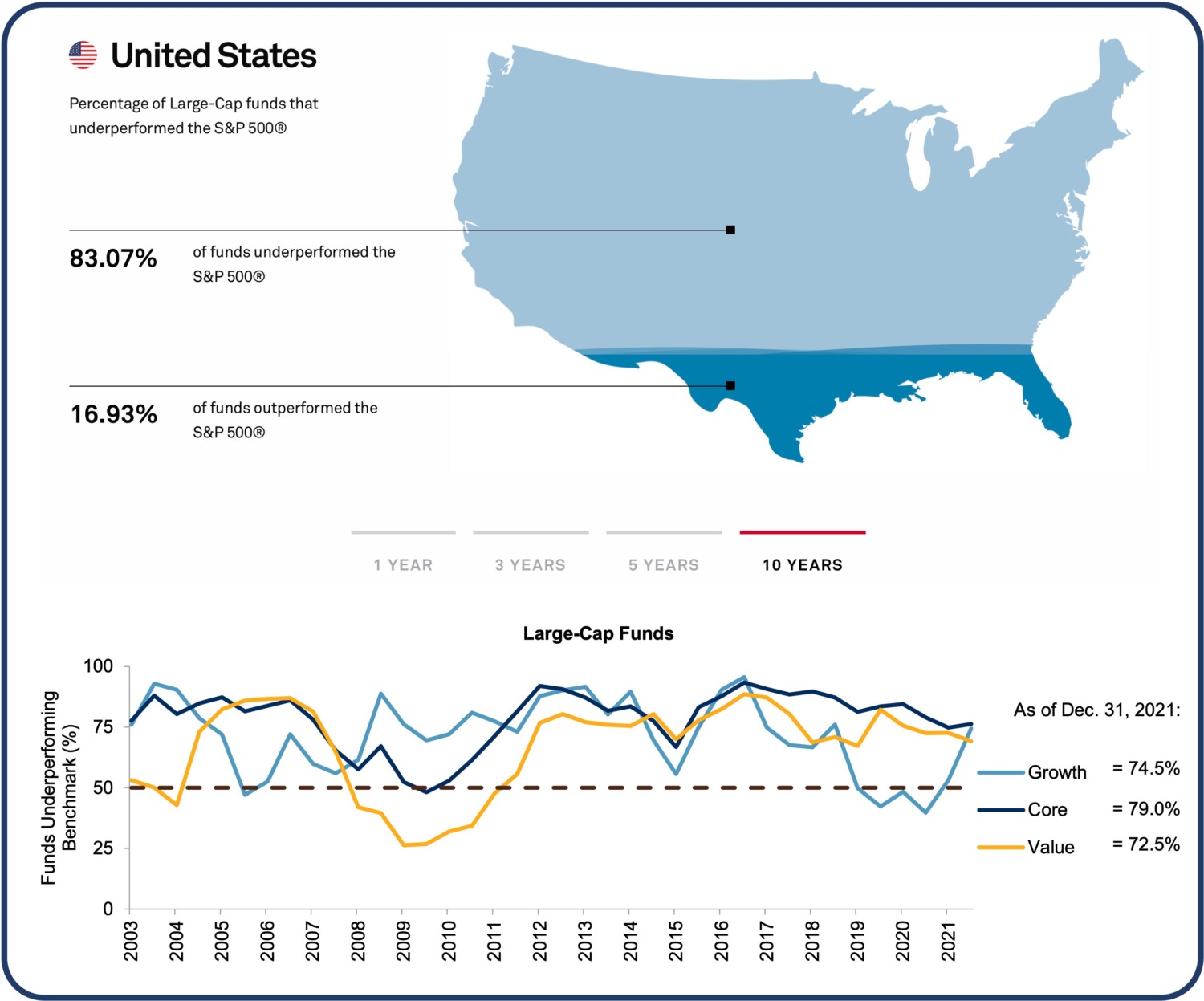

例えば米国における過去の成績で、ファンド成績がインデックスに『負けた割合』は以下の通りです。

2021年までの過去10年では、83.07%の大型ファンドがS&P500に負けています。

グロース株だろうがバリュー株だろうが、2003年以降の統計を見てもほぼ負け越しです。

バリュー株の2008年〜2011年に関しては勝ち越しが続きますが、リーマンショックによる混沌の時代に限定した動きでした。

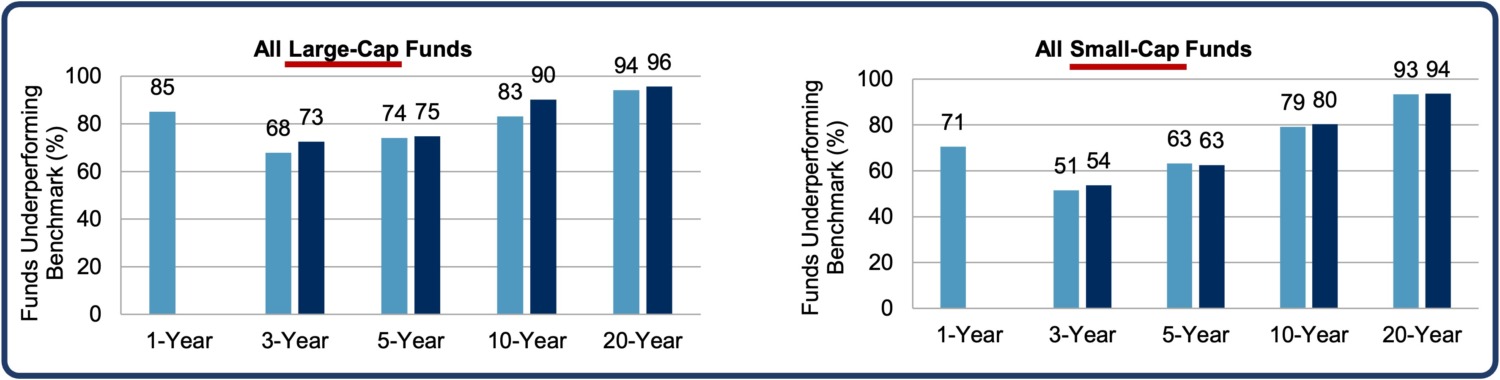

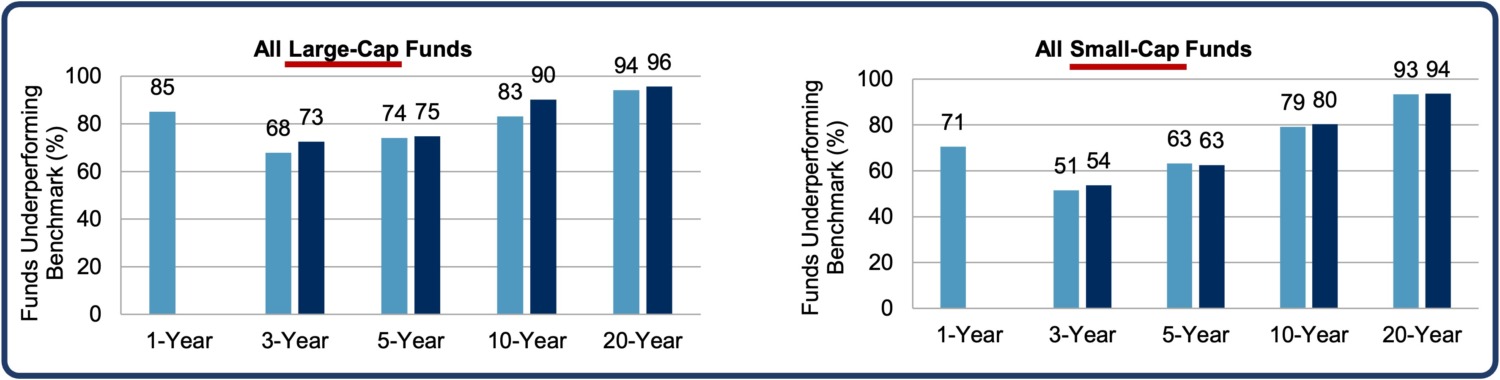

この負けっぷりはファンドの大小を問わず、また長期で見るほど悲惨な結果です。

棒グラフの、色が薄い方はリスク調整前のリターン、濃い方はリスク調整後のリターンです。

20年間で見ると、大型ファンドで96%、小型ファンドで94%もの割合でインデックスに負けています。

改めて考えてみて下さい。

敏腕ファンドマネージャーや機関投資家達が、最新の情報と企業成績に目を凝らし、勝てると踏んだ株式を独自に選定し、投資を行った結果がこのざまです。

あなたなら、彼らが勝てなかったこの勝負に長期的に勝ち続けられそうですか?

勝ち目が無いと思うのであれば、やはりインデックスに連動するETFの方が優秀という結論になります。

※この記事ではあくまでも個別株とETFとを比較しています。ETFと投資信託については以下の記事を参考にされて下さい。

では次に、高配当株によるインカムゲインの場合にはどうかを確認してみましょう。

個別株はETFに勝てない(インカムゲイン)

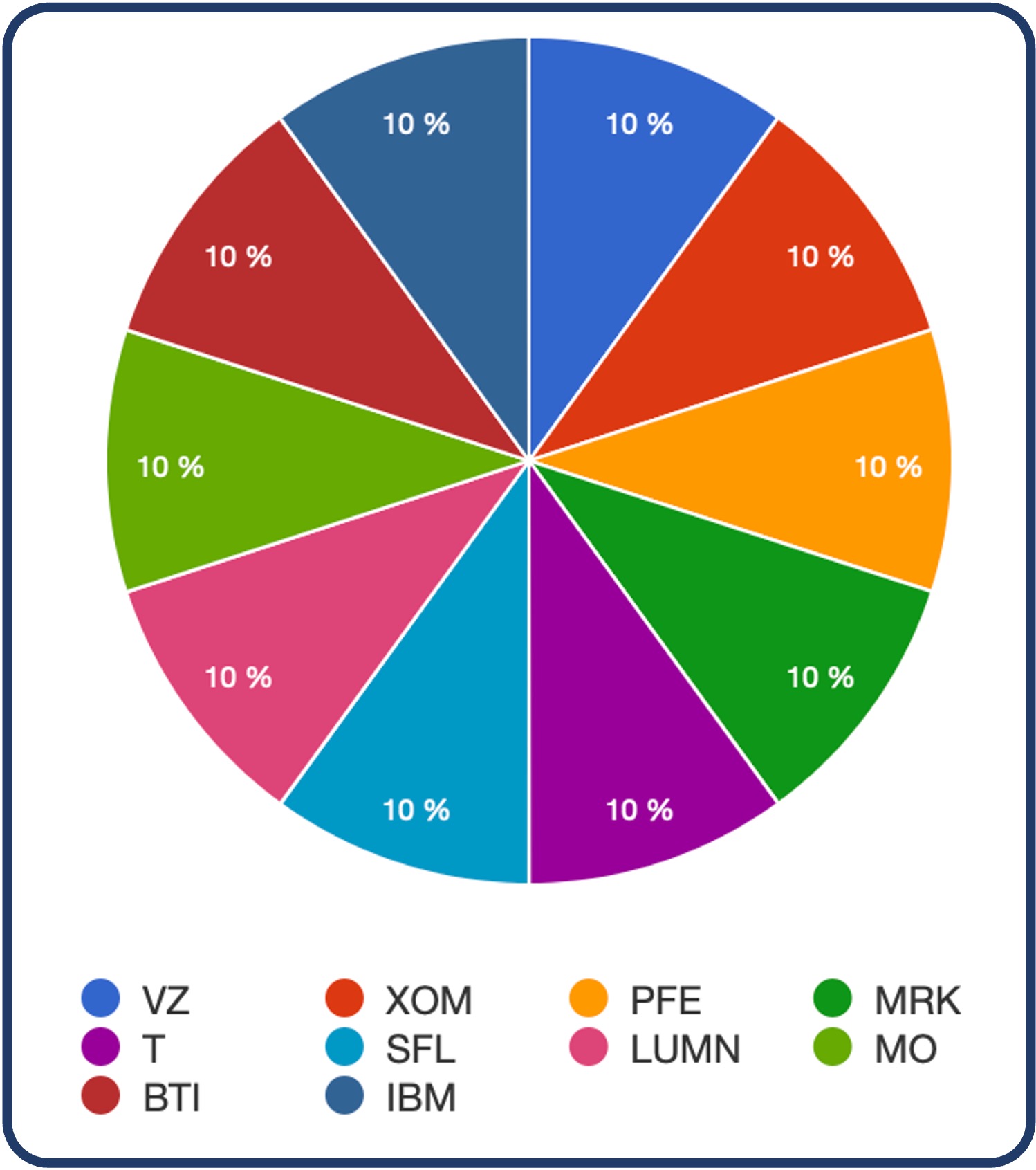

冒頭で紹介した米国の高配当株10種は、IBMやエクソンモービル、アルトリア、ベライゾンなどの以前から高配当株として知られていた銘柄に加え、コロナ禍で躍進したファイザーなどを含みます。

バフェット○郎氏の選定した10株については成績も振るわないので、この後で紹介します。

まずはDMMで人気の高配当株との比較です。

高配当株の条件は以下の通りです:

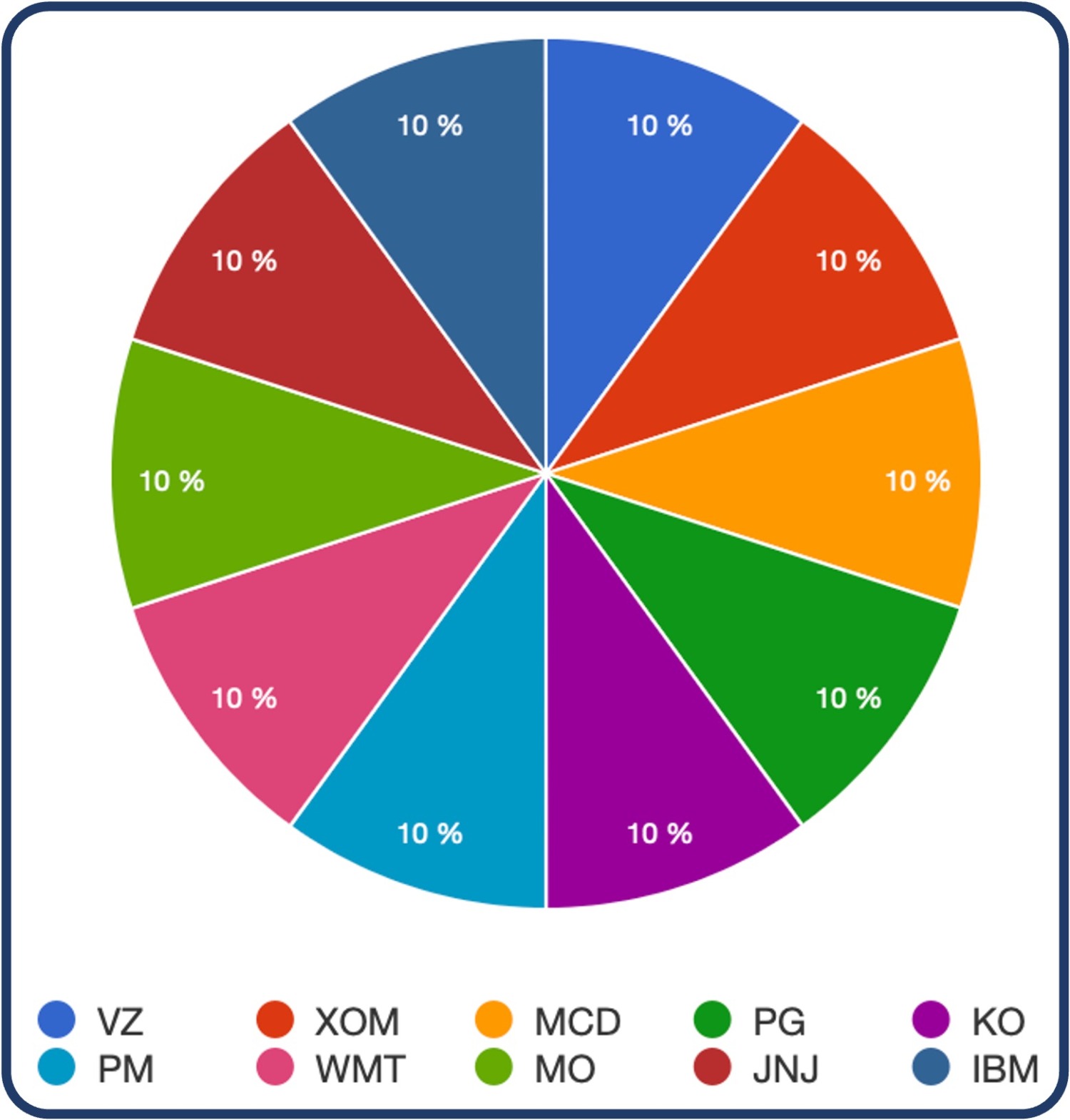

- 10種の銘柄を10%ずつ均等に保有

- 毎年リバランスを実施

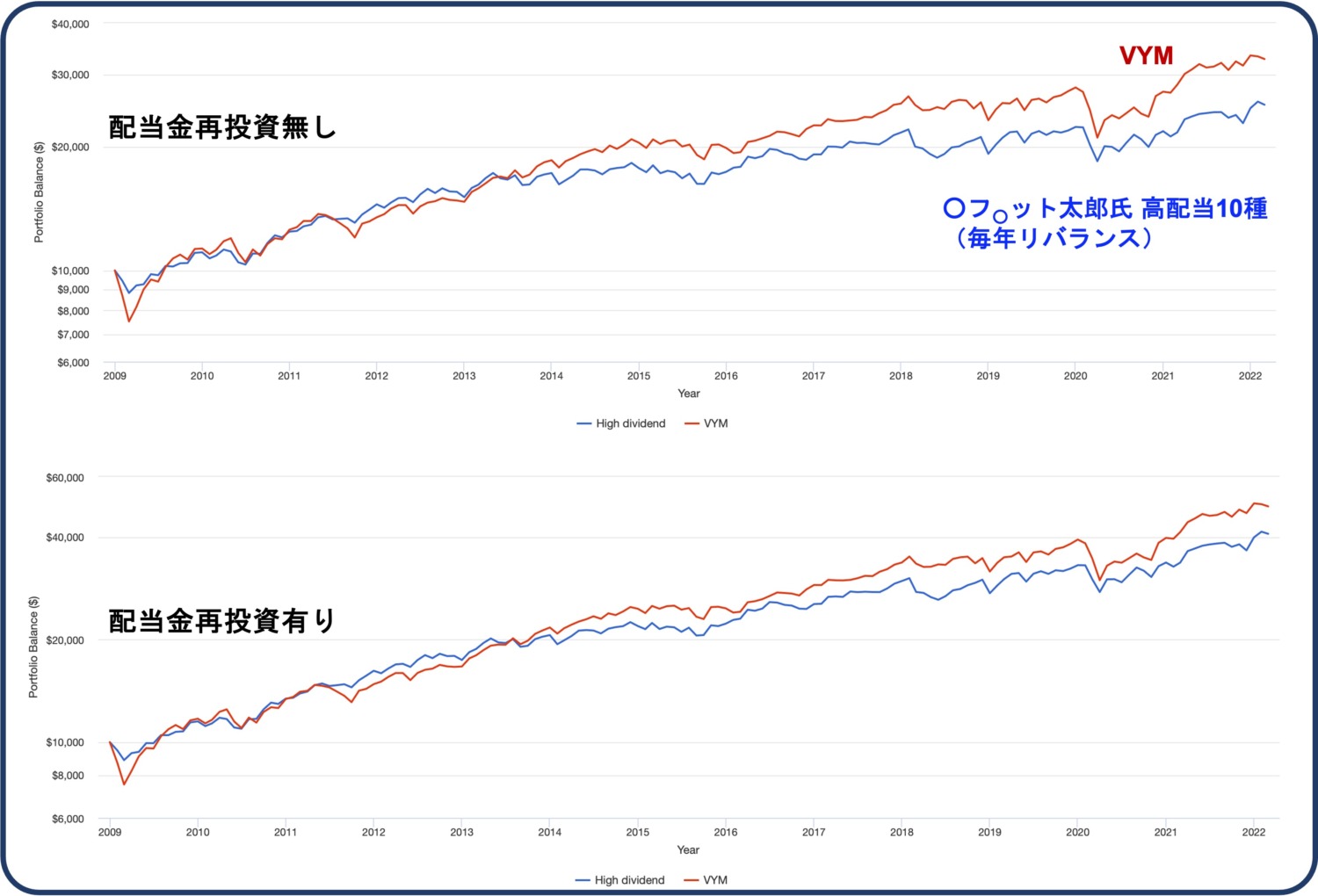

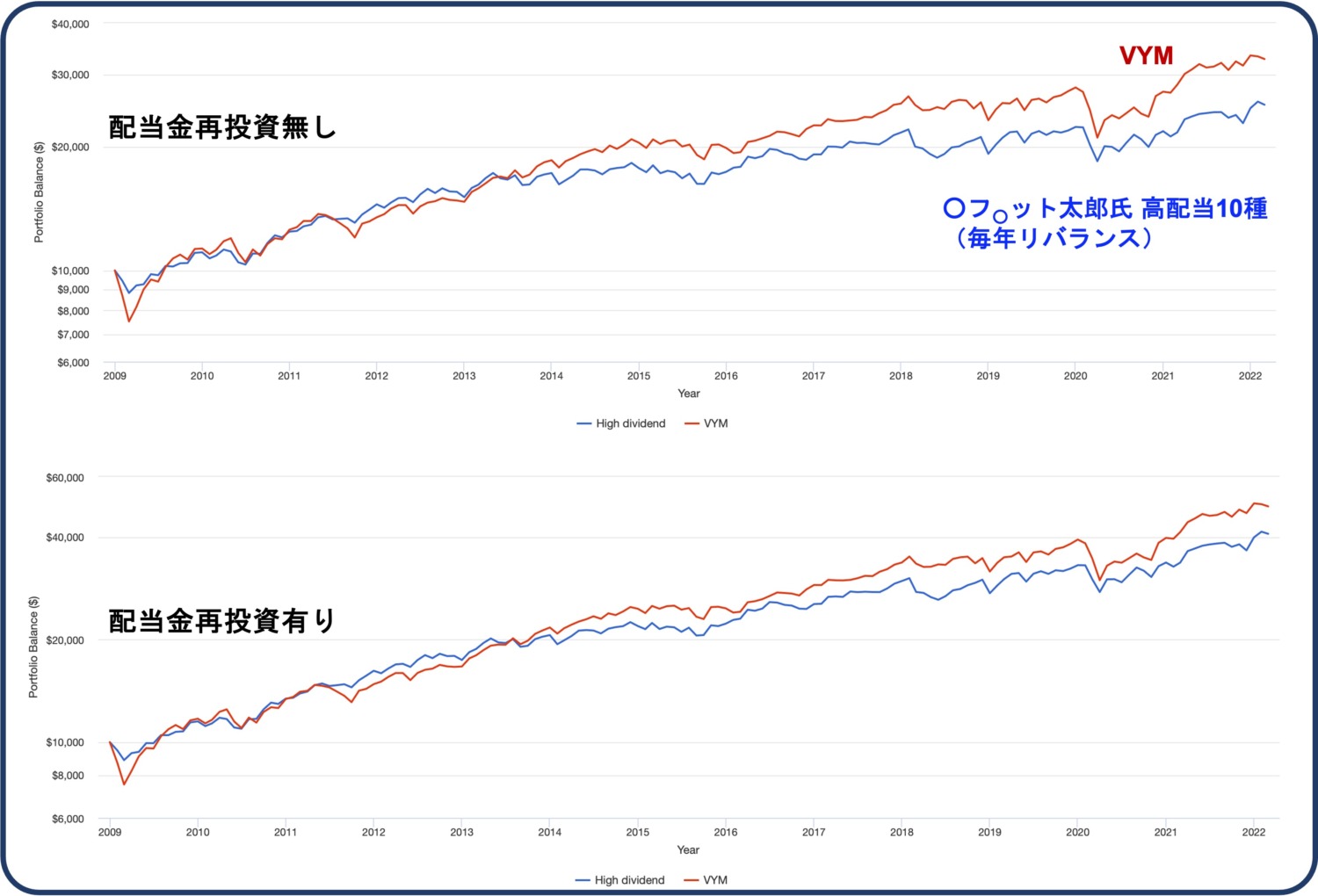

一方、比較するETFはVYM(Vanguard High Dividend Yield ETF)です。

このETFはFTSE high dividend yield Indexに連動します。

VYMを選んだ理由は、代表的な高配当ETF3種(VYM、SPYD、HDV)の中で最も運用期間が長いからです。

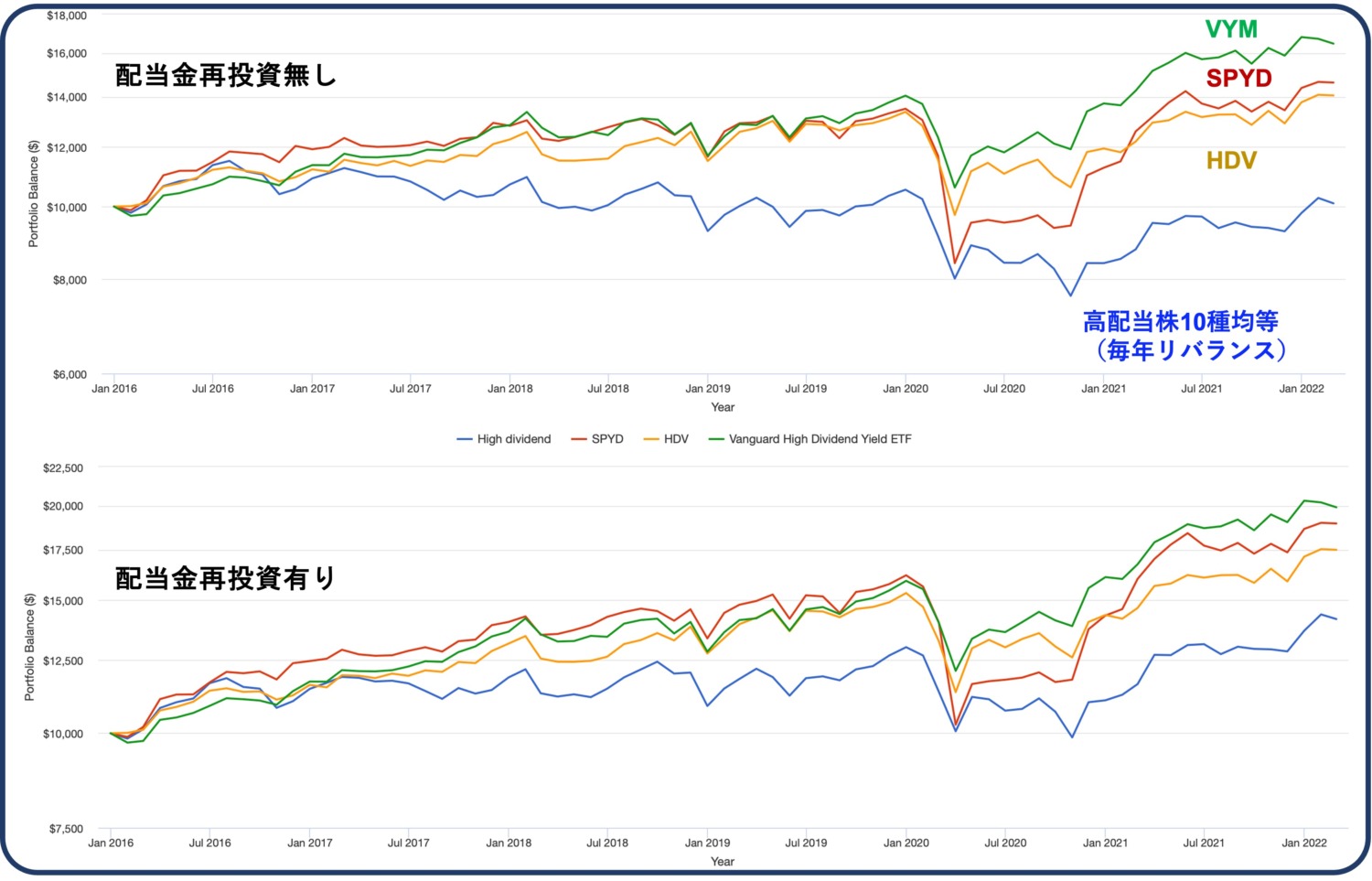

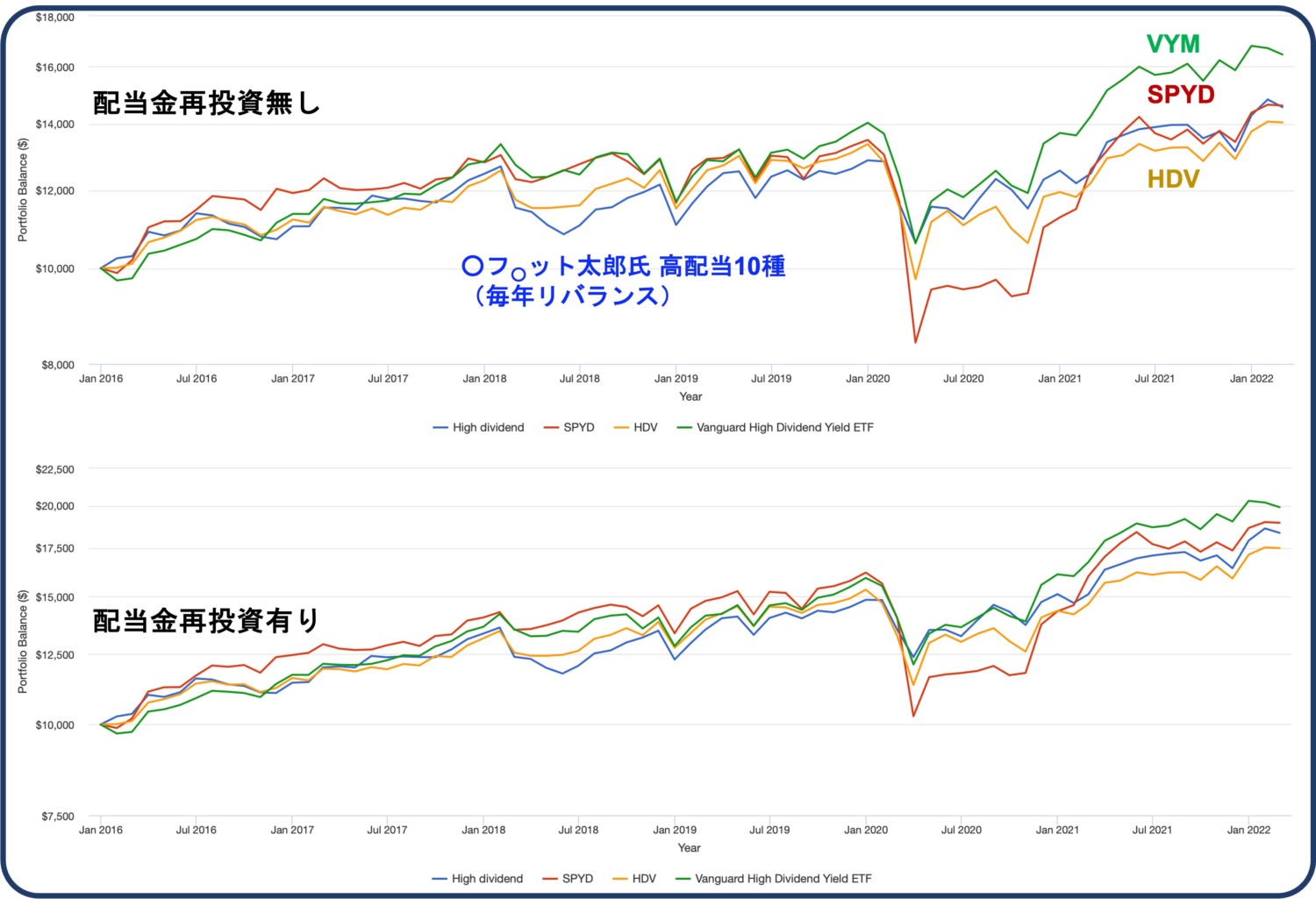

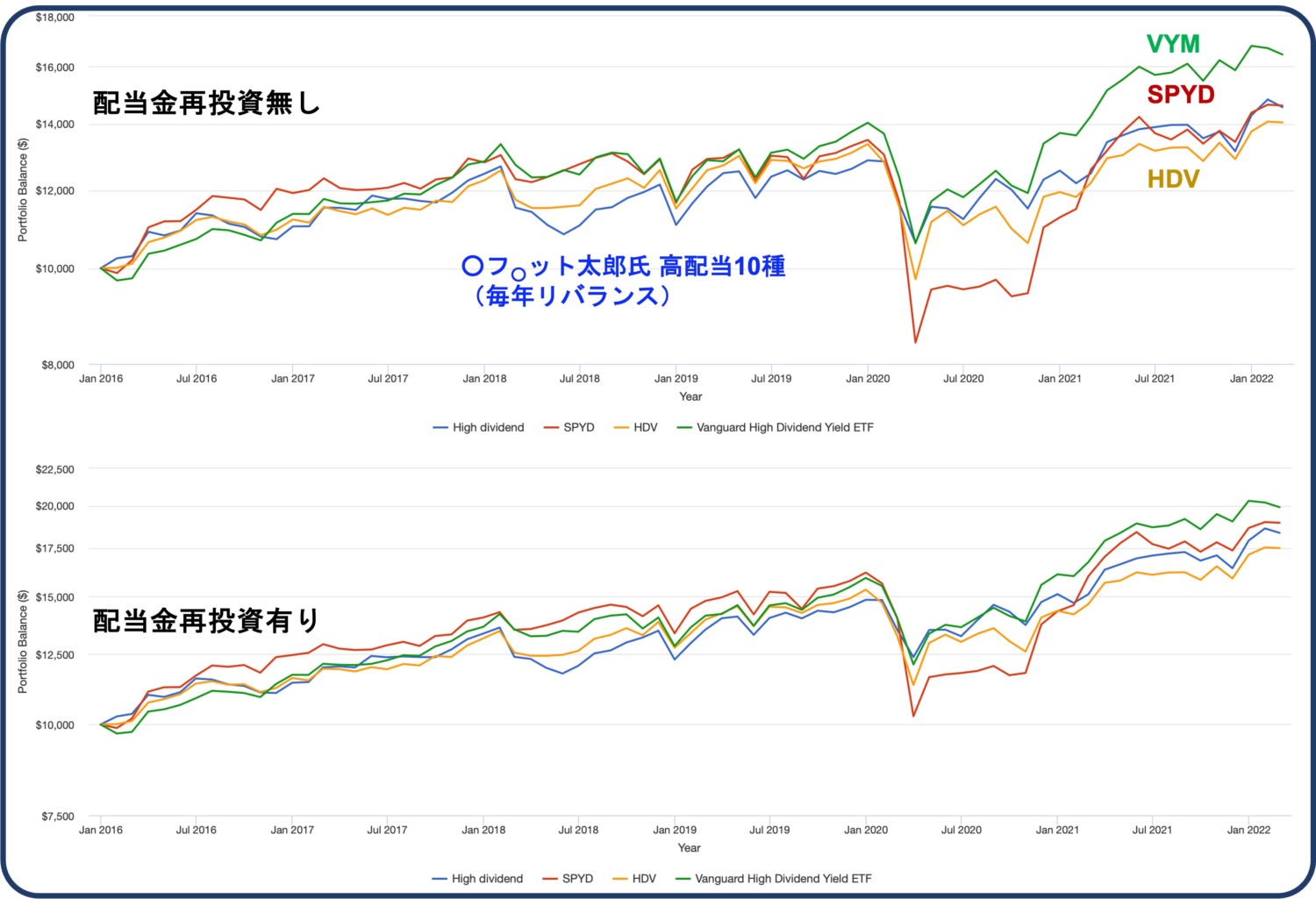

比較の結果は以下の通りです。

- 上段の比較チャートは配当金を受け取り、そのまま再投資をしなかった場合です。

- 下段の比較チャートは配当金を再投資した場合のチャートです。

いずれも2007年から2022年までの長期で見ると良い勝負です。

ここで、配当金を受け取る場合よりも再投資した場合の方がチャートの交点が後ろ倒しになることから、『配当金分も加味すれば個別株10種がリードしている期間が長い』と考えることが出来ます。

ただ、特に個別株の2015年以降の停滞が大きく影響して、結局はVYMの後塵を拝することになります。

SPYDやHDVを含むチャートも見てみましょう。

SPYDが設定されたのが2015年10月でしたので、それ以降のチャートになります。

2015年末以降は個別株10種は全く振るわず、配当を加味してもなお個別株よりもETFの方が安定して強さを発揮してくれそうです。

個別株は当たれば強いですが、当たらないから困るのです。

では、もっと可哀想な結果を見てみることにしましょう。

投資系ユーチューバーにバフェット○郎という方がいらっしゃいます。

この方は米国高配当株を推しているインフルエンサーの中でも影響力のある方だと認識していますが、そのおすすめ10株というものを公開されているようです。

先ほどのDMMでの人気株の要領でETFとの比較を行ってみます。

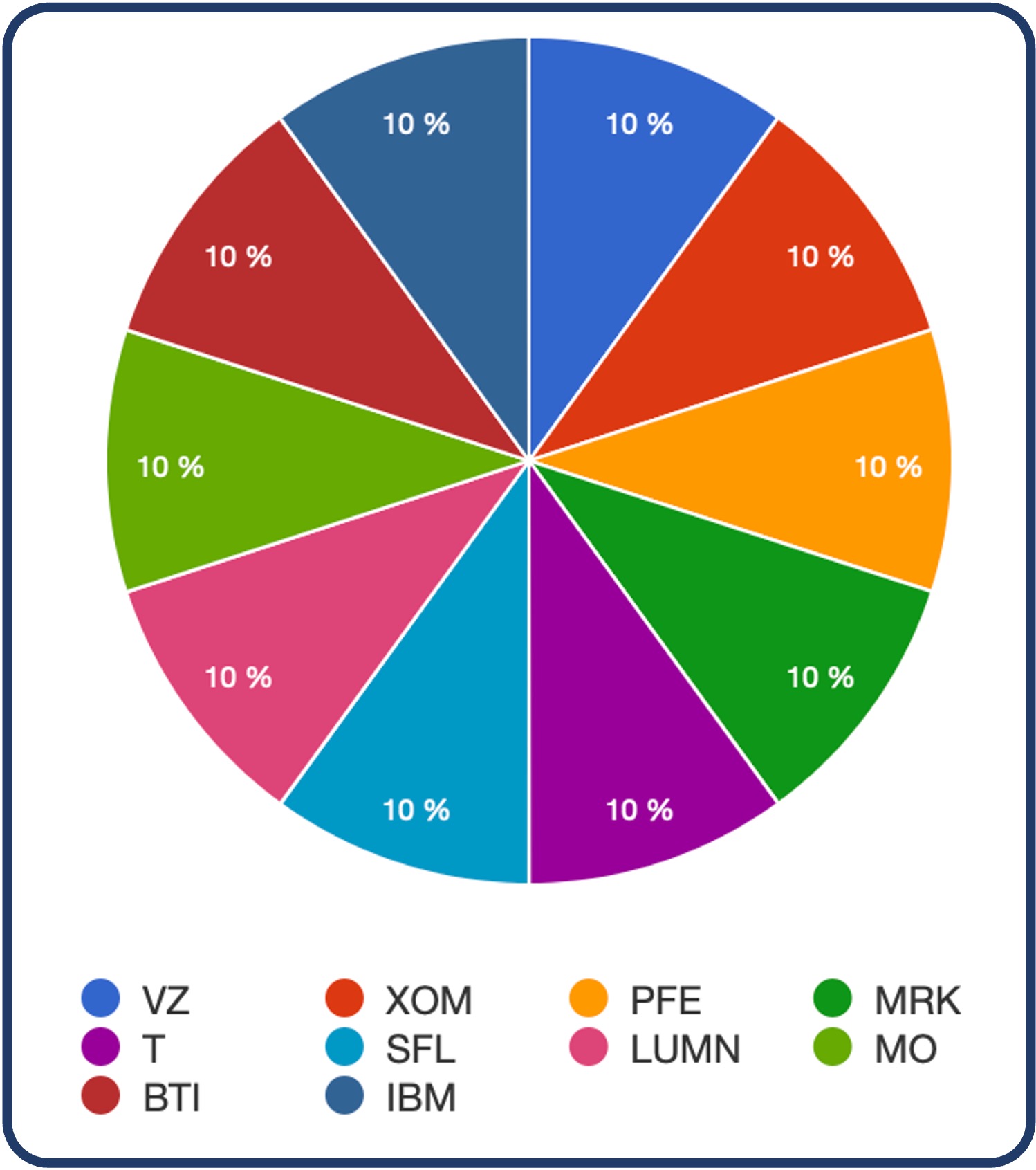

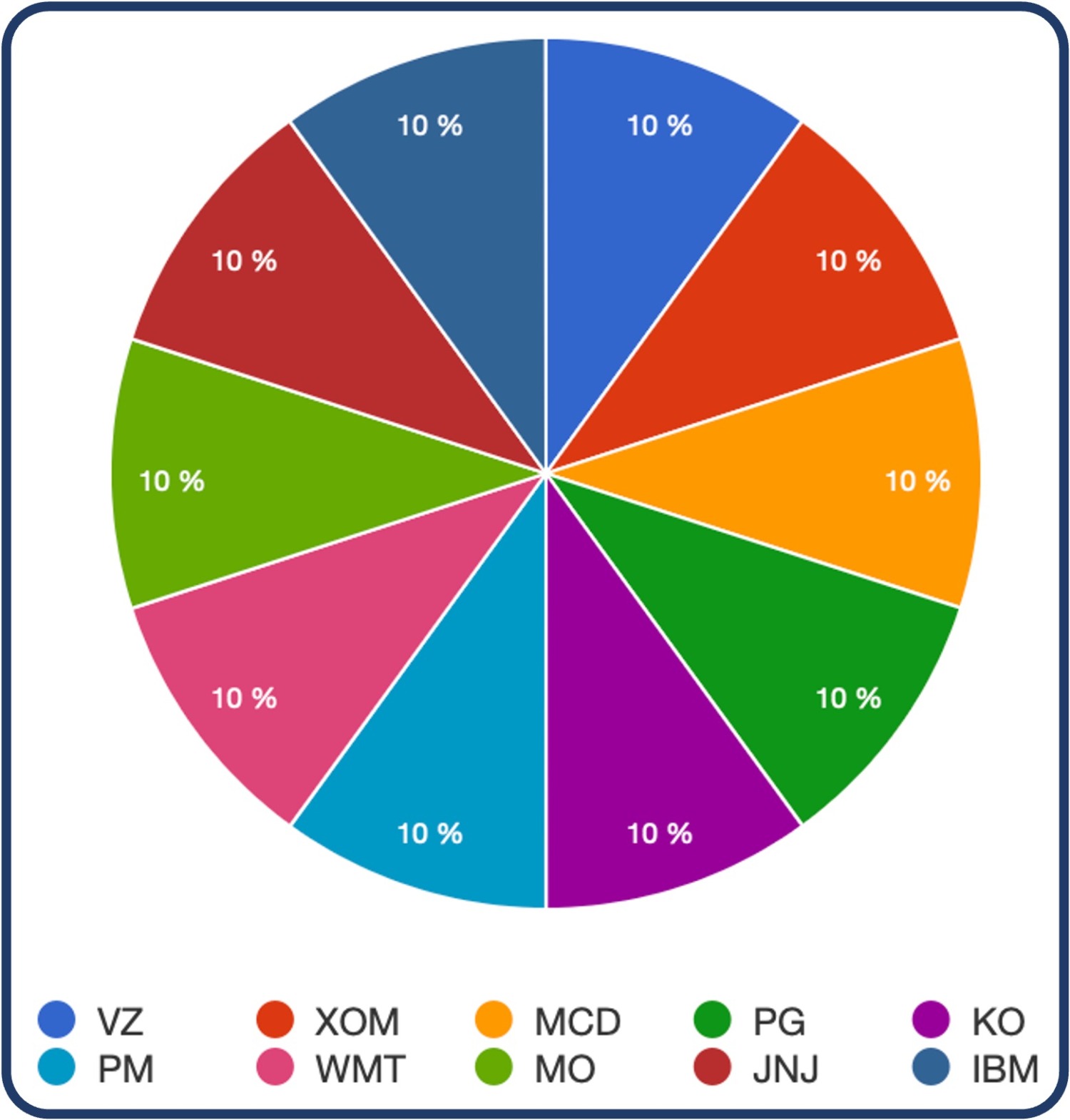

氏のポートフォリオは以下の通りとします。

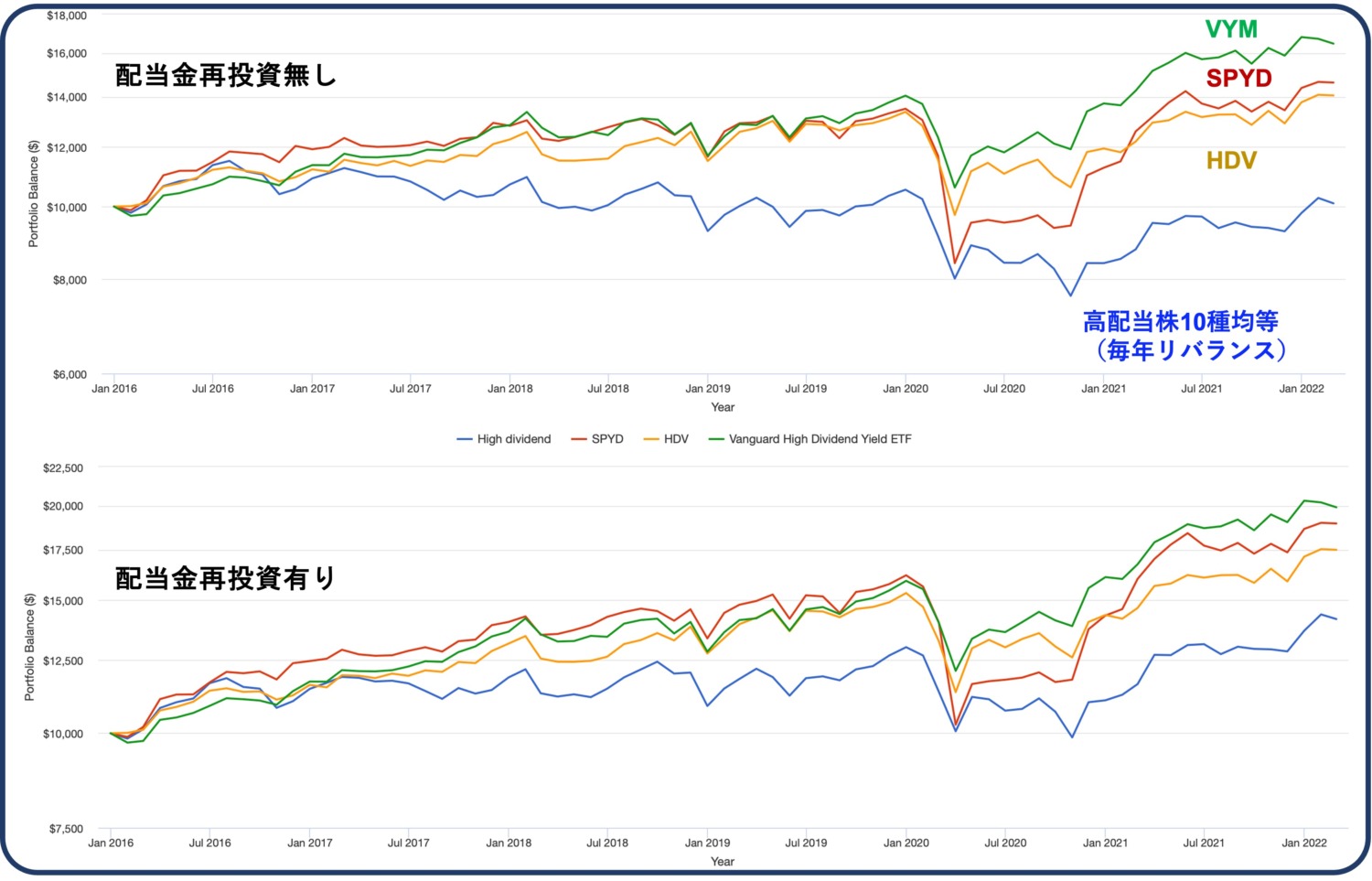

これをVYMと比較すると以下の通りです。

SPYDとHDVを加えて比較してみましょう。

コロナショックによるダメージをETFの方が大きく受けたこともあって氏のポートフォリオも善戦したように見えますが、残念ながら相変わらず下から数えた方が早いという結果となりました。

まとめ:個別株よりETFの方が良い

個別株の選定の難しさは理解頂けたでしょうか。

最強の投資家集団であるヘッジファンドや優秀なファンドマネージャー達が束になっても勝てないのがインデックスです。

DMMで人気の高配当株やバフェット○郎氏が薦める高配当株も、高配当ETFの成績に敵いません。

客観的なデータを示すためにファンド成績を引き合いに出しましたが、アクティブファンドの中にはもちろんインデックスを上回るものもありますので、完全に否定することは出来ません。

ただ、統計的に、過去の実績からインデックス投資の優位性は明らかだということです。

ファンドについては以下の記事で詳細に解説していますので参考にされて下さい。

重要なことは、儲かる個別株を選定して儲けようとはせず、インデックス投資に徹することです。

それは必ずしもETFである必要はなく、投資信託でも良いと思います。

欲をかいても損するだけですし、これだけデータが揃っているのですから、個人的には無駄な事に時間を使わないことをお勧めします。

コメント