今勤めている会社を辞めなくても、個人事業主になることが出来ます。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

はじめに

私は本業・副業を行いながら、ブログを書いている投資家です。

個人事業主になってからも企業やアカデミアでの仕事を続けながら、日々書き物を続けています。

この記事では、個人事業主になるにはどうすれば良いのか、なったら何が変わるのかについて実体験をもとに分かりやすく解説します。

日本はサラリーマン/会社員が多い国として知られています。

自営業の比率が低い国と表現することも出来ます。

確かに、会社に雇われている立場が安心という感覚を持つ方が多いのも分かります。

しかし一方で、終身雇用が保証されるような時代が終わり、転職もオンラインツールの充実もあって普通になってきた時代において、独立してフリーランスとして活動していきたいという声も増えたように思います。

そこで本稿では、個人事業主として活動を続ける筆者の立場から、特にお金の情報にフォーカスして実態をお伝えしたいと思います。

個人事業主というものを理解頂くための基本情報を提供します。

節税対策についての詳細は以下の記事に委ねたいと思います。

この記事のターゲット

- 独立したら経費計上で節税出来ると皮算用している人

- フリーランスに憧れのある人

- 社畜という言葉に嫌気が指している、会社員生活に疲れた人

個人事業主とは

言葉の定義が曖昧な方もいると思いますので補足しておきます。

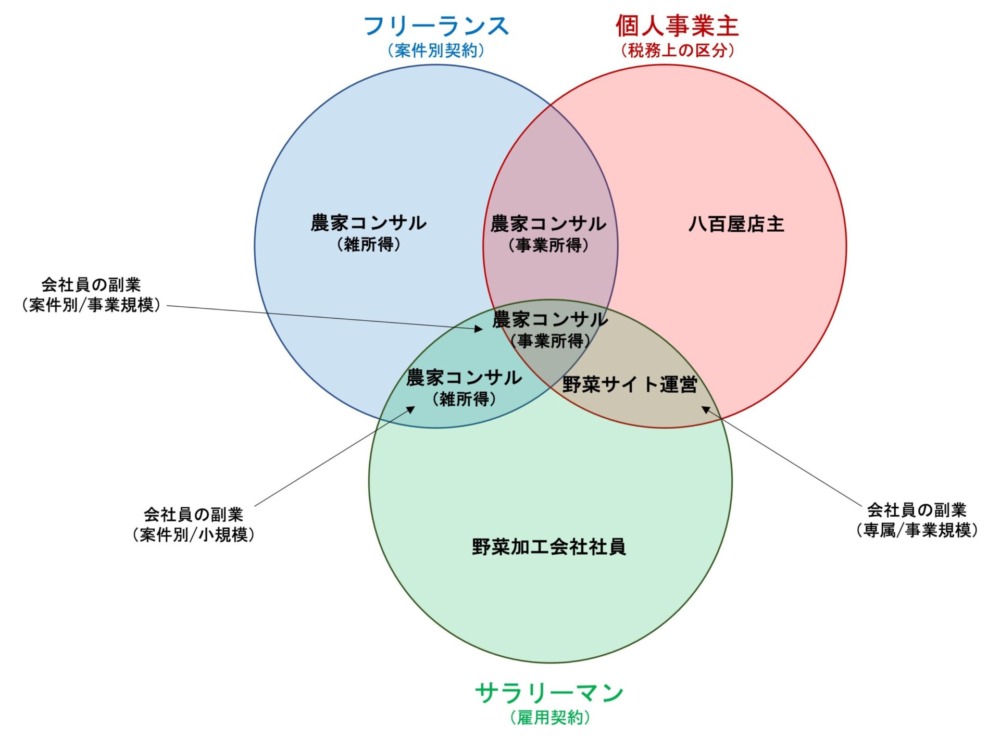

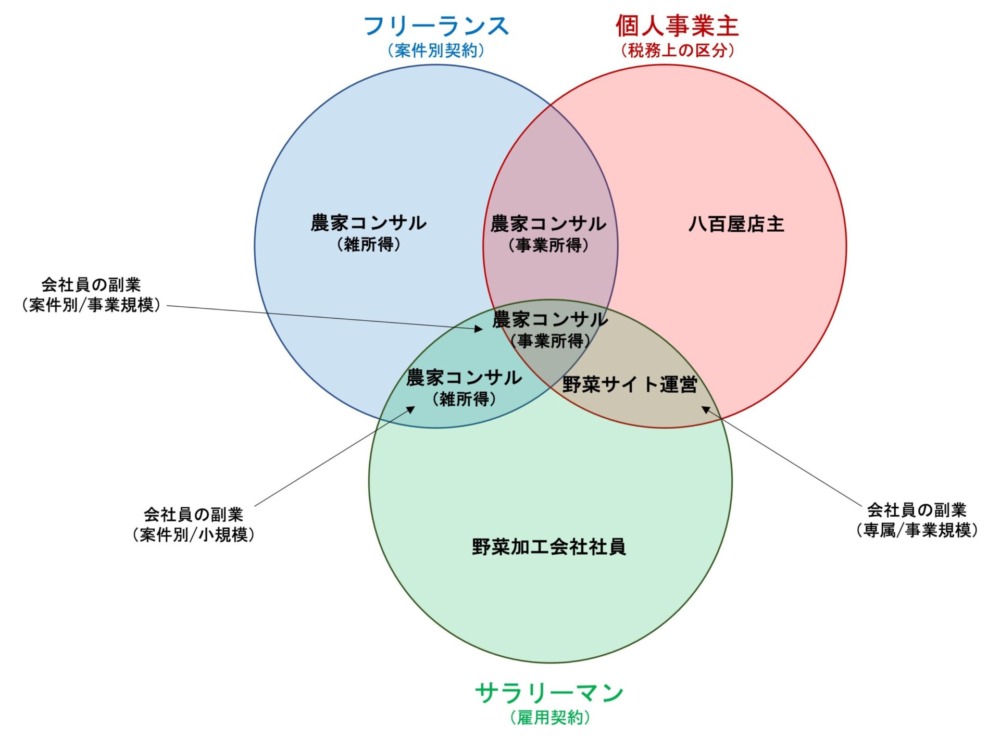

個人事業主?フリーランス?自営業?

そもそも個人事業主とな何でしょうか。

似たニュアンスのワードとして自営業やフリーランスというものも聞き覚えがあるでしょう。

それぞれの意味は基本ですのでおさらいしておきましょう。

税務上の区分名です。税法上「継続・反復・独立して行う仕事」と定義される業務を独立して行う個人を指します。

働き方の呼称です。企業等の団体に属すことなく個人で仕事を請け負う個人を指します。サラリーマンが会社と雇用契約を締結するのに対し、フリーランスは仕事ごとに契約を締結します。

野菜を取り扱う一連の仕事を例に取ってみると、以下のような区分けが出来ると思います。

私の場合は右下の『会社員の副業(事業規模)』に当たり、会社(大学)には兼業届けを提出して認めてもらった上で、特定の企業と専属契約を締結して活動をしています。

個人事業主になるには

「個人事業の開業届」を税務署に提出する、とするのが一般的です。

しかし開業届とは関係なく個人で事業を行なって事業所得を得ていれば個人事業主と言えます。

仕入れ/販売で継続的に利益を上げたり、アフィリエイトで継続的に収益を上げたりと、規模はそれぞれですが副業としての生業であっても個人事業主です。

その収入が事業所得として認められる場合には開業届の提出が必要ですが、小さな副業であれば雑所得として計上することで対応出来ます。

私自身、副業として始めた仕事の確定申告が面倒になって会計事務所を訪れ、一切合切を会計士に丸投げすることにして数年後、事業所得が大きくなってきた時に開業届を提出しました。

その仕事が内容、継続性、事業規模の観点から事業所得になると考えられたためです。

提出に至る以前から本業とは別の所得がありましたが、ここで初めて“事業所得”が発生し、“開業届”の提出に至ったわけです。

個人で事業を始めればそれは個人事業主ですが、開業届提出に至るか否かには一定の基準がある、と考えておけば良いでしょう。

個人事業主になったら何が変わる?

本稿の趣旨に照らし、最も大きな違いは経費計上です。

ここでは特に副業で事業を行うケースについて述べます。

- 仕入れに要した費用

- 取材のための旅費

- サイト運営のためのサーバー代

などなど、実際にその事業を営む上で必要な出費は計上することが出来ます。

ただし気をつけなければならないことは、サラリーマンの肩書きがある以上は基礎控除を既に受けていますので、重複して計上することは出来ません。

例えば、サラリーマンとしても使用するスーツや靴などは経費として計上することが出来ません。

もっとも、副業として行なっている事業でしか絶対に使わないと断定できるものはその限りではありません。

例えば副業で行なっている事業で用いているロゴをあしらった刺繍が入っていたり、副業でしか使わない作業着だったりと、説明が出来るものであれば良いでしょう。

他にも、按分という考え方があります。

本業の通勤とは別に副業で通勤が必要な場合、私的利用と本業利用を除く部分(例えば毎月のガソリン代の10%など)は経費計上することなどが可能です。

同様に通信料金、家賃に至るまで、副業で行う事業との明確な切り分けが出来るのであれば経費計上可能です。

副業でYouTuberをされている場合であれば、自宅の一部屋を完全に撮影・編集部屋にしてしまえば、床面積で按分した家賃は経費にすることが可能です。

経費にするということは、それだけ所得が減りますので所得税は減ることになります。

そのため何でもかんでも計上して節税を、という人もいるようですがそういう訳にはいきませんので、出来るだけ会計士等に相談しながら進めるのが良いと思います。

かく言う私は確定申告がただただ面倒なので丸投げしたかっただけですが。。。

確定申告の種類

確定申告には大きく分けて白色申告と青色申告とがあります。

簡単には、前者は手間が掛からない代わりに恩恵もなし、後者は手間がかかる分、控除が増えると言うものです。

本稿では詳細に触れることはしませんが、私の場合は当初は白色で対応しており、開業と同時に青色申告の申請ならびに会計事務所への丸投げを始めました。

丸投げと言っても親身に相談に乗ってくれますし、自分で領収書さえしっかり管理保管しておけば大概の作業はそれ程高額にならずに済みます。

医療費控除やふるさと納税も一緒に処理してもらえますので、いちいちワンストップ特例申請を活用する必要もないのでとにかく楽です。

ただでさえ副業、開業するようなアクティブな方は時間を大切にしていると思います。

実際に個人事業主になってみて

良かったこと

兼業、兼業また兼業、当然のことながらやる事は増えます。

しかし、やりたくてやる仕事ですし、他者から押し付けられたり、与えられたテーマを嫌々行うと言うことが基本的にはありません。

税務上の知識も増えますし、一度視界が開けるとやってみたい仕事、自分のスキルを活かせる仕事を見る目も養われていくような感覚があります。

同業種、異業種ともに新たな出会いがありますし、他者貢献の精神が培われる事は自分自身の生活の質を向上させてくれます。

もちろん節税ができるという利点は大きいですし、収入も増えます。

しかしそれ以上に、搾取される側から社会の仕組みを利用する側に回る一歩を踏み出すいいキッカケになった、というのが最大の利点だと感じます。

悪かったこと

これといって特にありません。

強いて言えば領収書や確定申告資料の保管管理に場所を取ること、くらいでしょうか。

確定申告の提出翌日から7年間の保管義務がありますので、結構かさ張るものです。

税務調査などが入る場合には必要ですが、個人を対象とした調査は極めて稀であり、税理士・会計士とともに適正な申告を行なっている限り対象となることはまず無いでしょう。

それ以外では過去の申告書類を引っ張り出すこともありませんから、箱詰めして押入れの奥に追いやっていても大丈夫です。

終わりに

独立して働くということは、企業などの後ろ盾を持たないことを意味しますので、不安感もある方が少なく無いかもしれません。

しかし見てきたように、副業という形でもフリーランスや個人事業主としての経験を積むことは出来ますので、ぜひチャレンジしてみることをお勧めします。

もちろん節税対策としても有効ですし、ある程度の事業規模になれば法人化することでさらに発展させていくことも出来ます。

不動産投資で安定した収入を確保する場合などにも活用出来ますので、資産形成の面からも検討してみると良いかもしれません。

当サイトでは資産形成についてのコンテンツも多数用意していますので、参考までにご覧になって行って下さい。

コメント