チャートはよく見るけど、

利回りはどれくらい違うの?

レバナスはNASDAQ100に2倍のレバレッジを掛けた投資信託です。

従って、利回りも2倍になると錯覚される方が少なく無いようです。

実際の利回り、シャープレシオ、ソルティノレシオを知っておきましょう。

レバレッジの詳細はその説明記事をご覧頂くとして、この記事では実際に利回りがレバレッジ無しの場合と比べて具体的にどの程度異なるのかを、過去のデータを用いて解説します。

利回りと言うと大体年間か月間かの単位で表され、数年単位の期間を合算して1年あたりに換算したものを『年間平均利回り』などと呼んだりします。

FIREを想定した利回りでお馴染みの年間平均利回り4%であれば、『10年で1.48倍、20年で2.19倍』に増えることになります。

これこそが複利の効果です。

- 4%×10年で、40%増ではなく48%増。

- 4%×20年で、80%増ではなく119%増。

気を付けるべきは、レバレッジ2倍の場合、この年間4%の部分が8%になるわけでは無いと言うことです。

実際の数字を見てイメージを持って頂ければと思います。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

レバナスとNASDAQ100の利回り比較

早速本題です。

レバナスとNASDAQ100(レバレッジ無し)の利回りを比較してみましょう。

便宜的にどちらもETFを使って見てみます。

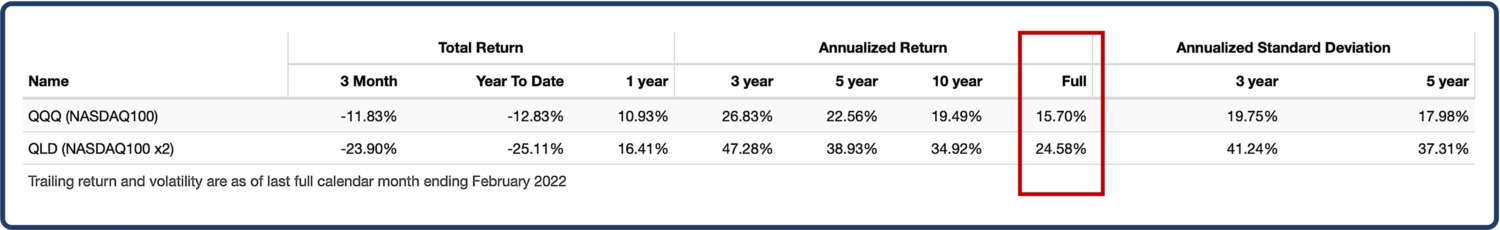

レバナスと同様にNASDAQ100に2倍のレバレッジをかけたETF:QLDと、NASDAQ100に連動して運用されるETF:QQQを使います。

QQQやQLDはレバナスのバックテストを行う際にもしばしば使われ、レバナスよりも運用歴が長いことから大変参考になるETFです。

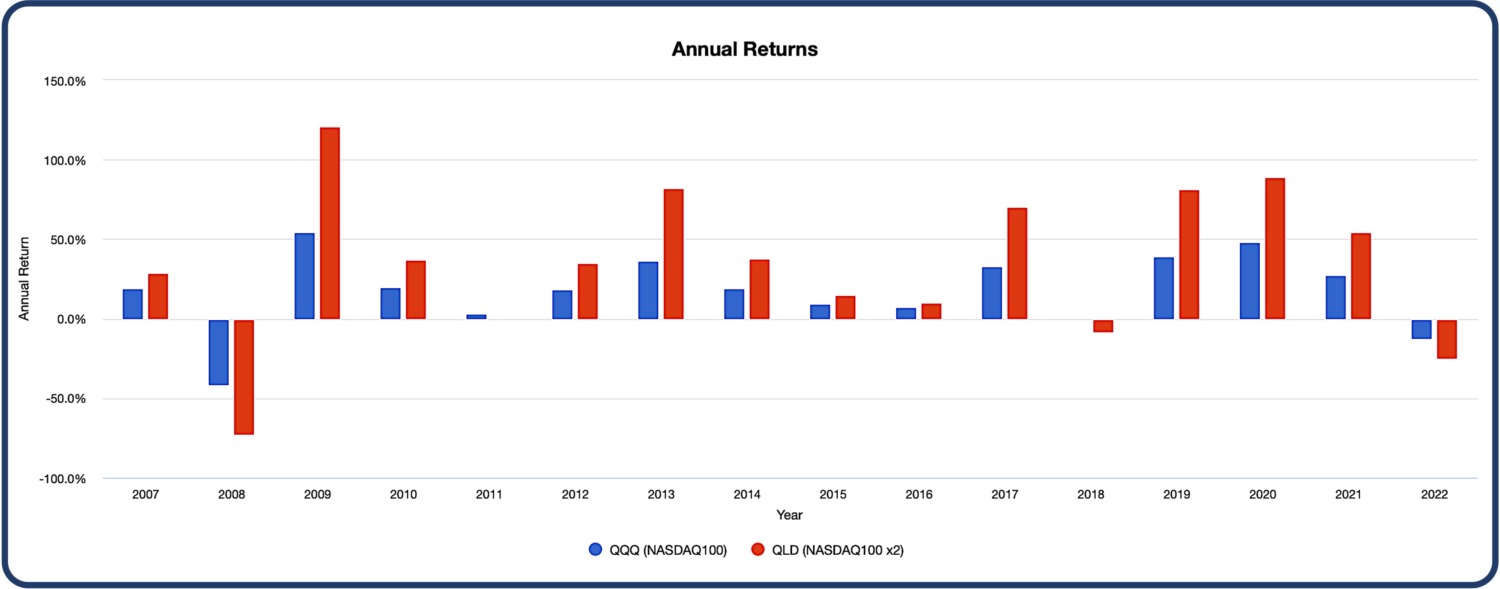

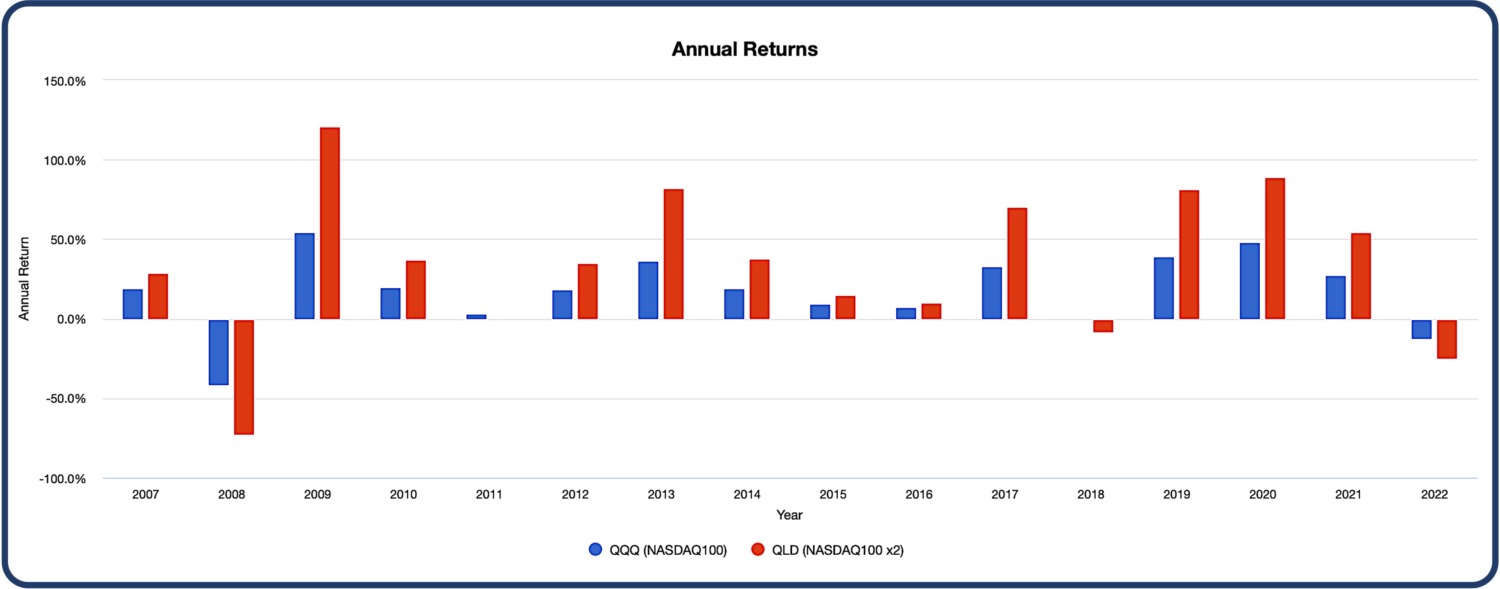

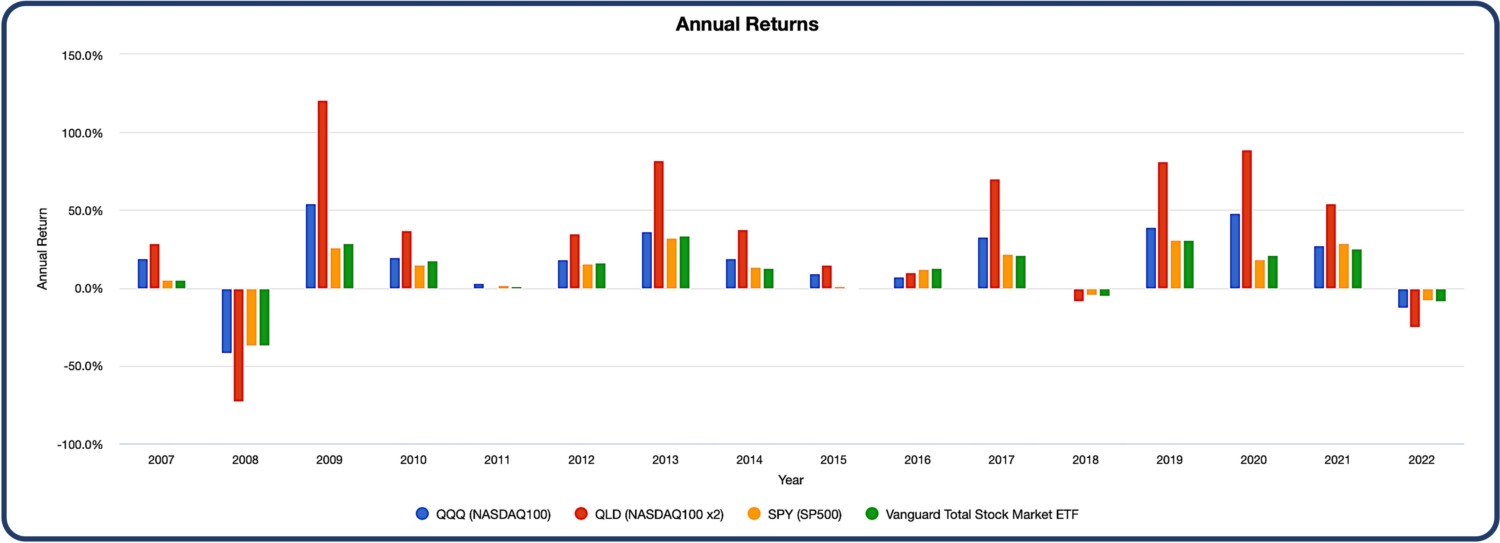

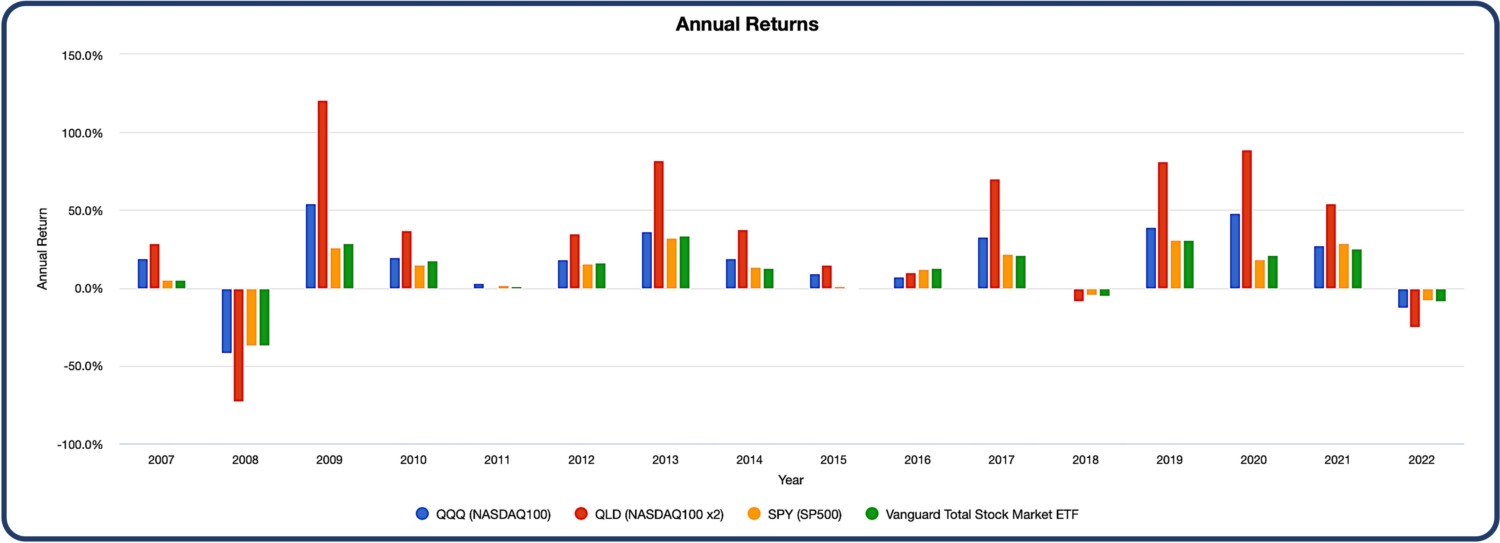

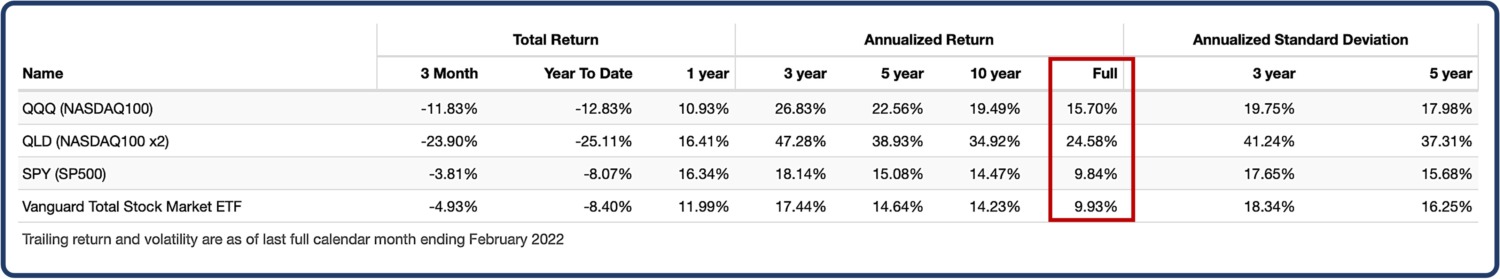

年間の利回りは以下の通りです。

大半の年でプラスになっているのが分かると思います。

赤い方のバーがQLD(≒レバナス)ですが、必ずしも青いバー(QQQ)の2倍にはなっていないのが分かると思います。

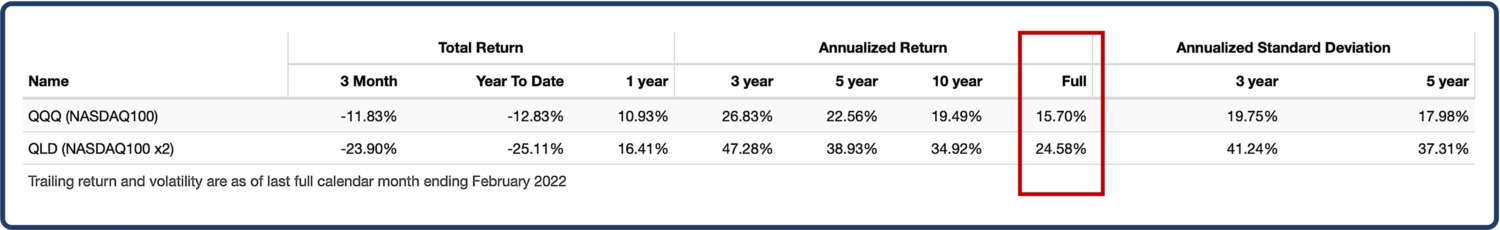

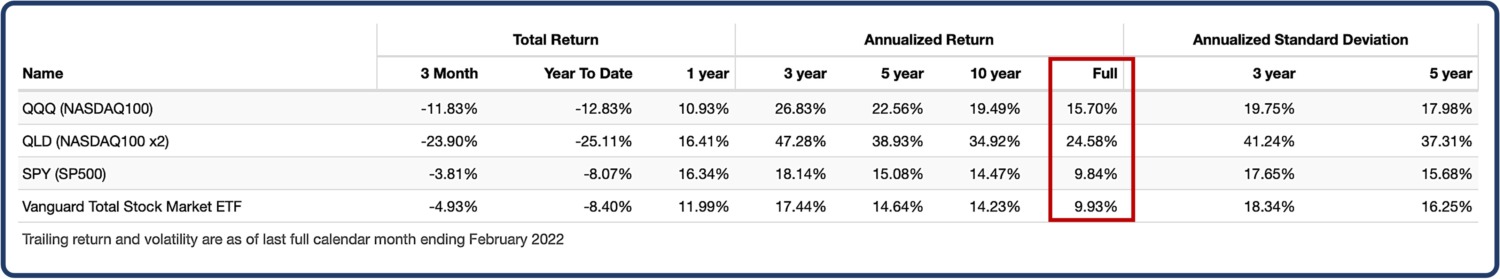

また、このおよそ15年間の平均利回りは以下の表の通りです。

年間の平均利回りは確かにQQQよりQLDの方が高いですが、2倍にはなっていないことに留意して下さい。

QQQ=15.70%

QLD=24.58%

また、このような『平均利回り』を見る時に重要なのは、あくまでも平均すれば上がっているというだけで、実際には年単位で見て下がる年もあるということです。

短期目線ではなく長期目線で上がる、というのは1年や2年ではなく15年程度のスパンが必要になります。

その辺りは200年間の米国株の推移を解説した記事を参考にされて下さい。

さて、この平均利回りについて少し補足しておきます。

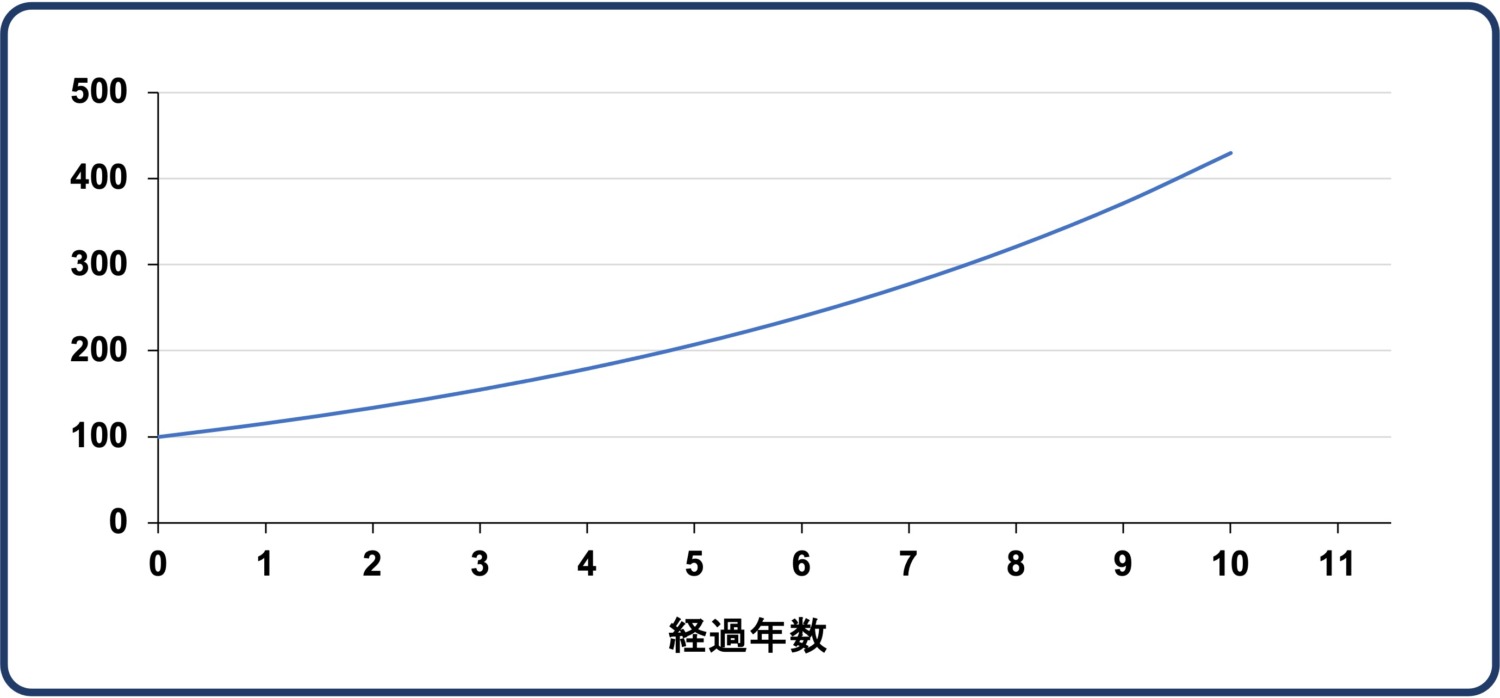

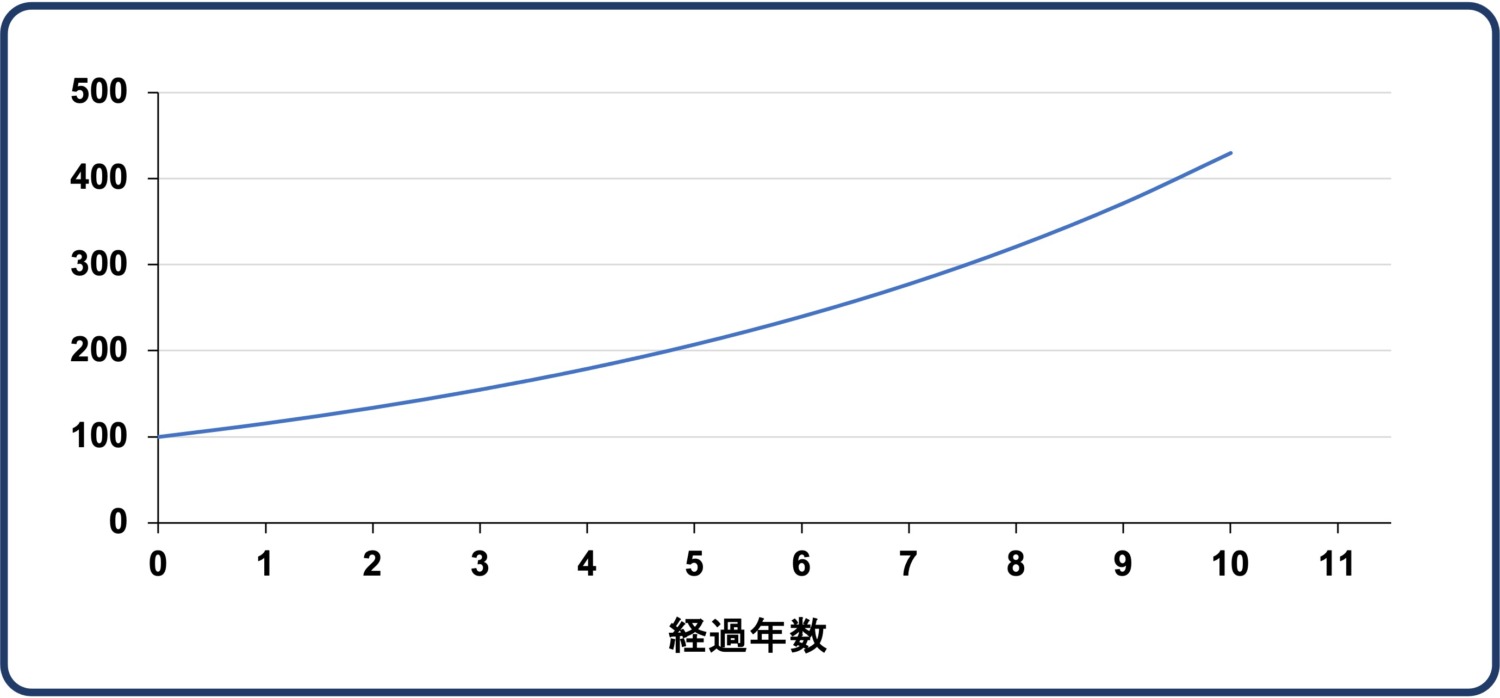

例えば15年間の平均利回りが15.7%とすると、シミュレーションすると以下のようになります。

こうして見ると順調に資産が増えていくだけのように見えますが、実際にはその間の期間は常に元本を上回り続けるとは限りません。

ここが最も勘違いされる点ですので気をつけましょう。

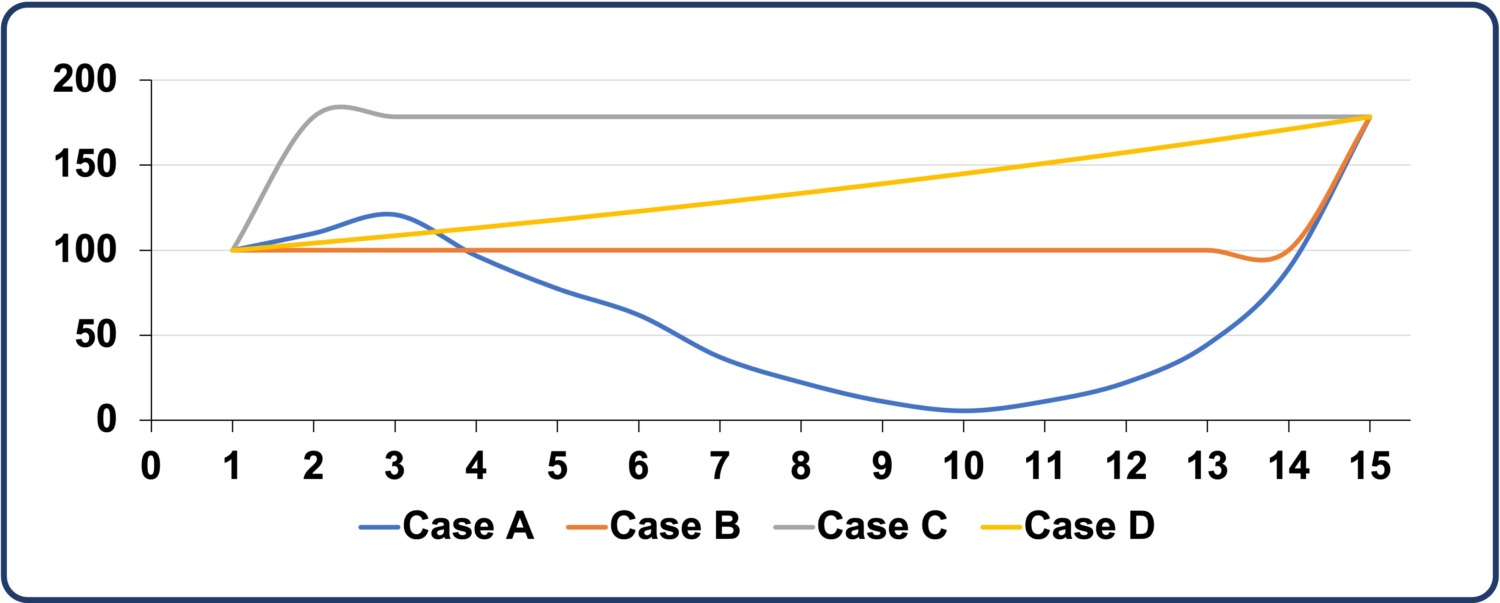

極論で説明した方が分かりやすいかもしれませんので、しつこいようですがもう一つグラフを紹介します。

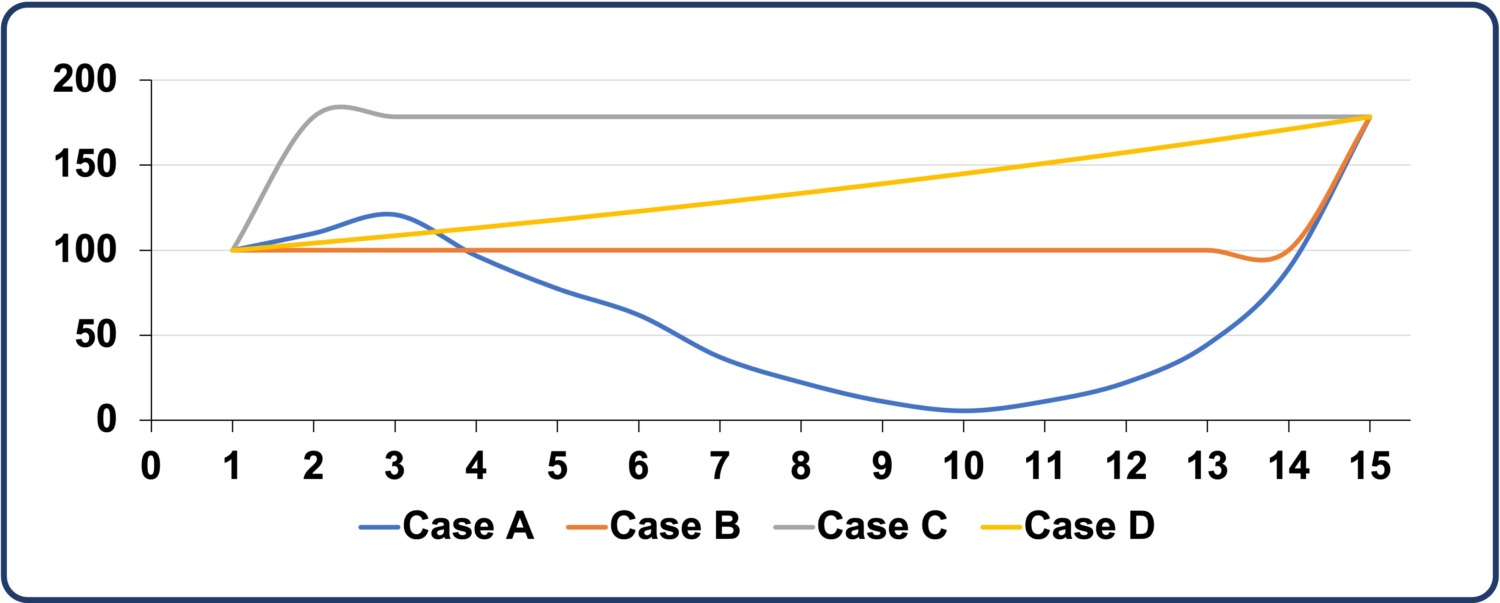

下のチャートは仮想の値動きを示していますが、いずれも15年で78.4%の値上がりとなっています。

ここに4つの仮想チャートがありますが、いずれも15年で1.784倍になっています。

CaseA〜Dまでの全てが『平均利回り4.2%』です。

ただし毎年均等に4.2%ずつ上がっていくパターンはCaseD(黄色)のみです。

CaseA(青)はこの15年間の間の大半が元本割れをしており、最後の5年で一気に値を戻して暴騰したような形です。

CaseB(オレンジ)とCaseC(灰色)はどちらも特定の年にだけ大きく上がり、それ以外の年は上がりも下がりもしていません。

もう一度繰り返しますが、これほど値動きの異なるCaseA〜Dは全て『平均利回り4.2%』です。

いかに平均利回りという数値が参考にならないか、良く理解していないと誤った印象を与えかねない指標かが分かると思います。

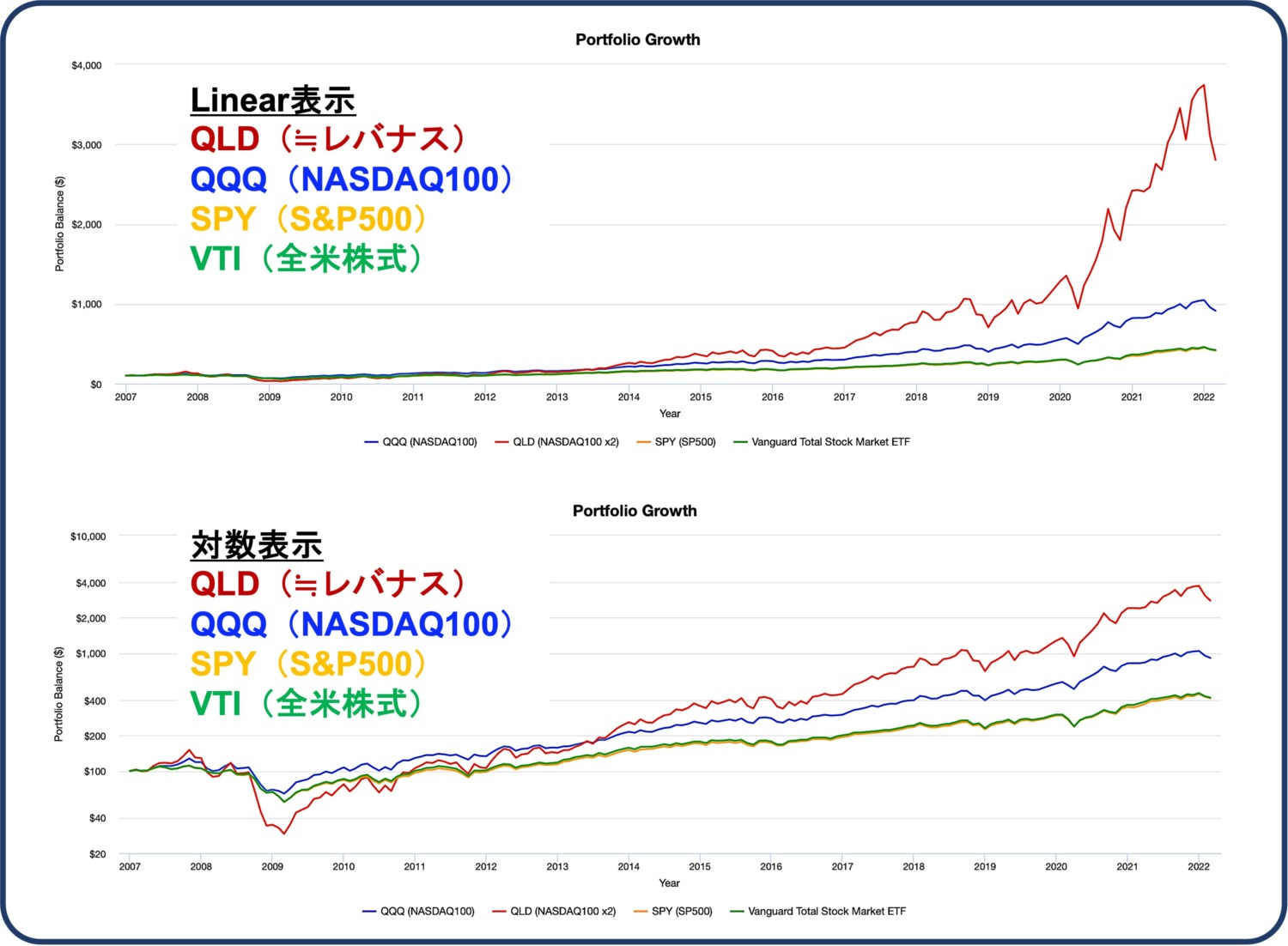

SP500とVTIの利回り

NASDAQ100とレバナスに加えて、人気のSP500とVTI(全米株式)を同時に比較してみます。

米国インデックスの中でも2000年代以降は特にNASDAQ100が強かったという話を目にしたことがある方も少なく無いと思います。

まさにその印象通りの結果では無いでしょうか。

赤いバーのレバナスが最も伸びていそうなのは分かると思います。

その次に伸びが大きいのはやはりNASDAQ100の青いバーでしょう。

SP500(黄色)とVTI(緑)は全体的にバーが短く、またこの二つの間にはほとんど違いが無いように見えます。

実際に数字で確認してみましょう。

赤枠で囲った部分が平均利回りです。

QQQ=15.7%

QLD=24.5%

SPY=9.84%

VTI=9.93%

レバナス>NASDAQ100>SP500≒VTI という結果になりました。

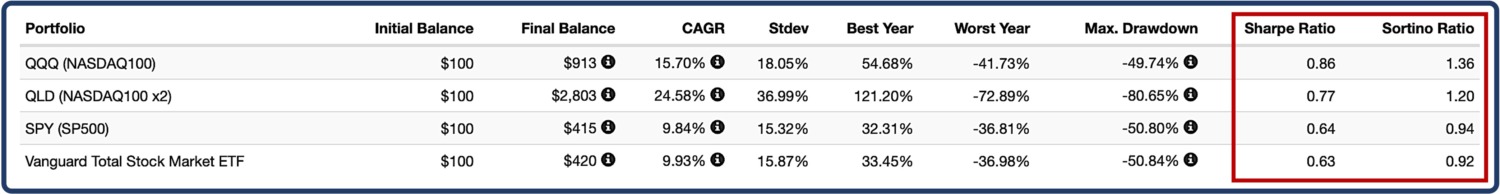

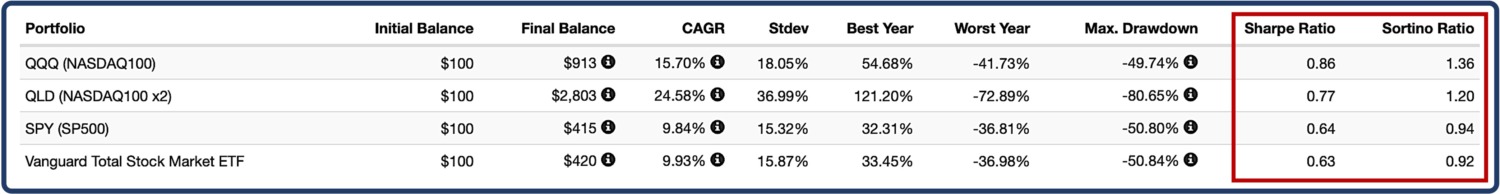

シャープレシオとソルティノレシオ

平均利回りだけだと、説明してきたようにいかなる価格変動をしていようともスタートとゴールだけで結論が出されてしまいます。

つまり、途中でどれだけ下落したかなどのリスクを読み取ることが出来ません。

そこで利用される指標がシャープレシオとソルティノレシオです。

どちらも数字が大きいほどパフォーマンスが良い(リスクに対してリターンが大きい)ことを意味します。

説明と計算方法は参考までに以下の通りです。

シャープレシオとは:

大和アセットマネジメントHPより

(ファンドの平均リターン-安全資産利子率)÷標準偏差

リスクを取って運用した結果、安全資産(リスクがゼロと仮定した資産)から得られる収益(リターン)をどの位上回ったのか、比較できるようにした指標です。

ファンドの運用成績を比較する場合に広く用いられています。単にリターンを比較するのではなく、その裏にあるリスクとの見合いで運用成果を判断しようとするものです。

数字が大きいほど、「リスクの割にリターンが大きい」=「運用成績が優れている」ことを示します。

ソルティノレシオとは:

iFinance HPより

(ファンドのリターン-無リスク資産のリターン)÷下方リスク

ファンドが下落した時だけのリスクを考慮して、リスクに見合ったリターンが得られているかを判断する指標をいいます。

米国の金融理論研究家であるフランク・ソルティノ氏(Frank Sortino)が考案したもので、「シャープレシオ」の改良版となっており、具体的には、相場が上方に振れた時の影響は計算から除外し、下方に乱調した時だけをリスクとみなすのが特徴となっています。

シャープレシオだけでは分からない下方リスクの抑制度合いを判断する場合に使われ、通常、この数値が大きいほど優れている(下落局面に強い)ことを示します。

ではQQQ、QLD、SPY、VTIのそれぞれの数字を見てみましょう。

以下の表の赤枠部分がシャープレシオとソルティノレシオです。

シャープレシオ、ソルティノレシオ共にQQQ>QLD>SPY>VTIとなりました。

QLD(≒レバナス)は確かに大きなリターンが期待出来るものの、表の右から3列目にある『Max. Drawdown』を見ると-80.65%とあるように、1年で80%以上の下落を経験することもあるなどハイリスクであることが影響しています。

つまりブレ幅(ボラティリティ、レシオ計算時の標準偏差に影響)が大きいことが原因です。

ただそれでも、SPYやVTIに比べると優れていて、QQQやQLDと比べるとSPYやVTIはリスクは低いかもしれないけどそれ以上に儲からない、と言えます。

なんとなく直感的にも分かるかもしれませんが、先入観や固定観念に捕らわれずに評価するには参考になる指標です。

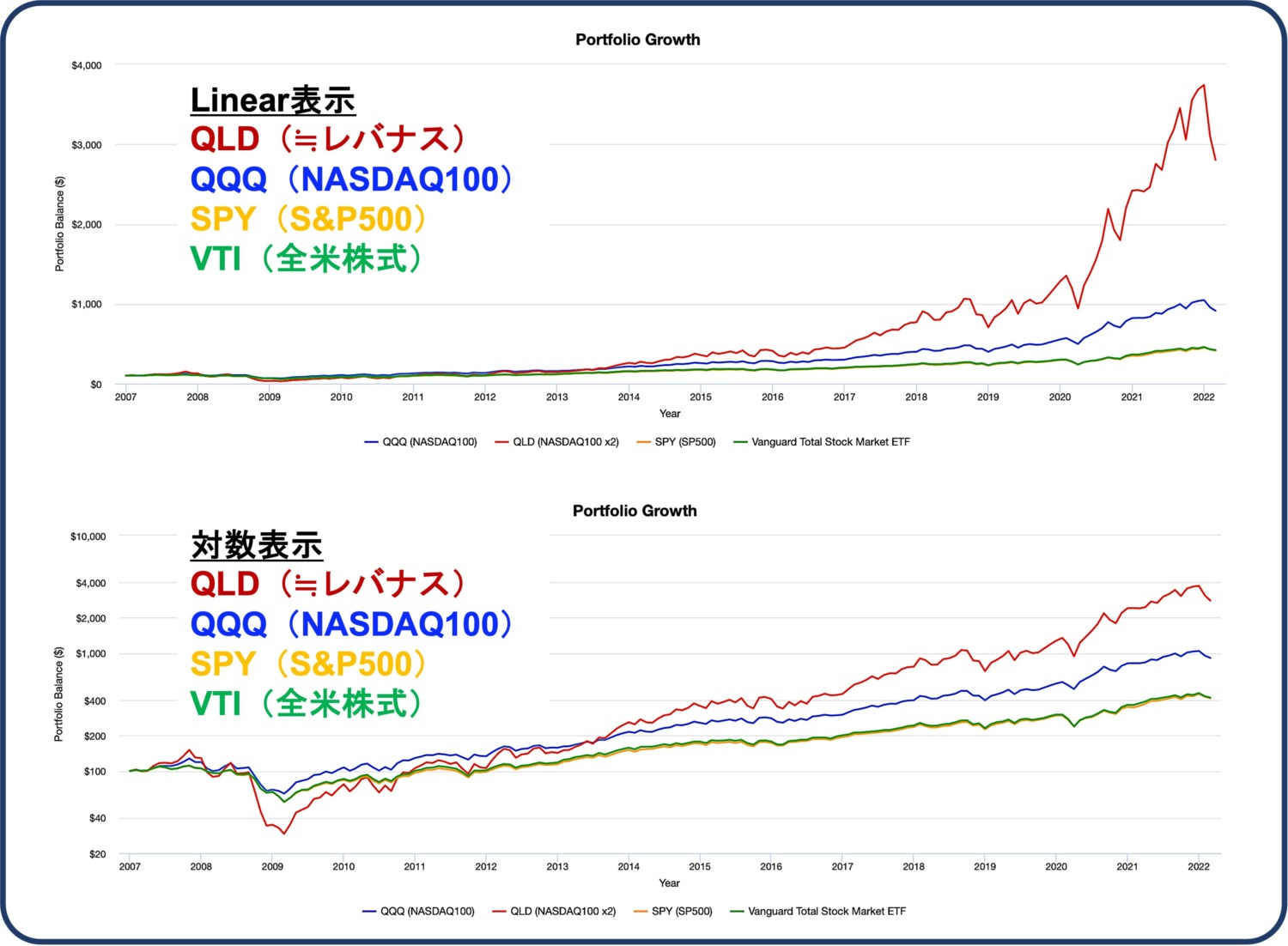

それを踏まえて、最後にいつも見るチャートを眺めてみましょう。

いかがでしょうか、これを見て『リスクの割にリターンが最も大きいのはQQQだな』と判断するのは難しいかもしれません。

その判断の助けとしてシャープレシオ、ソルティノレシオをぜひ参考にしてみて下さい。

一方で、SPYやVTIはリターンが物足りないということは、QQQやQLDとの相対的な比較で直感的に分かると思います。

ただ特にLinear表示の場合にはブレ幅が後期になるほど強調されますので、出来れば常に対数表示で見る習慣を持っておくと良いと思います。

終わりに:レバナスの利回りは高いのか?

2022年までの15年程度の期間を見ると、年間の平均利回りはS&P500(9.84%)よりもNASDAQ100(15.70%)の方が大きくなっています。

またQQQ(15.7%)よりもQLD(≒レバナス、24.5%)の方がさらに大きくなっています。

ITバブルを含む1997年から2022年の15年程度で見るとレバナスの平均利回りは10%強になりますが、ITバブルのような実態を伴わないバブルが来てもなお長期的にプラスなのはとても心強いですね。

ただしレバレッジが2倍だからといって平均利回りも2倍になることはなく、下落する日が存在する限りは平均利回りの倍率はレバレッジ倍率よりも小さくなります。

また、もちろん過去の指標を将来もなぞるという保証はどこにもなく、2023年以降の予言は誰にも出来ません。

だからこそ長期投資が推奨されるわけです。

それを加味してリスク/リターンのバランスを考える際には、シャープレシオとソルティノレシオが参考になります。

何を目的として、どの程度のリスク許容度をもって投資するのかは個人の裁量次第ですが、各種データの見方や意味は理解出来るようになっておきましょう。

コメント