利回り10%はどういう意味?

5年で20%上がったら利回りは?

投資信託などのパフォーマンスを測るとき、しばしば『利回り』という言葉が使われます。

似たような表現には『リターン』や『金利』などがあり、何となく意味は分かるけどどんな計算になっているのかよく分からないという初心者も少なくないようです。

どのインデックスに投資するのが良いのか、投資信託にするかETFにするかなどを考える際にも必ずと言って良いほど出てくるこの『利回り』という数字は、意味を正しく理解出来ていないと判断に迷いますよね。

Y-bow

Y-bow高いに越したことは無い、とだけ認識しているとリスクを見誤ります、リスクとも表裏一体と知っておきましょう。

そこでこの記事では、初心者にも理解して頂けるように『利回り』の計算方法を分かり易く解説します。

何年間で何%の利回りだったら一体どれだけ資産が増えることになるのか、についてもこの記事を読めば簡単に理解出来るようになります。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

利回りの計算方法とは

利回りと聞いてどんなイメージを持つでしょうか。

以下の2つの例を考えてみましょう。

- 10,000円を年間利回り10%で20年間運用したらいくらになるでしょうか。

- 10,000円が20年間で18,000円になる場合の年間平均利回りはどれくらいでしょうか。

一度でもシミュレーションしてみたことがある方なら何となく予想はつくかと思います。

答えは以下の通りです。

- 67,274円

- 約3%

イメージと大きな差は無かったでしょうか?

特に1つ目の『利回り10%』で20年間の運用を行なった結果が、資産が6倍以上になるという結果に驚かれた方もいるかもしれません。

実際の投資商品やインデックスがどのような利回りなのかはこの後で紹介します。

利回りというのは、いわゆる複利で計算されます。

年間利回りが10%で20年間運用するということは、『毎年10%ずつ資産が増えていく』ということです。

最初の1年で10,000円は11,000円になります。

その次の1年では11,000円が12,000円になるのではなく、12,100円になります。

すでに11,000円に増えていた資産の10%が増えるわけですから、次の1年は11,000円の10%である1,100円増えることになるからです。

このシミュレーションはとても簡単に手軽に出来ます。

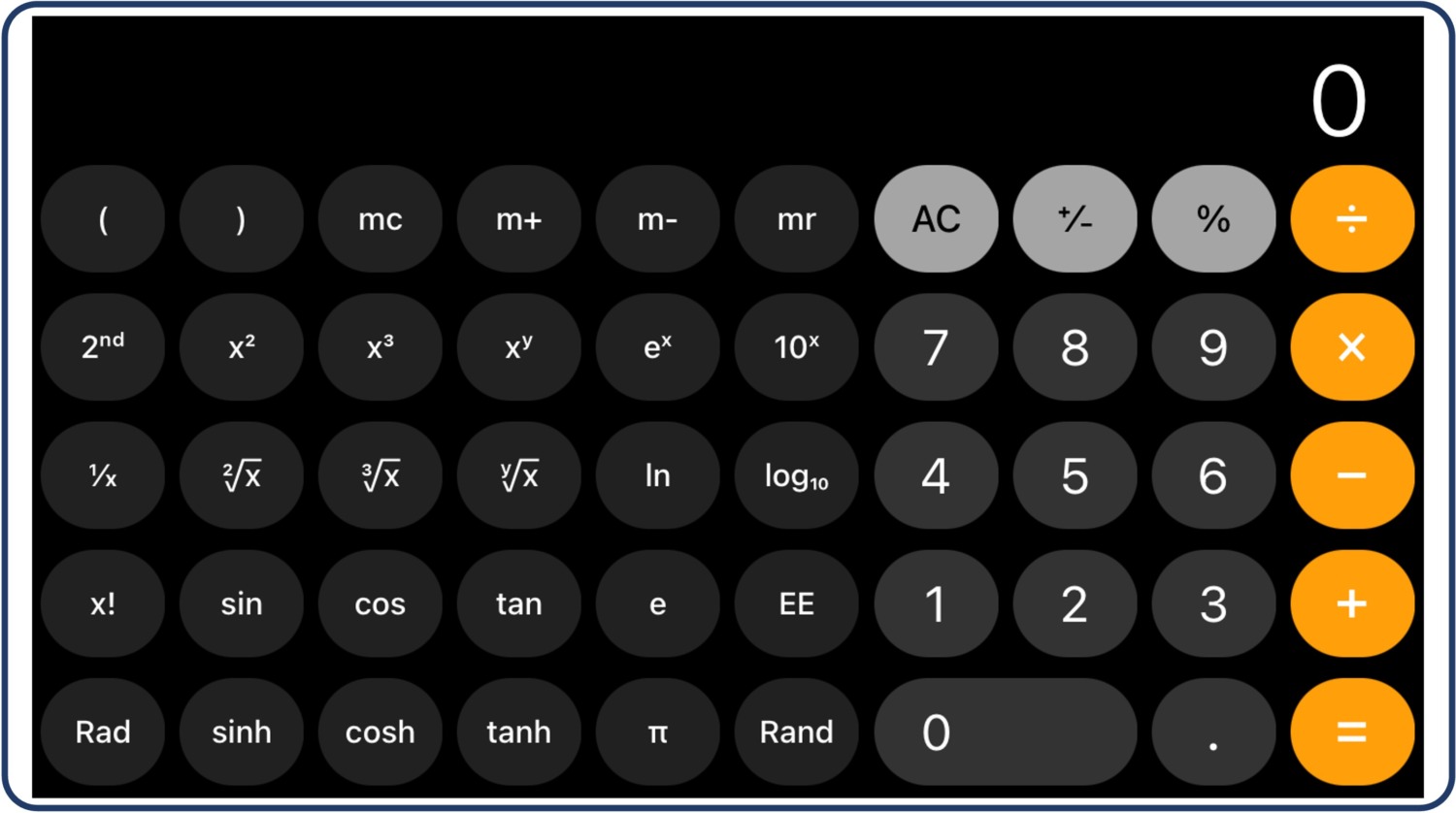

スマホなどの電卓で以下のように入力すれば、利回りが何%で何年運用した場合でも簡単に計算出来ます。

1.1 × × = = = = = = = = = =

10%増えるということは1.1倍になるということです。

従って、1.1を何度も掛け合わせていけばこのシミュレーションが出来るということになります。

1.1と入力した後で、『×』を2回入力し、後は運用年数と同じ回数だけ『=』を押し続ければOKです。

一方で、20年間で10,000円が18,000円になった場合、つまり1.8倍になった場合の年間平均利回りはどのように計算すれば良いでしょうか。

先ほどと同じ理屈で、『20回掛け算を繰り返したら1.8になる数字』を求めれば良いことになります。

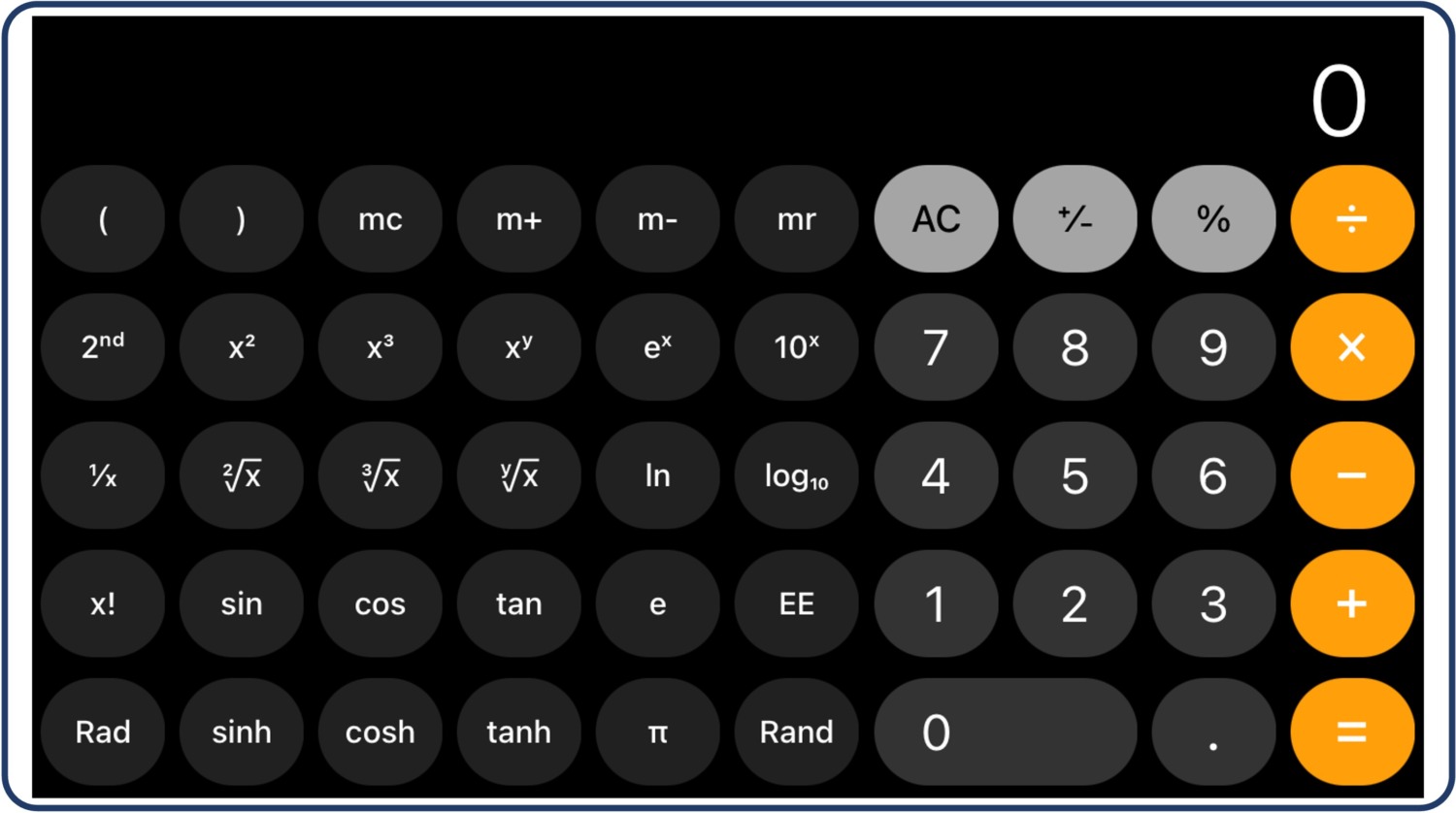

一般には関数電卓などを使って計算される場合が多いようですが、もっと楽な方法があります。

例えばiPhoneに搭載の電卓アプリで一発です。

電卓アプリを起動して画面を横向きにすると、以下のように様々な関数の計算が可能になります。

y√Xを使えば簡単に答えが求められます。

『1.8』『y√X』『20』『=』

と入力すると、1.0298・・・・・と出ます。

2.98・・・・・%が20年間の平均利回りということになります。

お気付きかもしれませんが、『年間平均利回り』というものは、スタート時点の金額とゴール時点の金額のみから計算されるものになります。

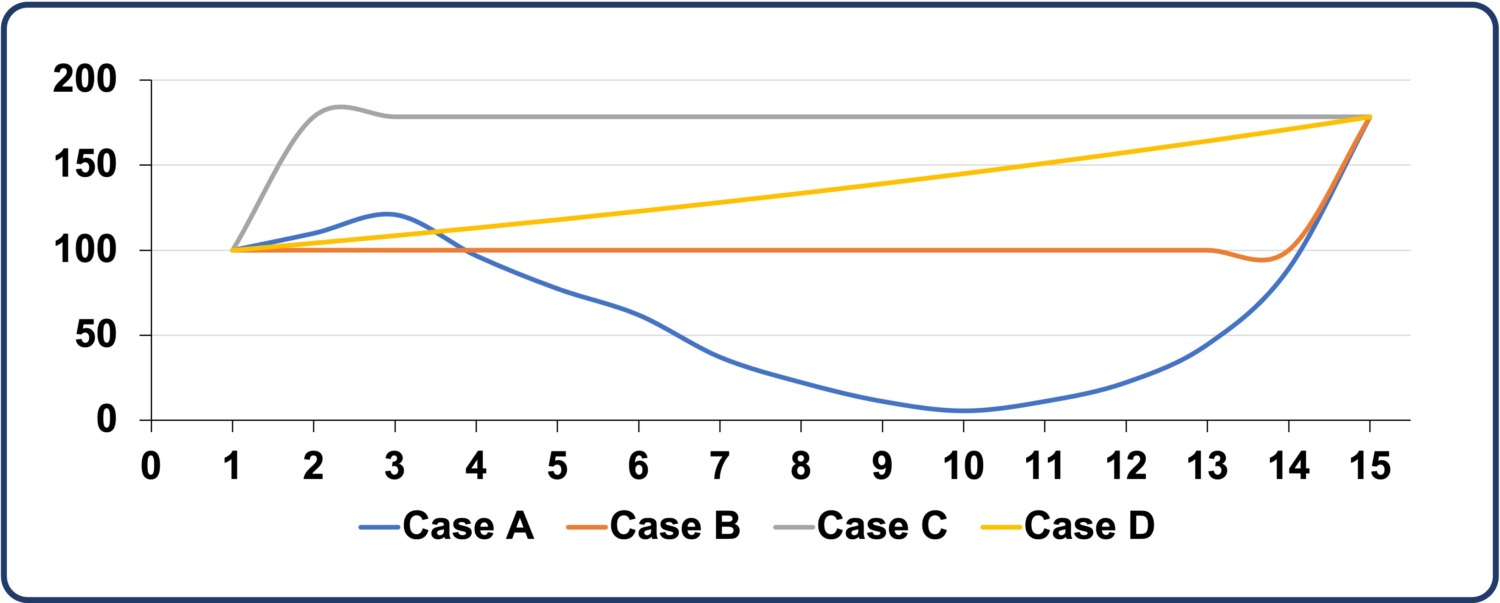

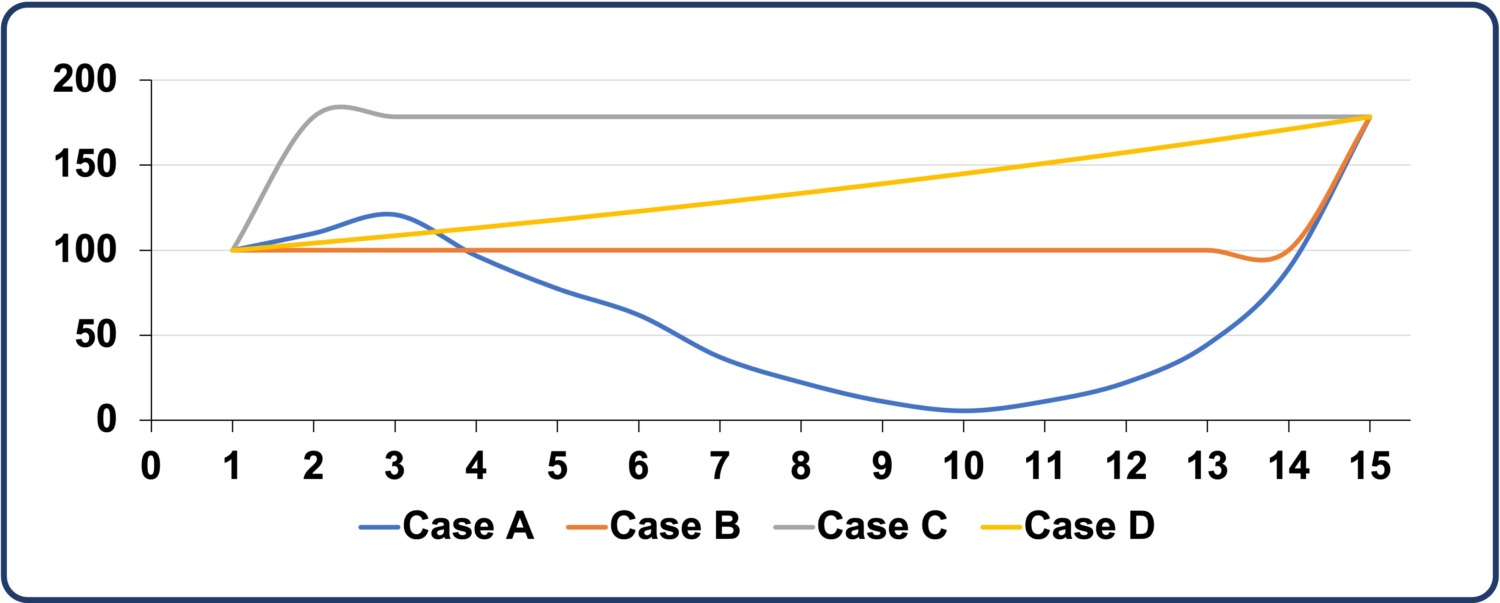

例えば以下に4つの仮想チャートがあります。

全てスタートとゴール(15年目)の金額は一緒です。

この場合、15年間の平均年間利回りはいずれのケースとも4.2%です。

15年間の価格の推移とは関係なく、スタートとゴールが一緒なら平均利回りは一緒になります。

つまり、どの期間を切り取るかによって平均利回りは大きく変化する場合があります。

このブレ幅がリスクにもなりますので、それを推し量るのがシャープレシオやソルティノレシオになります。

これらの指標は以下の記事で詳しく解説しているので、関心のある方はご覧になってみて下さい。

次は、実際の投資商品、インデックスの年間利回りがどの程度なのかを見ていきましょう。

S&P500の利回りはどれくらい?

ETFを使って長期に渡る利回りを簡単に調べることが出来ます。

S&P500の場合は、代表的には以下のETFが参考になります。

- SPY: SPDR S&P 500 ETF Trust

- SSO: ProShares Ultra S&P500(レバレッジ2倍)

- SPXL: Direxion Daily S&P 500 Bull 3X Shares(レバレッジ3倍)

個別のETFについては以下の記事を参考にされて下さい。

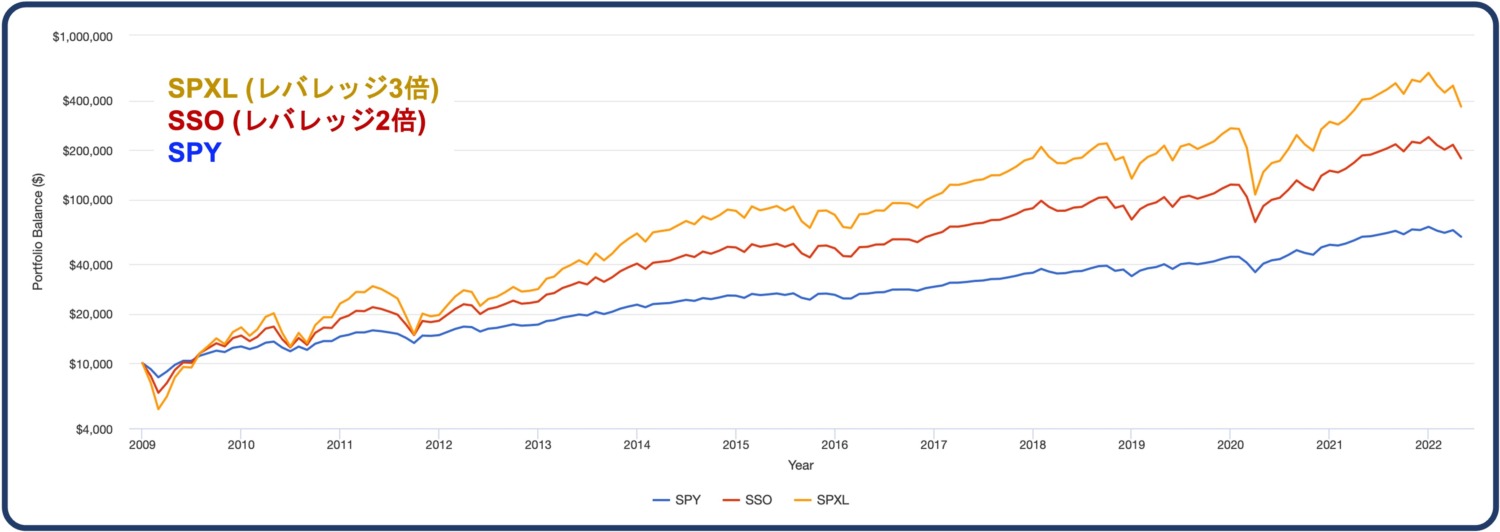

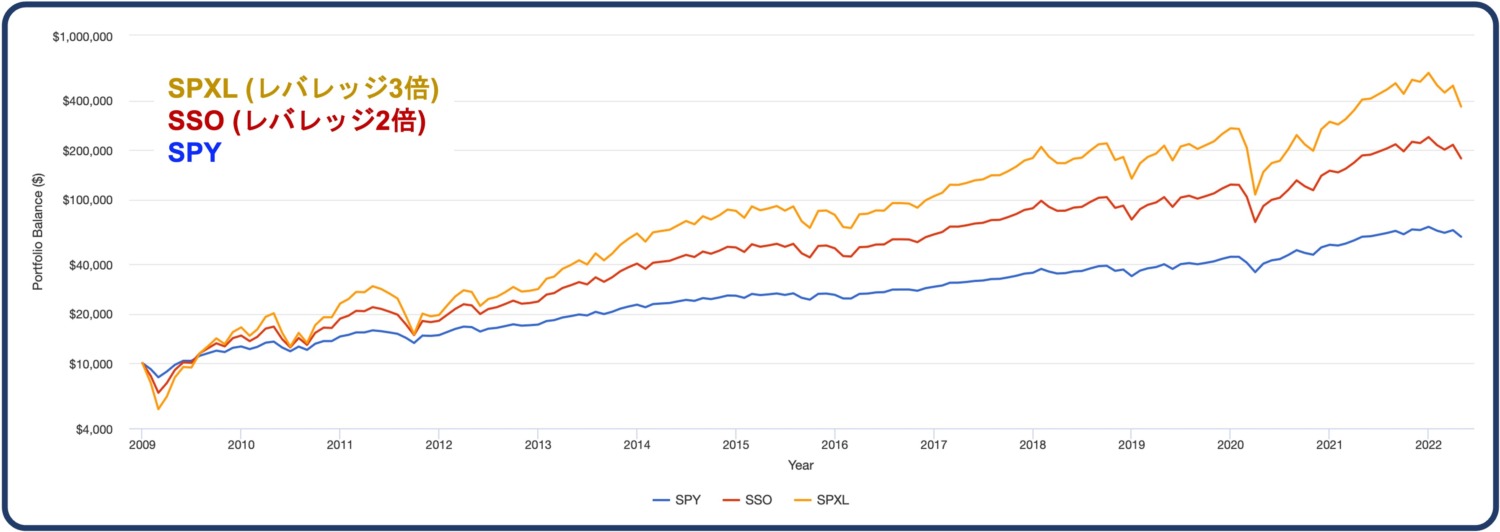

この3つのETFの2009年末からのチャートは以下の通りです。

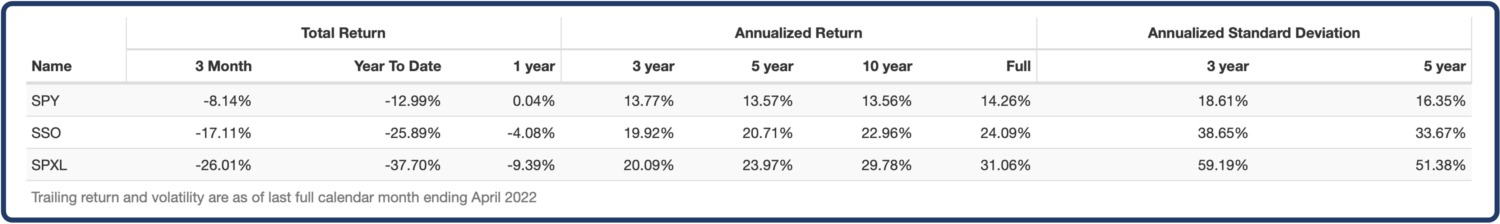

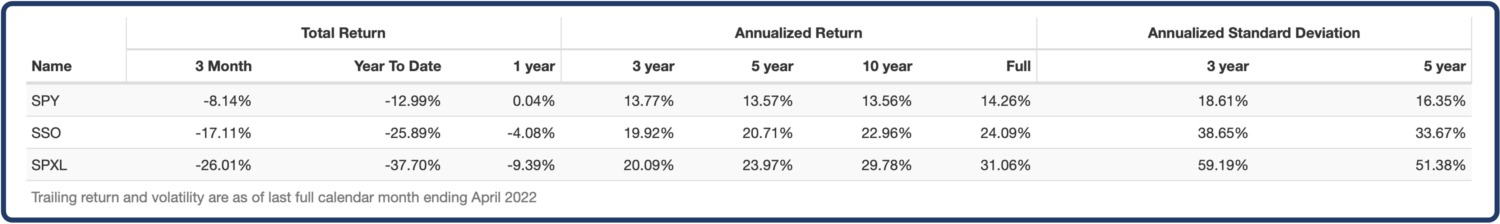

この期間における直近3年、5年、10年、全期間での年間平均利回りは以下の通りです。

10年間の平均利回りは、

SPY=13.56%

SSO=22.96%

SPXL=29.78%

冒頭で紹介したような、年間平均利回り10%はあながち非現実的では無いことが分かると思います。

また、シャープレシオ、ソルティノレシオは以下の通りです。

レバレッジが高いほどチャートが上に位置していることからも分かる通り、平均年間利回りはSPXLがトップです。

しかしシャープレシオ、ソルティノレシオについては利回りとは逆順です。

要するに、レバレッジ商品はハイリスクハイリターンであるものの、ボラティリティの大きさがリターンに対して大きくなるということです。

リスク許容度は人それぞれと言われる所以ですね。

NASDAQ100の利回りはどれくらい?

NASDAQ100については以下の3つのETFが代表的です。

- QQQ: Invesco QQQ Trust Series 1

- QLD: ProShares Ultra QQQ(レバレッジ2倍)

- TQQQ: ProShares UltraPro QQQ(レバレッジ3倍)

個別のETFについては以下の記事を参考にされて下さい。

なお、レバレッジ2倍についてはUOPIXの方が運用歴は長いですが、ここでは一般によく使われるQLDで示します。

UOPIXについて知りたい方は別途以下の記事を参考にされて下さい。

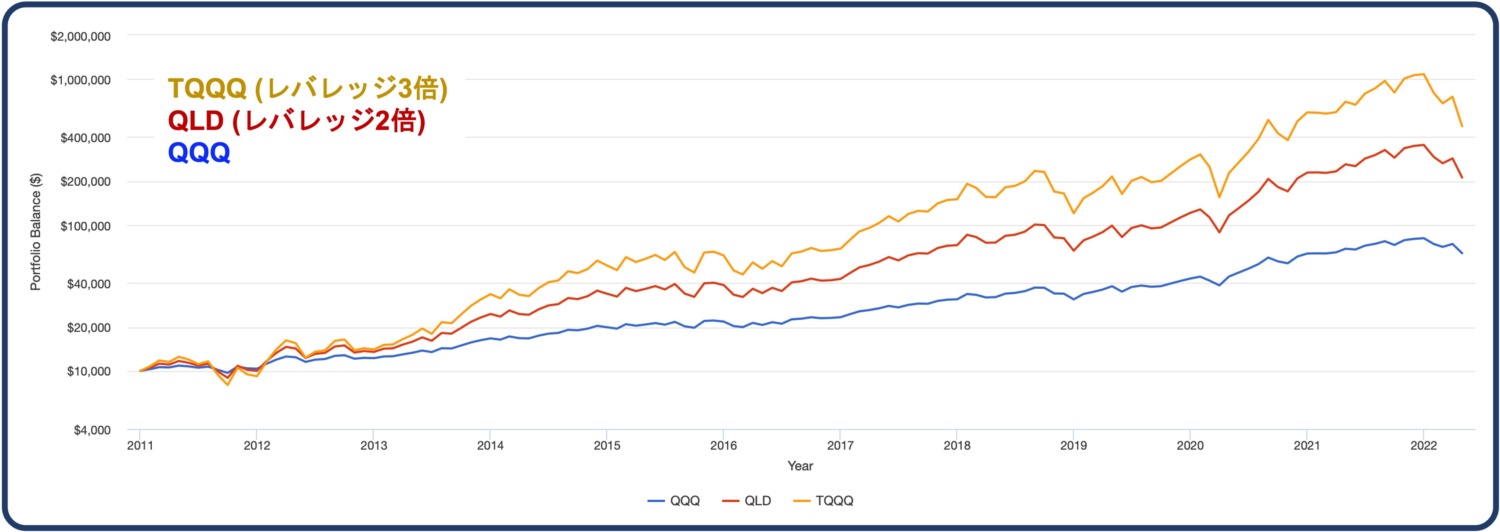

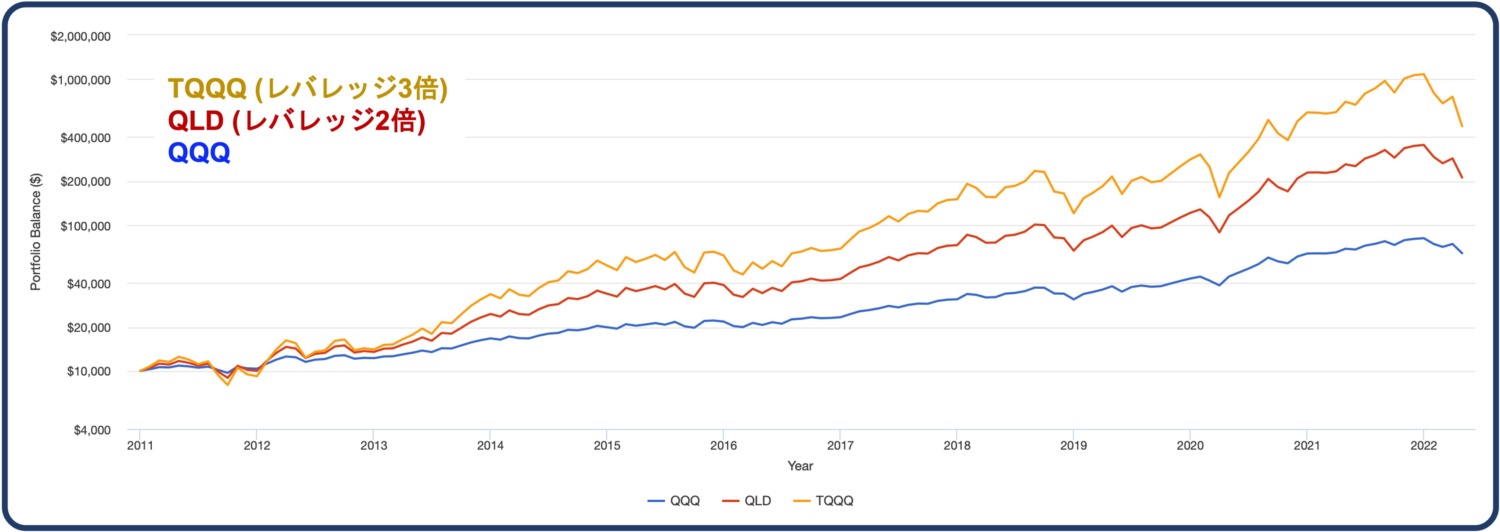

上記3つのETFの過去10年のチャートは以下の通りです。

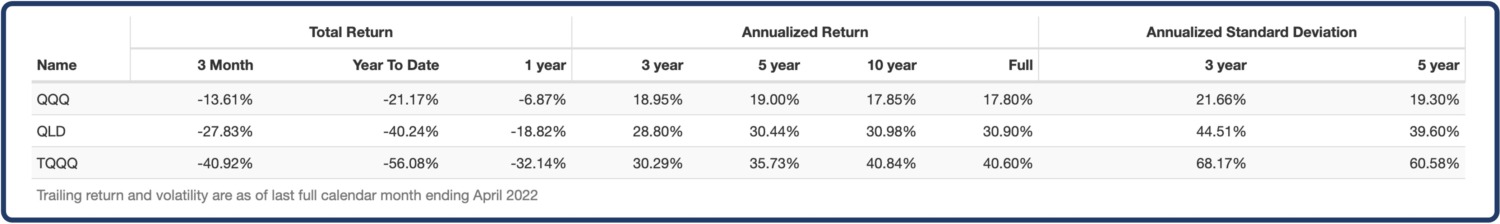

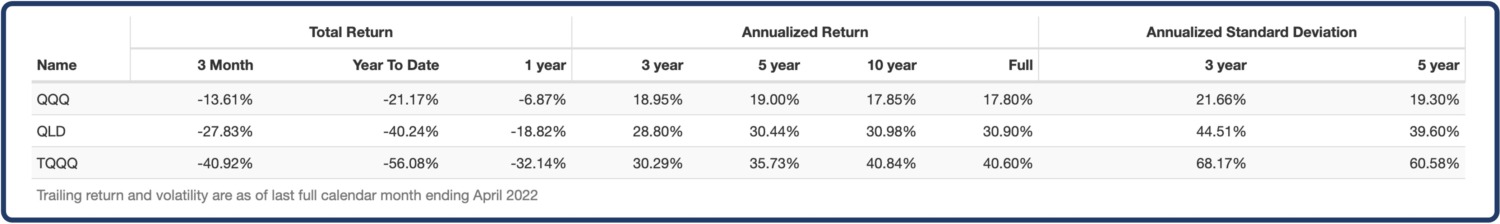

この期間における直近3年、5年、10年、全期間での年間平均利回りは以下の通りです。

10年間の平均利回りは、

QQQ=17.85%

QLD=30.98%

TQQQ=40.84%

S&P500よりもさらにNASDAQ100の方が、2022年までの10年間は高い利回りだったことが分かります。

また、シャープレシオ、ソルティノレシオは以下の通りです。

こちらもチャートのトップを独走するのはレバレッジ3倍のTQQQです。

そしてそれに次ぐのがレバレッジ2倍のQLD、日本ではレバナスに相当するようなETFです。

そしてシャープレシオやソルティノレシオについてもS&P500と同様にレバレッジが高い方が低くなっています。

とにかくリスク許容度が低い人はレバレッジは避けるべき、というのが数字からも分かりますね。

まとめ

利回りの計算方法と、実際の米国株インデックスの成績を紹介しました。

計算は割と簡単に出来ますが、投資初心者は特に実際の数字のイメージが付きにくい方も少なく無いようなので、ぜひこれを機に投資を始めるきっかけにして頂ければと思います。

投資の始め方については以下の記事を参考にして頂ければ、これまた簡単に出来ますので是非すぐに行動に移しましょう。

コメント