VTIの積立シミュレーション

FIREするには何年かかる?

どれだけ増えるの?

米国株への長期積立が資産形成に有用であり、S&P500やNASDAQ100といったインデックスに連動する金融商品を利用する方が増えてきています。

中でも非常に多くの銘柄で構成されるETF『VTI』は、これ1本で投資が完結するとまで言われるほど分散が効いており、VTIを運用源とする投資信託も登場しています。

この記事では、以下のような方に向けて、VTIの長期積立投資で資産がどのように推移していくのかを詳しく解説します。

- VTIを使って積立投資を続けている方

- これから始めてみようかと思っている方

- VTIでどのように資産が成長するのか知りたい方

景気が上向いて株価がグングン上がっている時は期待感も膨らみますが、下落局面が続くと資産が成長しないどころか目減りが気になり、投資の継続に自信が持てなくなりますよね。

株価の収益がプラスで収束してくるには15年程度以上の期間が必要ですので、長期的な視点で資産形成をイメージ出来るようにVTI設定からの20年間で分析してみました。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

VTIとは:基本情報のおさらい

正式名称は『Vanguard Total Stock Market Index Fund ETF』で、世界3大運用会社の一つに挙げられるバンガード社が運用するETFです(因みにあと2社はブラックロックとステート・ストリート)。

3,800社を超える銘柄に分散されており、GAFAMはもちろんのこと、この商品一つで様々な業種に広く投資が可能です。

ETFとは上場投資信託のことです、詳しくは以下の記事を参照して下さい。

VTIは2001年6月に設定されて以来世界中で人気を集め、日本でも遅れて認知されてきました。

その運用成績は長期的に右肩上がりで、20年間のチャートは以下の通りです。

価額の推移はS&P500とほとんど同じですが、より分散した投資を行いたいという方に向いていると言えます。

VTIの長期積立成績

早速、VTIを積み立てた時の資産がどのように増えていくのかを見てみましょう。

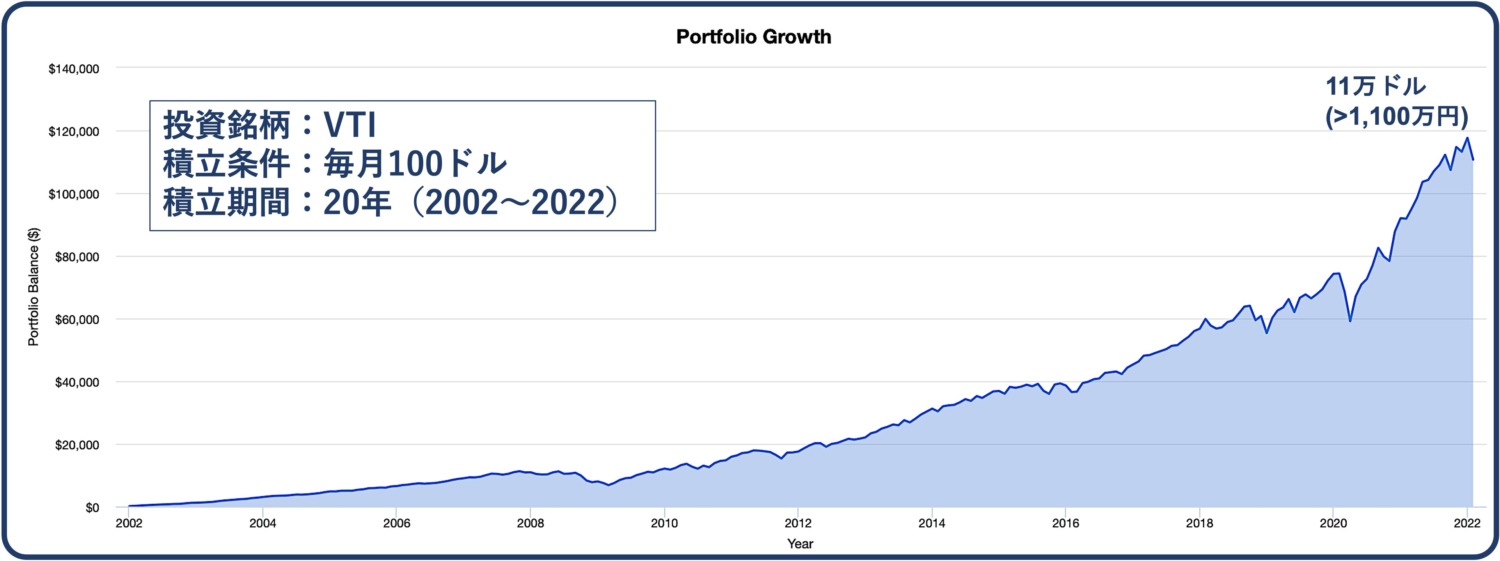

先ずは毎月1万円(以下のデータでは100ドル)を20年間積み立て続けた場合です。

20年間の積立ですので元本はざっと240万円(1万円x12ヶ月x20年)です。

その結果、資産は1,100万円にまで成長しました(2002年〜2022年の実績値)。

ただ、FIREするためには1,100万円ではまだまだ不足と感じるのではないでしょうか。

実際に1,100万円では生活費を取り崩しただけであっという間に底をついてしまいます。

この金額を大きくしようと思えば、インデックスへの積立投資をする限りにおいては以下の3択です。

- 投資期間を延ばす

- 毎月の積み立て金額を増やす

- もっと値上がりの大きなインデックスに投資する

VTIの運用期間は今後どんどん延びるので(償還期限はありません)、ここではまず『毎月の積み立て金額を増やす』ことでFIRE可能な資産を形成することを試してみたいと思います。

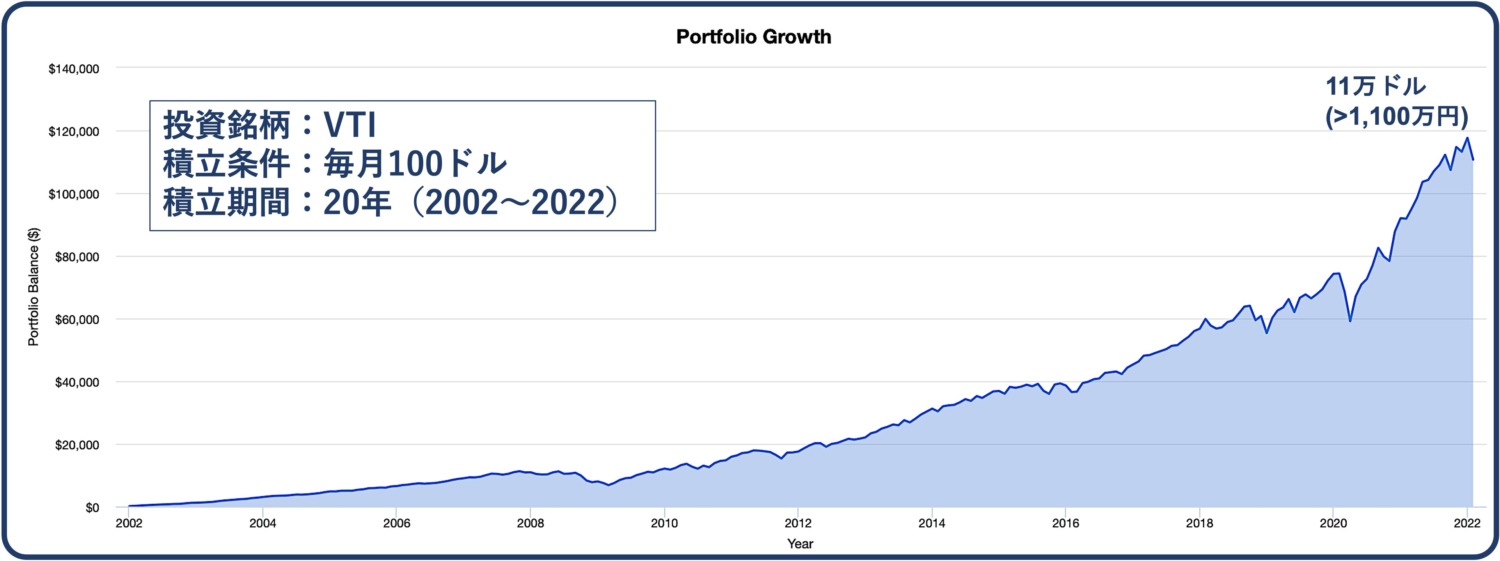

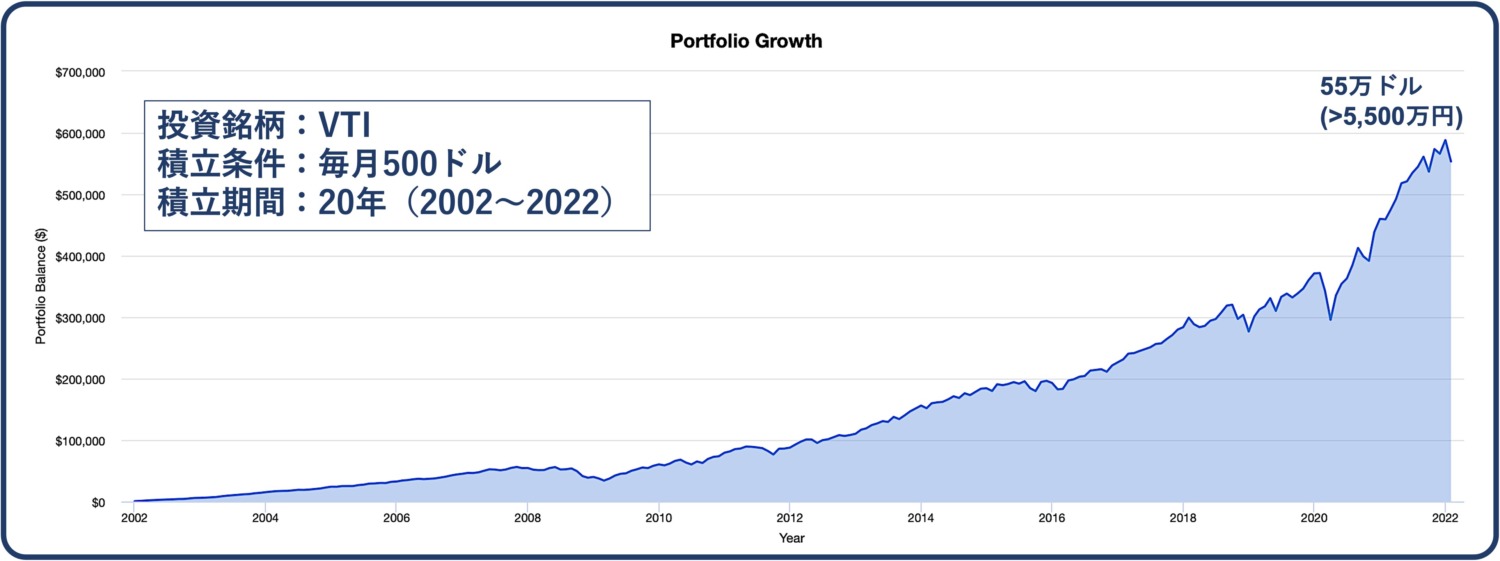

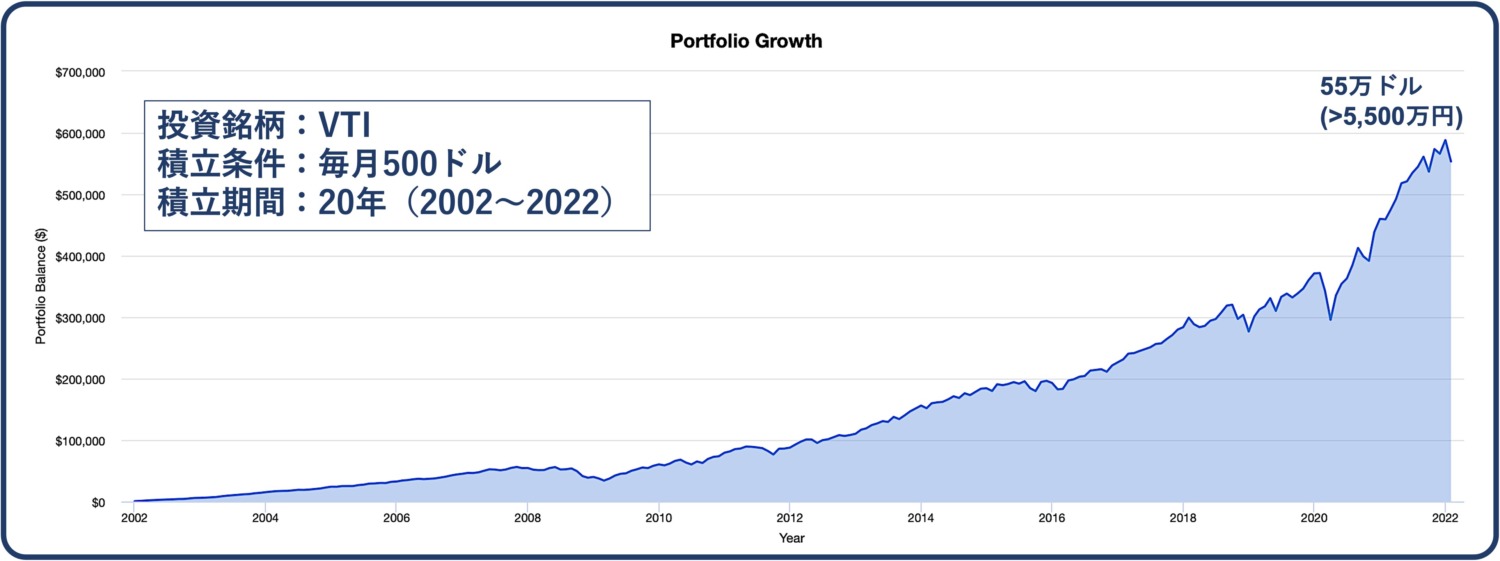

毎月の積み立て金額を1万円→5万円(以下のデータでは500ドル)に増やすと、単純に資産の総額も5倍になります。

毎月5万円を積み立てるのはなかなかの負担になると思いますし、生活防衛費として貯金も増やすことを考えると、実行出来る方はそれほど多くないかも知れません。

しかし副業も解禁され、積極的に資産運用したいと考える方も増えてきたことから、許容可能な金額として5万円を選択しました。

その場合、20年間の積立で元本480万円、資産総額およそ5,500万円となります。

一般に、トリニティスタディの結果から『4%ルール』(毎年、総資産の4%分を取り崩せば資産は無くならない)という言葉が知られるようになり、年間400万円を確保するには1億円の資産が欲しいということが言われます。

これは資産が年間利回り4%で成長していくので、その成長分で生活すれば理論上は資産が減らないという考え方でもありますし、実際の検証結果からも確からしいことが分かっています。

それに対して5,500万円ではまだまだ足りないのでは?と思うかも知れません。

次はこの5,500万円を元に、具体的な取り崩しの様子を検証してみます。

積み立てたVTIの取り崩しシミュレーション

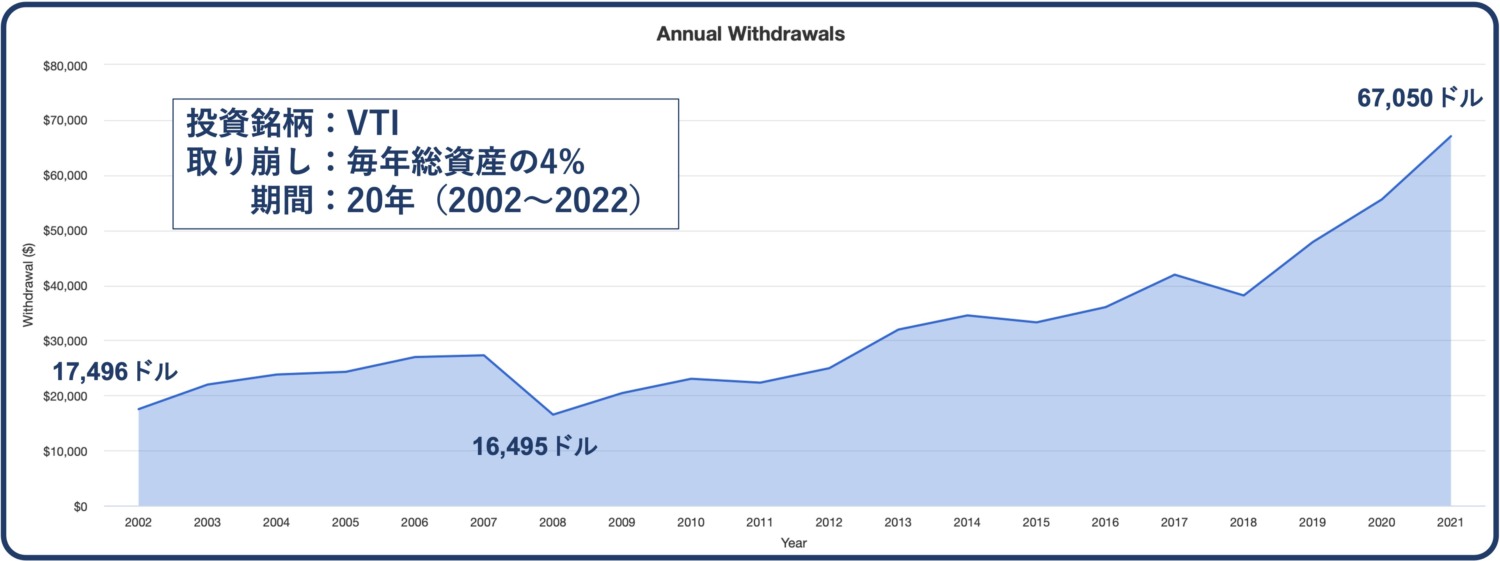

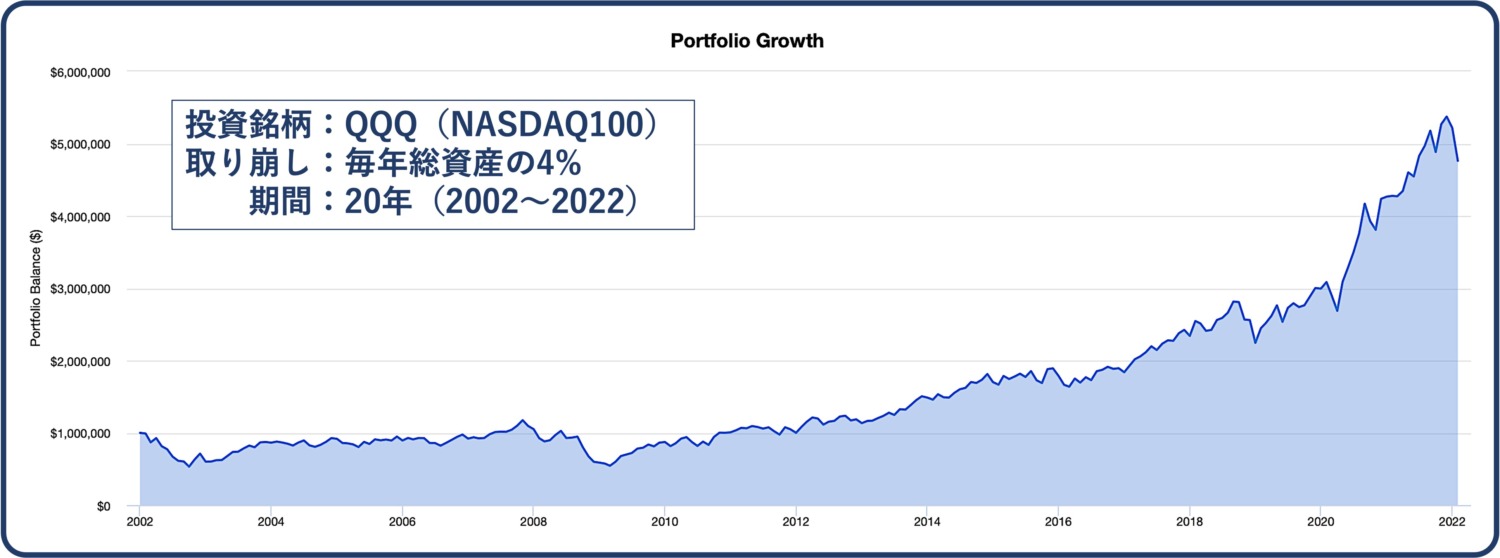

先ずは年間4%の取り崩しを継続した場合に、資産総額がどのように推移するのかを見てみましょう。

積立の検証で用いたのと同じ期間(2002年から2022年)のデータを使って確認します。

結果は以下の通りです。

イメージ通りだったでしょうか。

毎年4%の取り崩しを行っていてもなお、資産は右肩上がりで増えていくのが分かります。

5,500万円からスタートした資産は、4%ずつ取り崩した20年後には1億5,000万円にまで膨れ上がりました。

念のため補足しておきますが、この20年間はITバブル崩壊の余波が残る序盤の2年間に加え、リーマンショックやコロナショックも含む『決して好景気だけが続いた相場ではない』状況です。

それでも取り崩しながらも資産が増えるというのは米国株の強さを示しているように感じます。

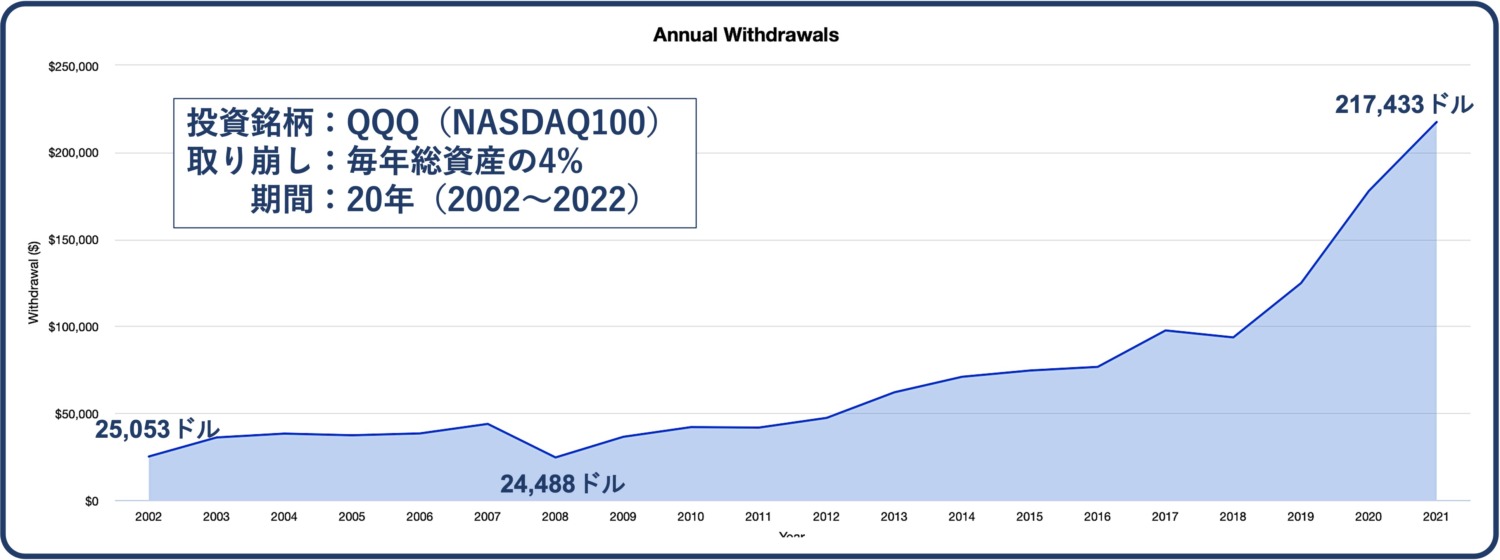

ただ一方で、5,500万円から取り崩し始めて、年間いくらが手に入るのでしょうか?

毎年の取り崩し金額を確認してみましょう。

少し少ないという印象でしょうか。

取り崩しタイミングを年末に設定しているため、下落局面でスタートした2002年は4%を取り崩しても200万円に届きません。

やはり資産が5,500万円ではFIREは難しいのでしょうか。

リーマンショック時には年間180万円程度しか取り崩せない計算ですので、これだけで生活費を完全に賄うのは難しそうです。

2013年以降は安定して300万円以上の取り崩しが可能で、2021年には取り崩し額は700万円にも登ります。

ここまでの期間、もう少し取り崩しが出来ないものでしょうか。

それを可能にするのは、暴落局面では取り崩しをせずに、上昇局面になったら取り崩すというスタイルを取ることです。

もちろん、そう都合よく株価が動いてくれることはありませんので、長期的に低迷することも考えられます。

そのような場合には4%ルールを遵守し、サイドFIREのような形を取らざるを得ないでしょう。

しかし2011年以降の10年間のように好調な時期(資産が毎年増えている時期)については、4%を超える取り崩しも可能になるはずです。

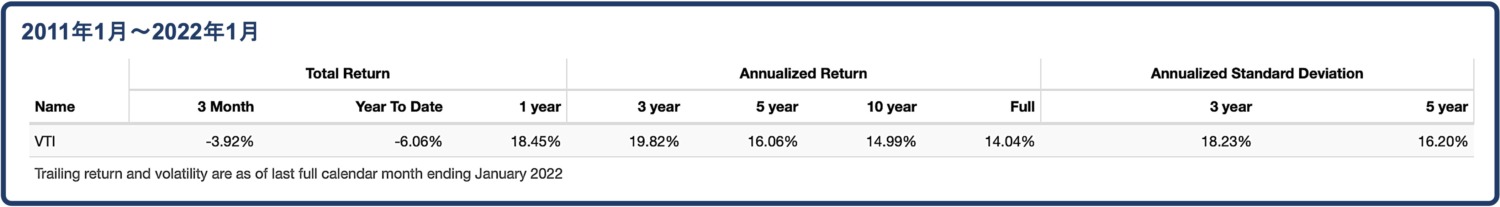

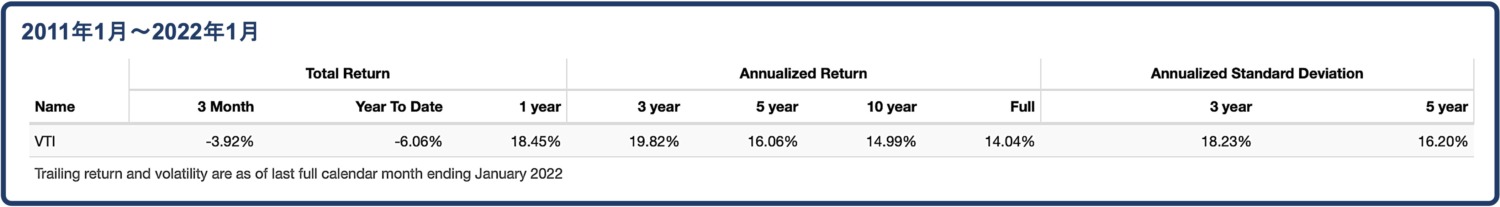

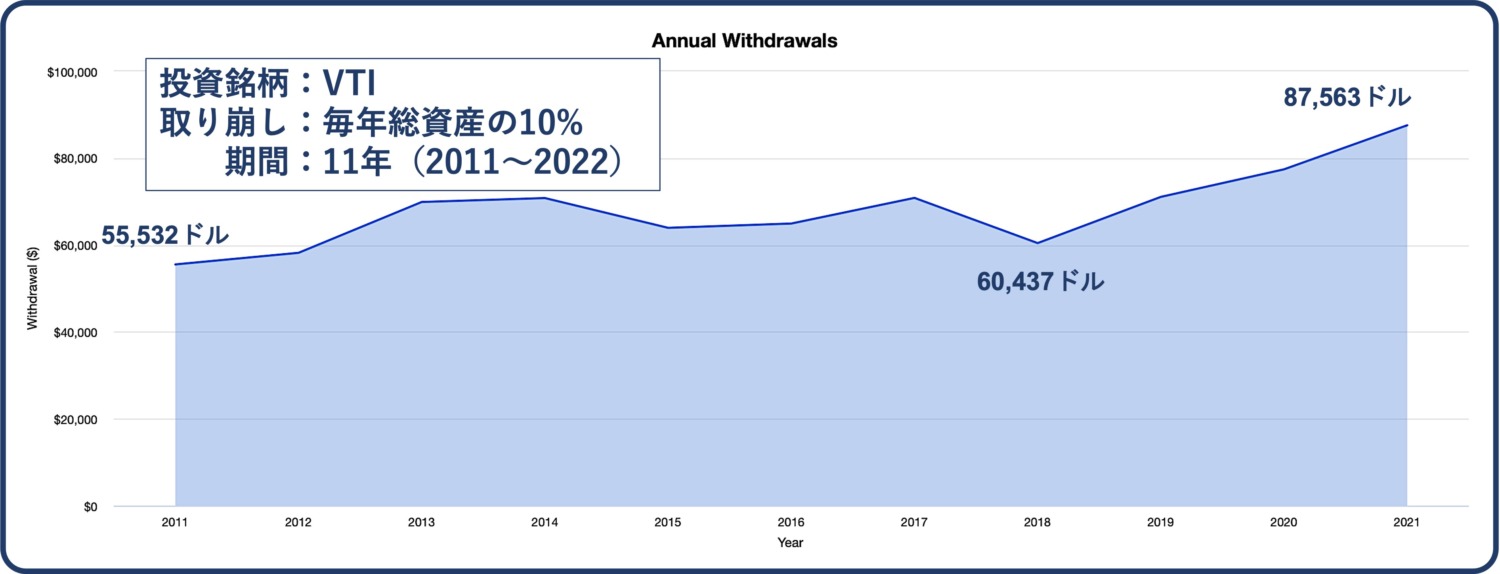

例えばVTIの2011年以降の成績は以下の通りでした。

年間利回りの平均は14.04%と、4%を大きく上回っています。

だからこそ4%を取り崩し続けても資産総額が増えているわけです。

であれば、資産が減らない程度にもう少し多く取り崩しが出来るのではないでしょうか。

そこで、年間4%と言わず、10%取り崩してみることにしましょう。

毎年平均して14%の成長をしているのですから、コロナショックの2020年以外は安心して10%を取り崩すことが出来たと思います。

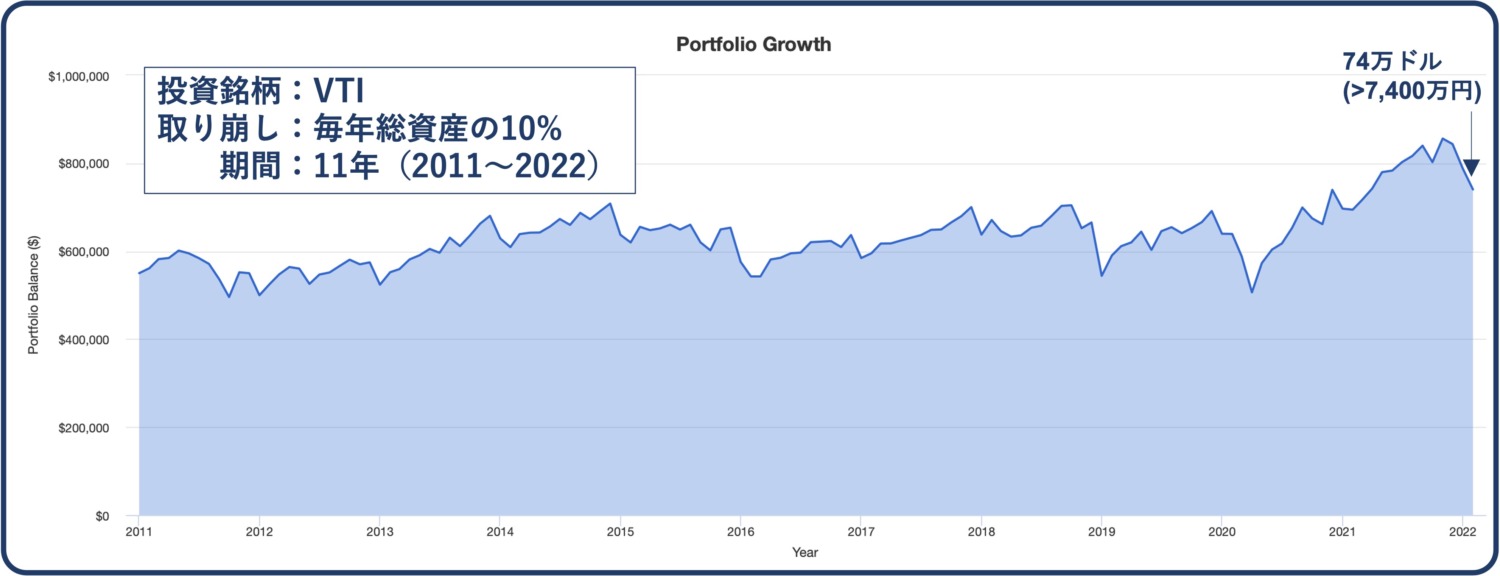

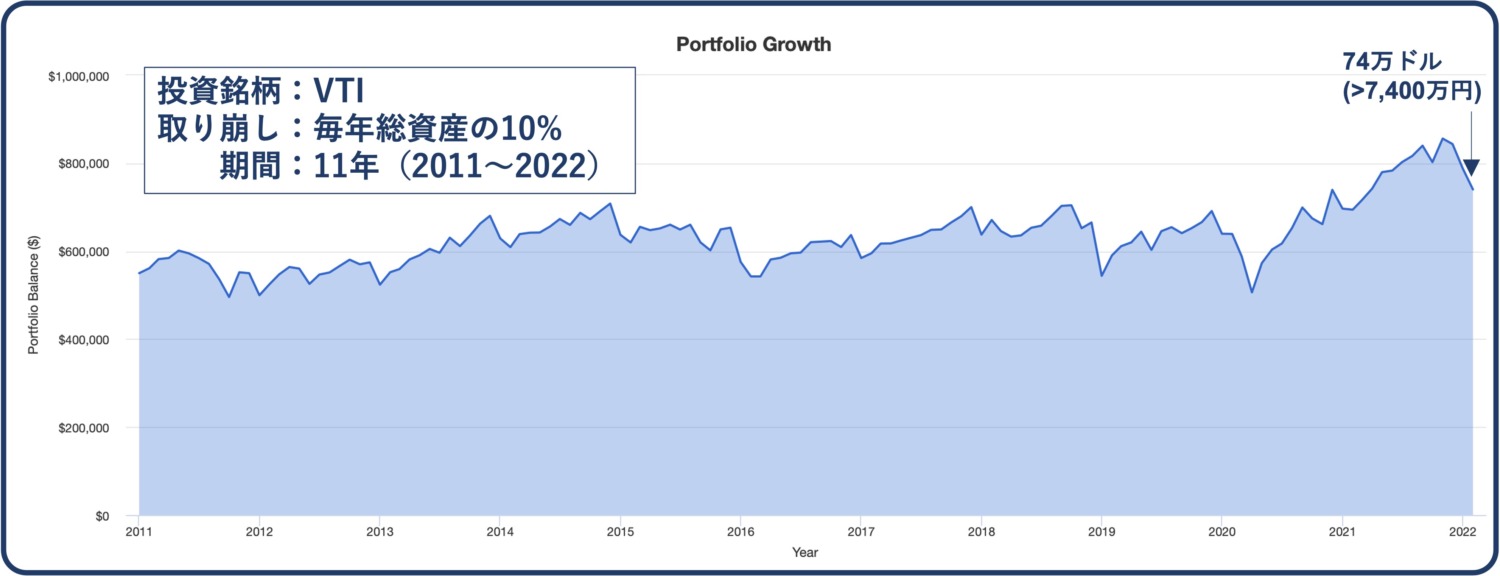

その場合の資産総額の推移は以下の通りです。

資産は大きな変動をせず、微増傾向を維持しています。

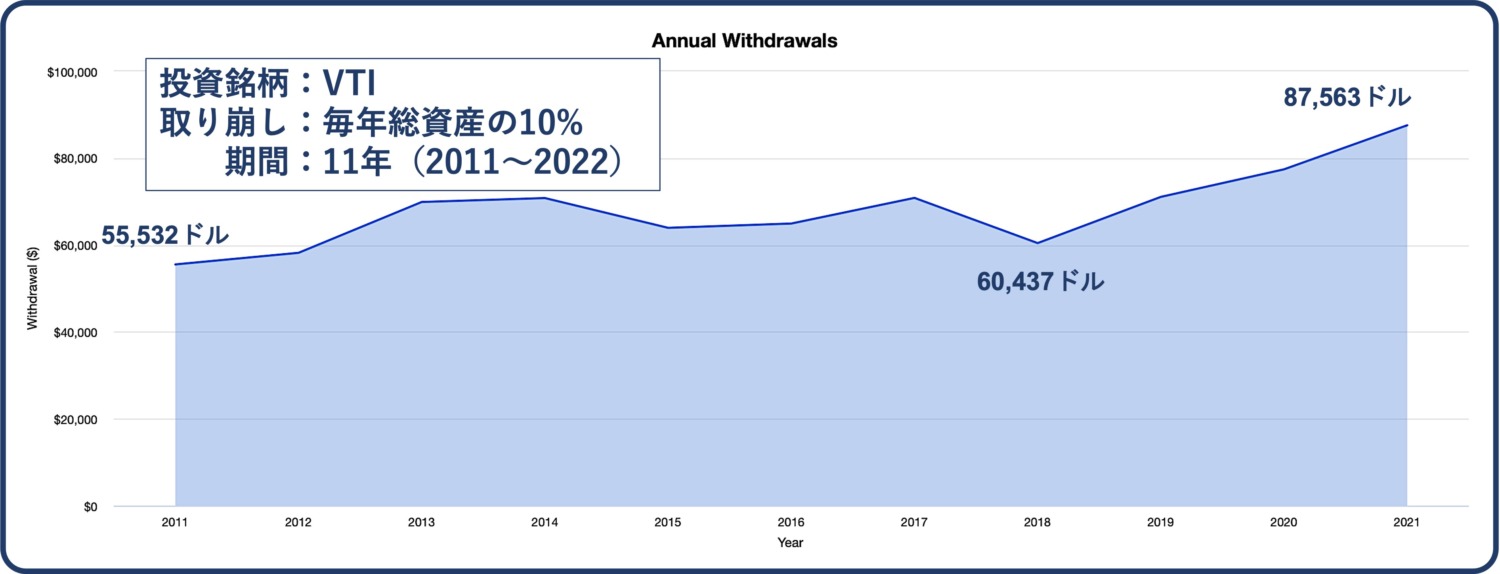

この時、毎年いくらを取り崩せていたかは以下の通りです。

最も取り崩し金額の少なかった2011年でも600万円近くを取り崩すことが出来、2021年には900万円を超えてきました。

このように、株価の推移によって取り崩せる金額が変わってきますので、運用成績に応じて取り崩しペースを変えていくのは良い手法だと思います。

ただ、いちいち景気動向に合わせて取り崩し設定を変更するのが面倒だという方は、とりあえず4%に設定しておいて、余裕のある時に追加で取り崩すというスタイルが合っているかも知れません。

結局VTIでFIRE出来るの?

景気動向次第では他の収入源や貯金の取り崩しと組み合わせる必要が出てくる可能性が高いと考えられます。

ただし、積立期間をより長く取ることでその問題は解決が可能となる可能性も高いです。

一方で、先ほど触れたように『もっと値上がりの大きいインデックス』を利用することで、同じ積立期間であってもFIREすることが可能になります。

最後にその一例を紹介します。

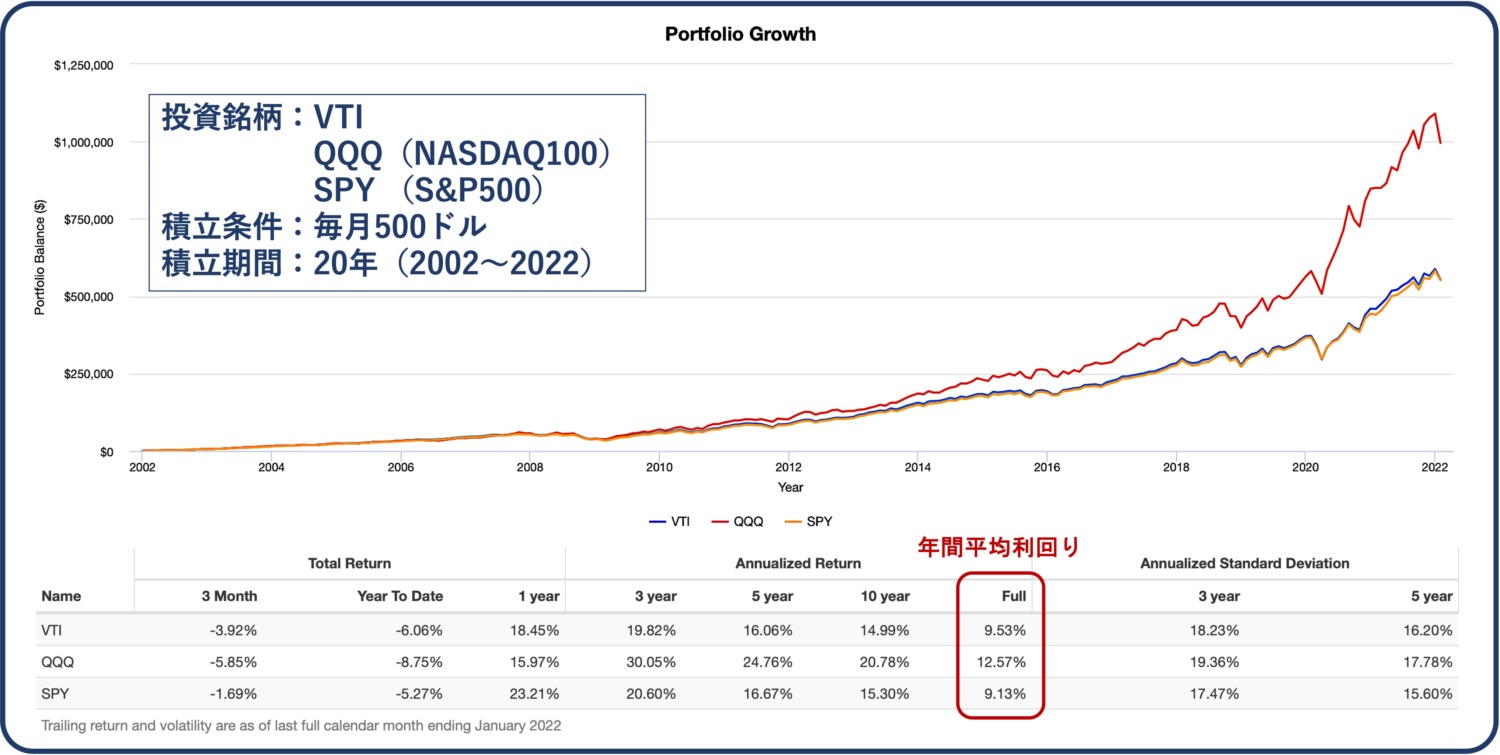

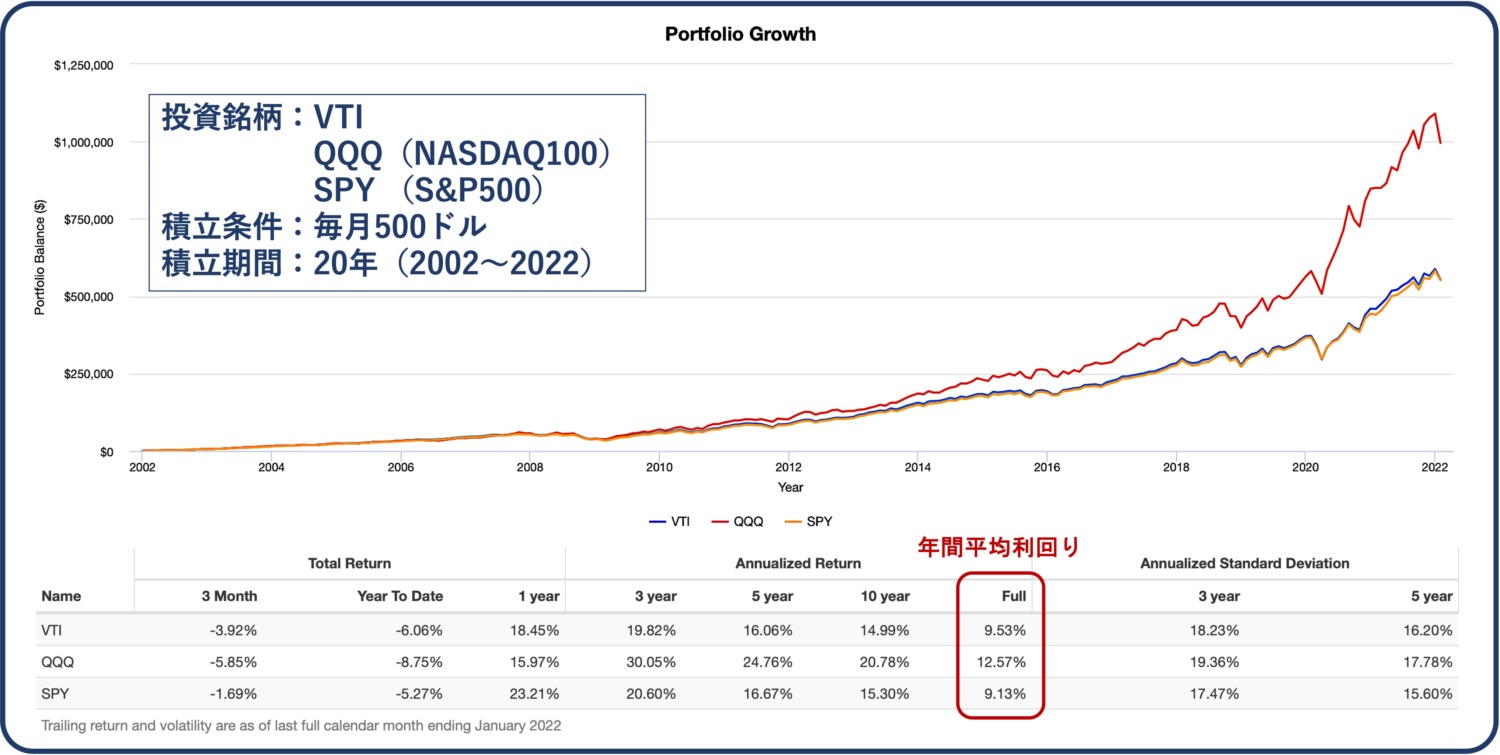

先ほどまで見てきた2002年から2022年の期間に、VTIではなくS&P500やNASDAQ100に積み立てていた場合を確認してみます。

米国株式インデックスの中でも、2010年代は特にNASDAQ100が頭一つ抜けているということは良く耳にされると思います。

実際に比べてみると一目瞭然ですね。

年間の利回り平均は、20年間でQQQ(ナスダック100連動ETF)が断トツの12.57%でした。

VTIとSPY(S&P500連動ETF)は9.53%と9.13%でほぼ同等です。

VOOではなくSPYを比較対象とした理由は、ただ単にSPYの方が運用期間が長く、VOOが2002年時点で存在していなかったからです。

QQQは、この20年間で毎月5万円ずつ積み立てていたら1億円になっていたことが分かります。

これであれば、20年の積み立てでFIREの水準に達したと言えるかも知れません。

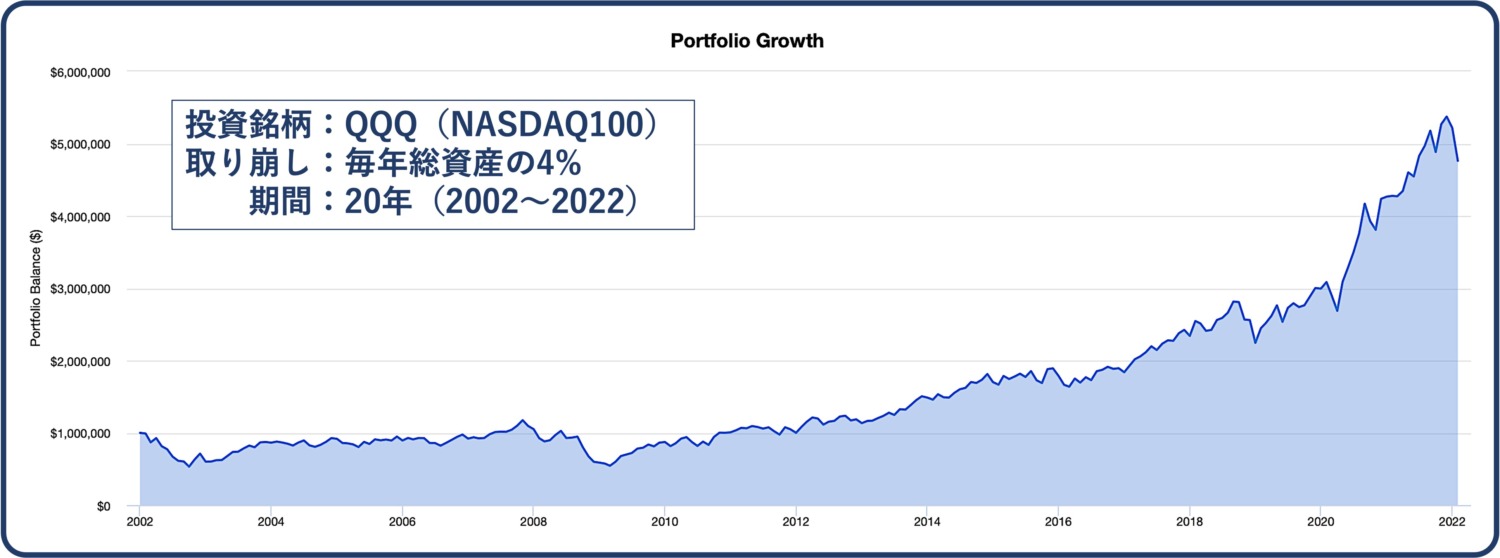

因みに1億円のQQQから毎年4%の取り崩しを行うと、資産総額は以下のように推移します。

そしてその時に各年に取り崩された金額は以下の通りです。

最低でも250万円以上は確保され、2021年には年間2,000万円を超えました。

VTIでさえ2011年以降は10%の取り崩しに耐えますので、QQQならばさらに取り崩し可能額は増えます。

どのタイミングでどのインデックスが大きく伸びるかを予想するのは困難ですが、ITバブル崩壊のようなイベントが再来する可能性が低いと見れば、NASDAQ100に投資するのは悪い選択肢では無いように思います。

このNASDAQ100にレバレッジを掛ければさらに圧倒的な資産形成が可能になりますので、ポートフォリオの一部に加えてみると面白いかも知れません。

興味が沸いたら、この記事で解説したような詳細な検証をレバレッジ2倍の商品で行なった以下の記事も読んでみて下さい。

資産形成の参考にして頂ければと思います。

コメント