レバナス設定直後に暴落!?

偶然?必然?

レバレッジ投資信託やレバレッジETFは、多くの商品が長期的に見ると元のインデックスよりも大きな値上がりを見せています。

中でも話題になり易いのがレバナスで、特にiFreeレバレッジNASDAQ100(大和レバナスと呼ばれている投資信託)です。

しかし一度下落が始まると、当然レバレッジが掛かっている分大きな暴落となり、ハイリスク商品であることをまざまざと見せつけられます。

Y-bow

Y-bow皆んなそんな事は分かっているはずなのですが、勢いよく上昇している時には麻痺してしまうものです。

そんな人間の習性を巧みに利用し、射幸心・購買意欲を刺激する商品を売り出すのがファンドの仕事です。

この記事では、レバレッジ商品が設定される時の市場動向と設定直後に襲って来る下落局面に共通点があることを紹介します。

もちろん全てに当てはまるわけではありません。

意図は、2021年11月に設定されたレバナス(楽天レバナス)を契機に投資を始めて含み損を抱えた投資初心者を応援したいというものです。

長期に渡って投資を続けることの大切さを改めて意識して頂ければと思います。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

レバレッジETF設定後には下落する

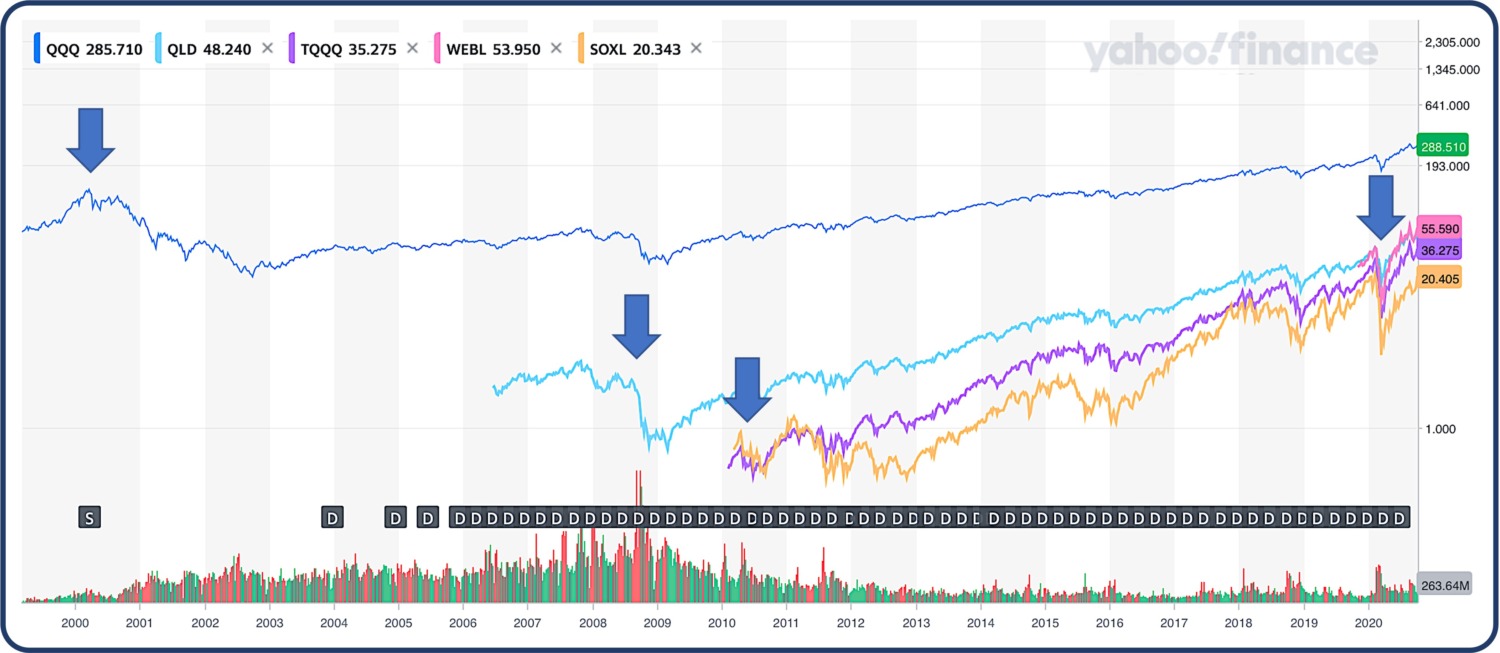

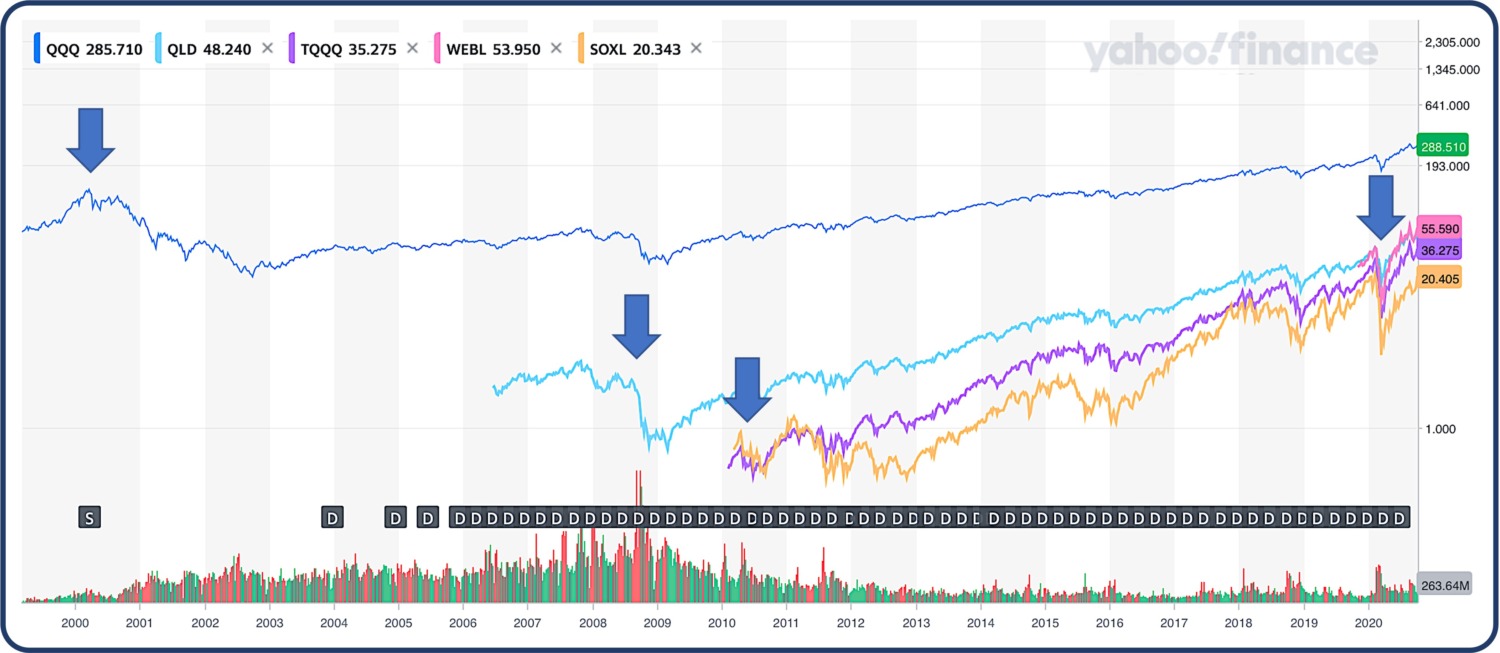

先ず代表的な米国ETFで見てみます。

基準にするのはQQQ(レバレッジ無しのNASDAQ100連動ETF)です。

取り上げるのは以下の4つのレバレッジETFです。

- QLD(レバレッジ2倍NASDAQ100≒レバナス)

- TQQQ(レバレッジ3倍NASDAQ100)

- SOXL(レバレッジ3倍半導体)

- WEBL(レバレッジ3倍通信)

これらのチャートを対数表示で重ねてみると以下のようになります。

設定来はじめて訪れた下落が始まるポイントに矢印を付けています。

レバレッジETFはもちろんですが、QQQもITバブルの最中に設定され、直後にそのバブルの崩壊という憂き目にあっていることが分かります。

- QLDは順調に上がっていた中で設定され、2年後にはリーマンショックです。

- TQQQとSOXLは設定直後にギリシャ債務危機に端を発するフラッシュクラッシュを経験。

- WEBLも軽快な上昇基調の中で設定されるも、直後にコロナショックに見舞われました。

これらの暴落は予想出来ないものばかりですから、『次の暴落の前に売り出そう』という意図で設定を急がれたようなものではないはずです。

にも関わらず、なぜこれほど『運の無い有様』になってしまったのでしょうか。

米国株式市場に上場しているETFに限った話なのかを確認するためにも、日本の投資信託の例も見てみることにしましょう。

レバレッジ投資信託設定後の下落

先ずは、連動するのはNASDAQ100ですが日本のファンドが運用する代表的なレバレッジ投資信託を取り上げます。

- iFreeレバレッジNASDAQ100(大和レバナス)

- 楽天レバレッジNASDAQ-100(楽天レバナス)

この二つは、レバレッジ投資信託の中では知名度が高い部類に入ると思います。

中身はほとんど同じですが、大和レバナスと楽天レバナスの違いはこちらの記事で説明していますので参考にされて下さい。

早速チャートを見てみましょう。

NASDAQの値動きが分かるように、基準としてレバレッジ無しの商品を合わせて表示しています。

先ほどと同様に、設定後に始めて訪れた暴落開始時期に矢印を付けています。

と言っても両者とも、順調に上昇してきたピーク付近で販売開始されています。

やはり上昇の機運が高まっている最中の売り出しは人気に火が付きやすく、入念に準備を進めてきて発売の好機と考えられた時期ということなのでしょう。

しかし、いずれも売り出し直後に大きな値下がりを経験しています。

- 大和レバナスは設定直後の2018年末に米中摩擦の懸念や景気先行きの不透明感が強まり、米国トランプ政権に揺らぎが見えたことなど多くの要因が(偶然か必然か)重なり合い、大きな下落に見舞われました。

- 楽天レバナスは設定直後の2021年末からウクライナへのロシア軍侵攻が開始され、世界的に波紋を広げました。

コロナショックからの立ち直りが勢いを取り戻して久しい時期だっただけに、楽天レバナス登場を機にレバレッジ投資を始めた投資初心者には心理的なショックも大きかったことでしょう。

では、米国株に連動する投資信託ではなく、例えば日本株に連動するレバレッジ投資信託ではどうでしょうか。

次は日本株を対象としたケースを見てみます。

日本株レバレッジ投資信託も設定後に下落

日本株には4.3倍ものレバレッジをかけた商品が存在します。

- 楽天日本株4.3倍ブル

設定直前からチャイナショックで不安定な相場が続いていましたが、落ち着きを取り戻したように見えたタイミングで売り出されました。

設定前からの値動き(インデックスファンド225)と重ねてみると、チャートは以下の通りです。

これも同様に、設定から始めて訪れた下落局面に矢印を付けています。

設定直後は上がりましたが、間も無く暴落に見舞われます。

- 2016年初頭より中国経済の減速懸念が騒がれ、同1月末には日銀がマイナス金利を導入するなど、散々な有様です。

この楽天日本株4.3倍ブルも、あっという間に設定開始時点の半分以下まで急降下しました。

設定直後の暴落がつきもの

米国ETF、米国株連動投資信託、日本株連動投資信託をそれぞれ見てきましたが、いずれも設定直後に暴落に見舞われています。

あまりの運の無さに驚愕です。

が、それは見方によっては必然とも言えます。

そもそも株価というものは上下しながら長期的には上がっていくもので、一時的な下落は必ず発生します。

下落幅がどの程度かはその時々によって異なりますが、○○ショックだとか先行き懸念などというものは、言うなれば日常茶飯事な訳です。

レバレッジ商品は下落にも倍率がかかりますから、小さな下落も大きな暴落のように見える場合もあるでしょう。

SP500に4倍のレバレッジをかけた投資信託などは、設定の翌週にロシア軍のウクライナ侵攻が始まるという(一般的には)予想外の情勢変化に飲み込まれ、これまた暴落を経験しました。

暴落に見舞われることそれ自体は、致し方無いと割り切る以外にありません。

その時に注意すべきポイントは、以下の2点に集約されます。

- レバレッジ倍率が高過ぎないか?

- 長期目線で考えられるか?

レバレッジの倍率については、個人のリスク許容度にもよりますので『何倍が最適なのか』を断定することは困難です。

ただ、経験的にも数学的にも2倍程度が合理的ではないかと個人的には考えています。

リスクを負ってチャレンジする枠としても、高くて3倍までかなというのが私の感覚です。

そして何より、長期的に上昇が期待されるインデックスにレバレッジを適用し、それを長期的に積み立てていくことがとても重要です。

5年や10年ではなく、少なくとも15年以上(出来れば20年以上)のスパンで見ておきたいものです。

それだけの時間軸でものを見ることが出来ない、あるいは待てないようであれば、レバレッジ投資は行わない方が良いかもしれません。

ダメとは言いませんが、その間に含み損を抱えても納得の上で投資を続ける覚悟は必要です。

終わりに:下落の先にこそ恩恵が待っている

結論として、確かに設定直後に暴落に見舞われるのは運が悪いかもしれませんし、決して好ましいことではありません。

しかしそれはある意味必然であり、暴落は常に起こるものです。

大事なのは、暴落が起こったとしても結局上がることが期待出来るのかどうか、です。

上がるのであれば、設定直後の暴落はむしろ歓迎されるべきものであり、単に安く買うことが出来るチャンスでしかありません。

そう考えた場合に、2022年現在でもなお期待出来るのは米国株であり、レバナスを筆頭に米国株式市場にレバレッジを掛けた商品の中には期待が持てるものが存在しているということになります。

日本株や、米国株であっても一部の商品は長期的な値上がりが期待出来ないものもありますので、買わない方が良いとは言いませんがしっかり商品特性を理解した上で手を出すようにしましょう。

コメント