バフェット指数で投資はアリ?

あてにならない?

ウォーレン・バフェット氏の名を冠した指数ですが、算出根拠自体は極めて単純なものです。

株式市場の時価総額が、その国のGDPに対してどの程度の割合かを指します。

この後で分かり易く説明します。

GDPは言わずと知れた国内総生産のことで、1年間でその国で新たに生まれた付加価値の総計です。

時価総額は上場企業の全ての価値の総計です。

そのバランスの変化を捉えて、相対的に割安なのか割高なのかを判断することをウォーレン・バフェット氏が重要視しているとされたことからこう呼ばれます。

この記事では、過去の主なインデックスの値動きとバフェット指数とがどのように動いて来たのかを振り返り、実際に参考にするべき指標なのかを考察します。

Y-bow

Y-bowそもそもバフェット氏自身が既に参考にしていそうにありません。。。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

バフェット指数とは

冒頭で触れた通り、以下の式で算出される指数です。

バフェット指数=(株式時価総額 ÷ GDP)× 100 (%)

この指数が100を上回ると割高、下回ると割安とされます。

米国の場合、株式時価総額はS&P500やNASDAQ100、ダウ工業平均30種などではなくWilshire5000のような全米を広くカバーするようなインデックスが用いられることがほとんどです。

アメリカ合衆国を代表する株価指数の一つ。ニューヨーク証券取引所、NYSEアメリカン、NASDAQで取引され、アメリカ合衆国に本店を置く全企業の株式を対象としており、米国株式市場を最も広範にカバーする時価総額加重平均型株価指数である

Wikipedia『ウィルシャー5000』より

馴染みのあるETFの中だとVTIが一番近いかもしれません。

ただ、その値動きはS&P500にも近いものになりますので、イメージとしてはS&P500でもそう遠くは無いでしょう。

バフェット指数は、2021年には200を超えるまでに上昇しました。

100を基準とするのであれば、相当な割高ということになります。

バフェット指数とS&P500、GDPの過去の推移

実際に過去にどのように推移して来たのかを確認してみましょう。

これら3つの指標を同時に確認するには『gurufocus』が便利です。

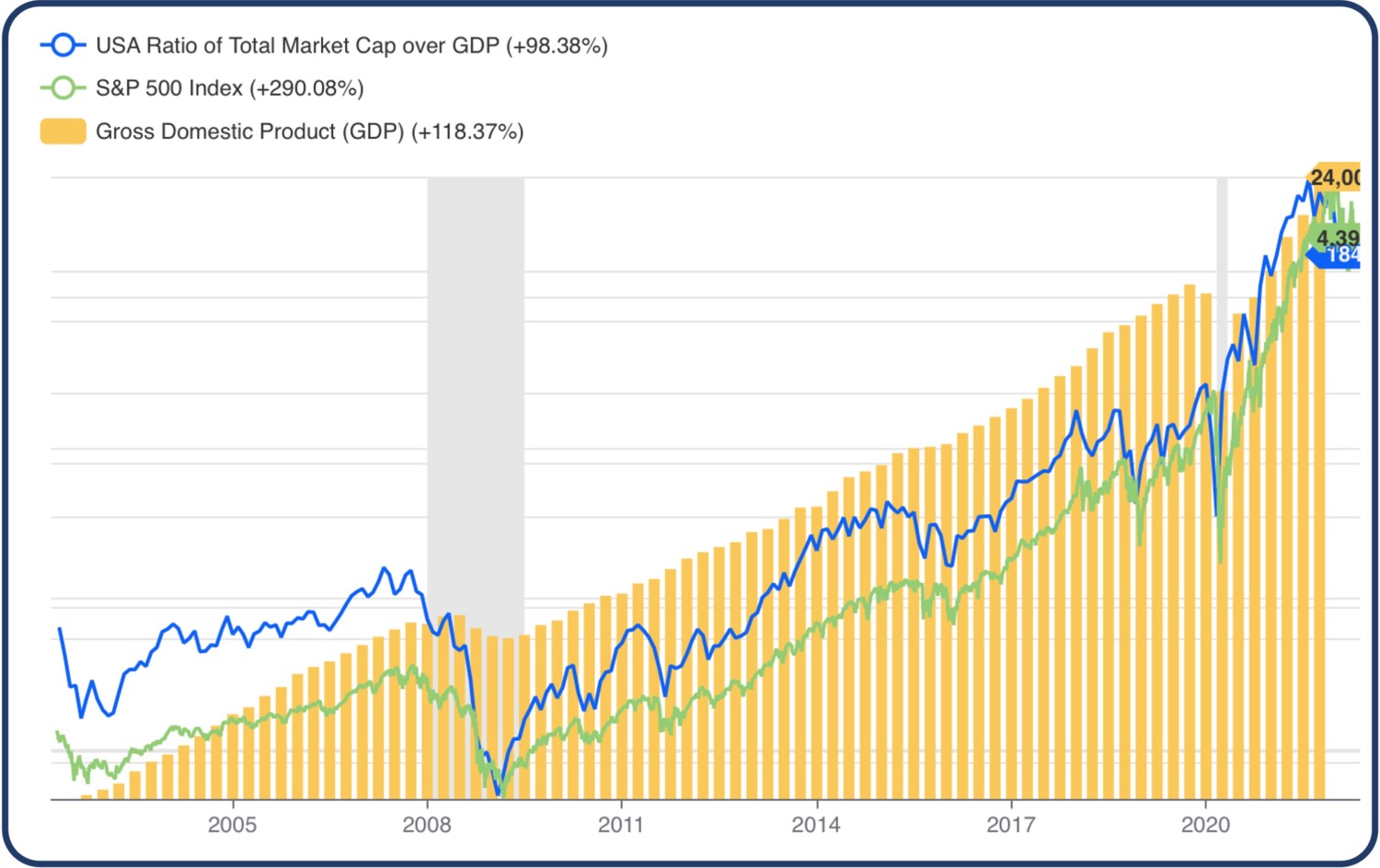

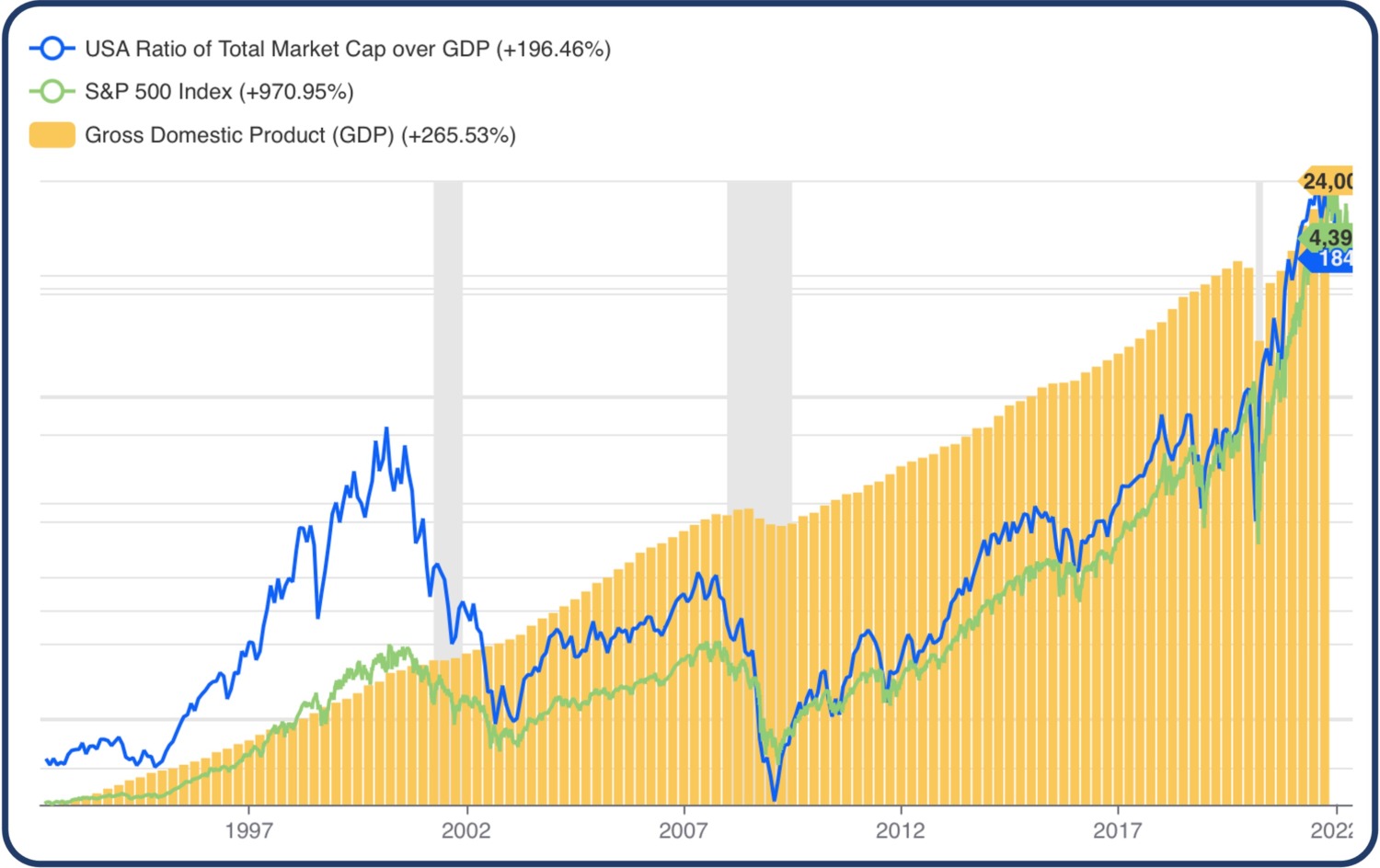

過去20年間の推移

過去20年間のバフェット指数、S&P500、GDPの推移は以下の通りです。

いずれの指標とも基本的には右肩上がりになっていて、グレーで示したリーマンショックとコロナショックではそれぞれ大きく下げているのが確認出来ます。

この20年間の間にGDPが118%上昇したのに対し、S&P500は290%上昇しました。

GDP(バフェット指数の分母)よりも時価総額(バフェット指数の分子)の方が大きく上昇したため、バフェット指数も上昇し、その上昇幅は98%となっています。

バフェット指数はリーマンショック明けの2013年3月には100を突破し、以降2022年現在まで100を切ったことがありません。

コロナショックで株式市場が一時的に大暴落を来たした時でさえ、バフェット指数は120までしか下がりませんでした。

リーマンショックの底では50近くまで下げたことと比べると、いわゆる“バブル崩壊”ではないコロナショックではそこまで下げなかったと言えるのかもしれません。

ではもっと遡って、ITバブルの崩壊ではどうだったでしょうか。

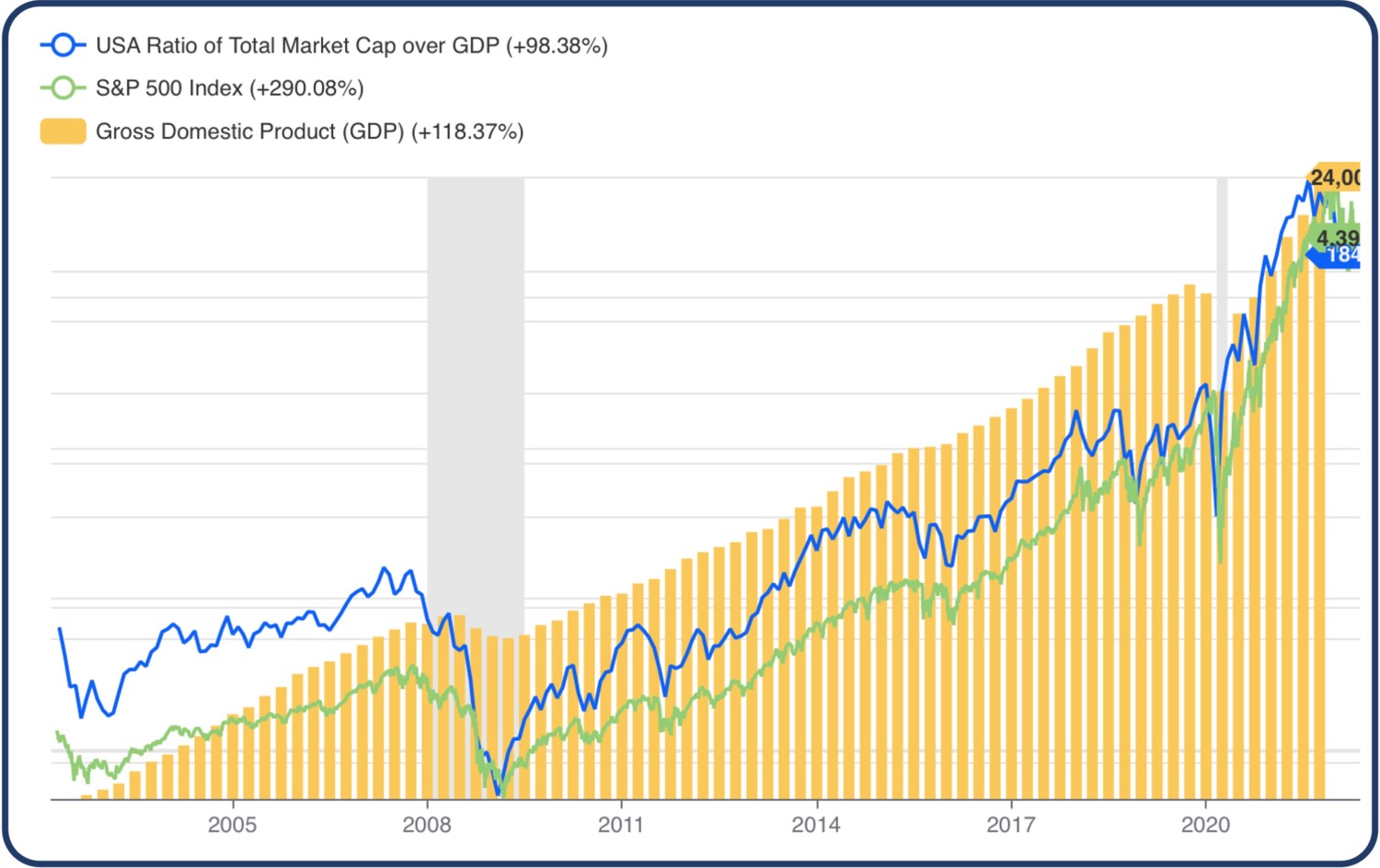

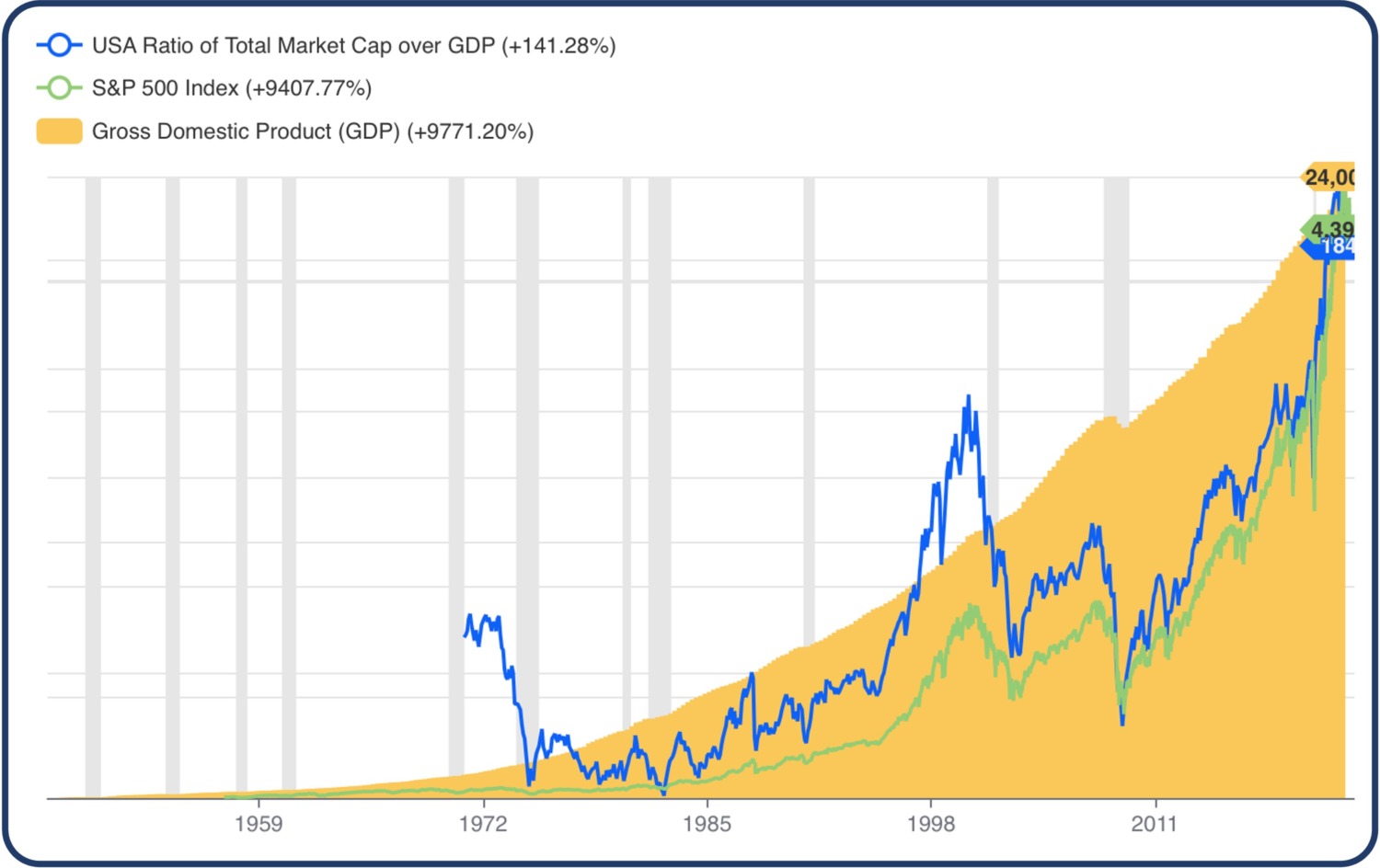

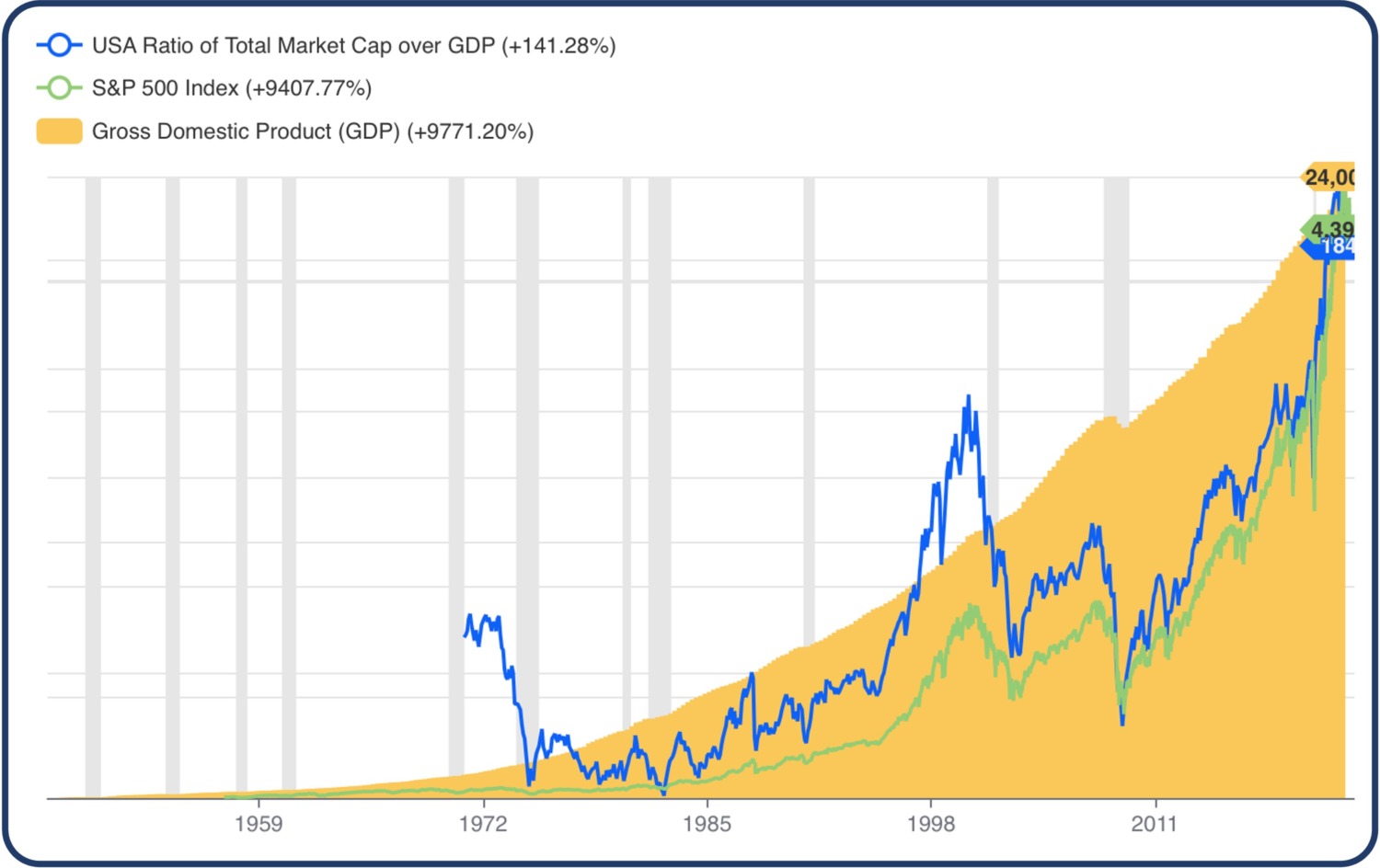

過去30年間の推移

過去30年間のバフェット指数、S&P500、GDPの推移は以下の通りです。

2002年9月にはおよそ70にまで下げましたが、すぐにITバブル前の水準に戻したような印象で、リーマンショックの前には再び100を超える水準まで上昇しています。

世界経済の根幹を揺るがすような事態、バブルの崩壊が起きた時には確かに100を切り、そして経済の成長と共に100超えを目指すという流れは確かにありそうです。

ところが、2013年以降はそのような説明が出来ない状況が続いています。

改めてバフェット指数の推移を見ると、ITバブルの頂点でもバフェット指数は140余りまでの上昇に抑えられています。

確かにITバブルはドットコムバブルというだけあって、一部の業種に限ったバブルであったのは確かです。

しかしそれでもS&P500も大きく引っ張られ、米国市場全体が大きく上がっていたのも事実です。

それでも(たかが)140程度で止まったのは、2018年以降に140以上で推移していくことと比べればかなりの低水準とさえ言えてしまいます。

次はさらに遡って50年間を振り返ってみます。

過去50年間の推移

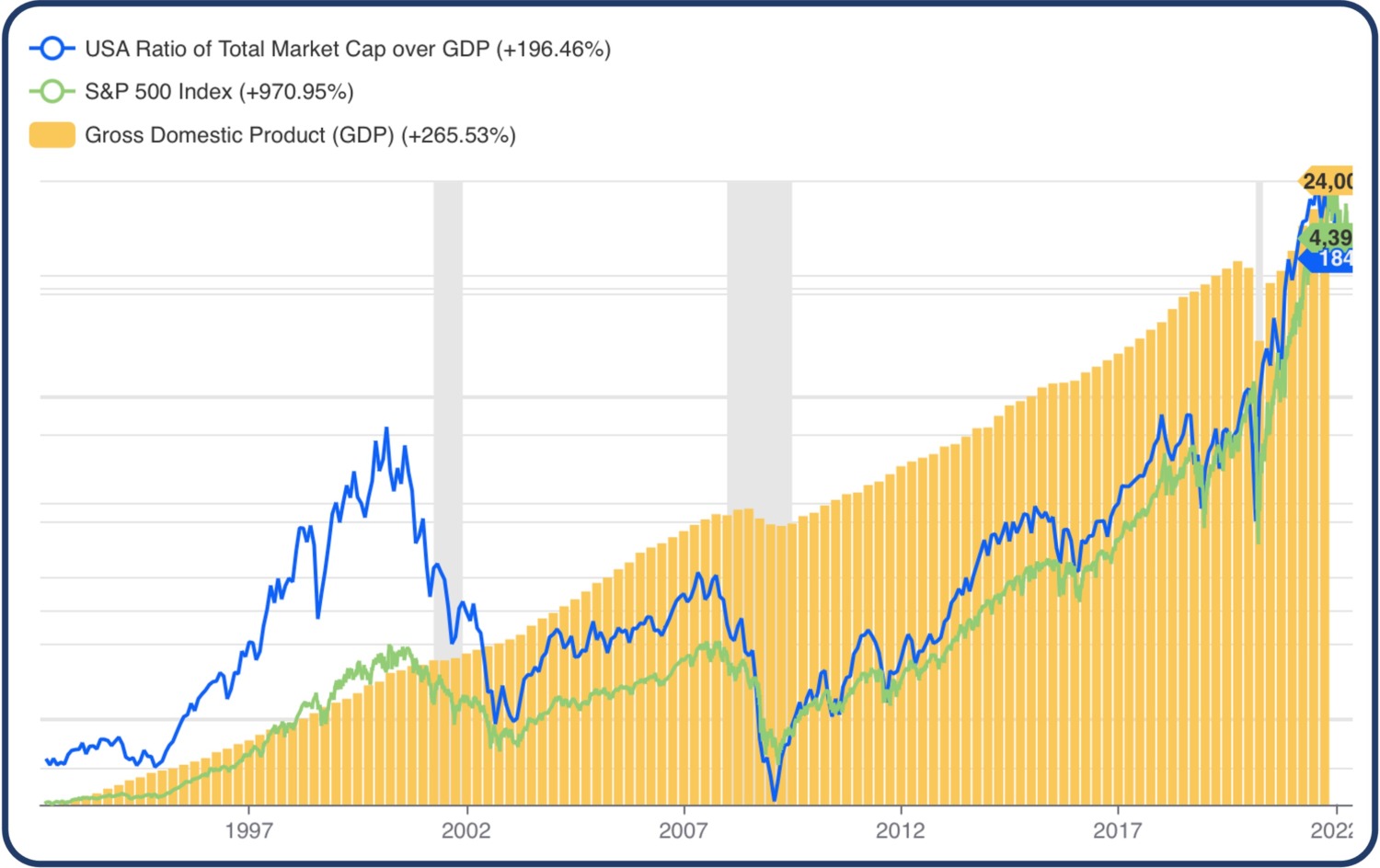

過去50年間のバフェット指数、S&P500、GDPの推移は以下の通りです。

1970年末から1997年6月までは、実はバフェット指数は一度も100に達したことは無かったことが分かります。

これは、2013年4月以降は2022年まで一度も100を切ったことが無いのと対照的です。

果たして、この現象は『1997年まではずっと割安、2013年以降はずっと割高』という意味なのでしょうか。。。

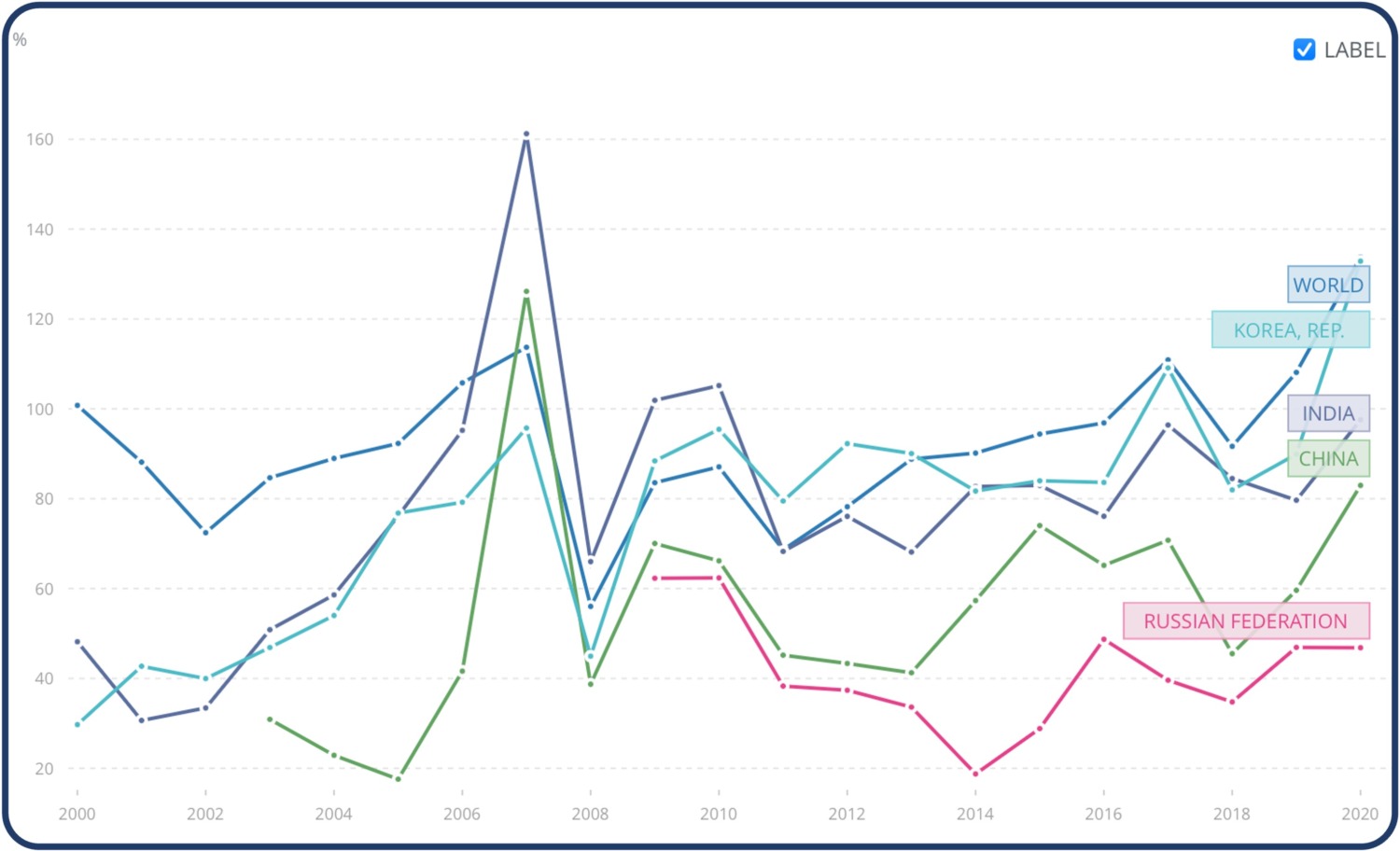

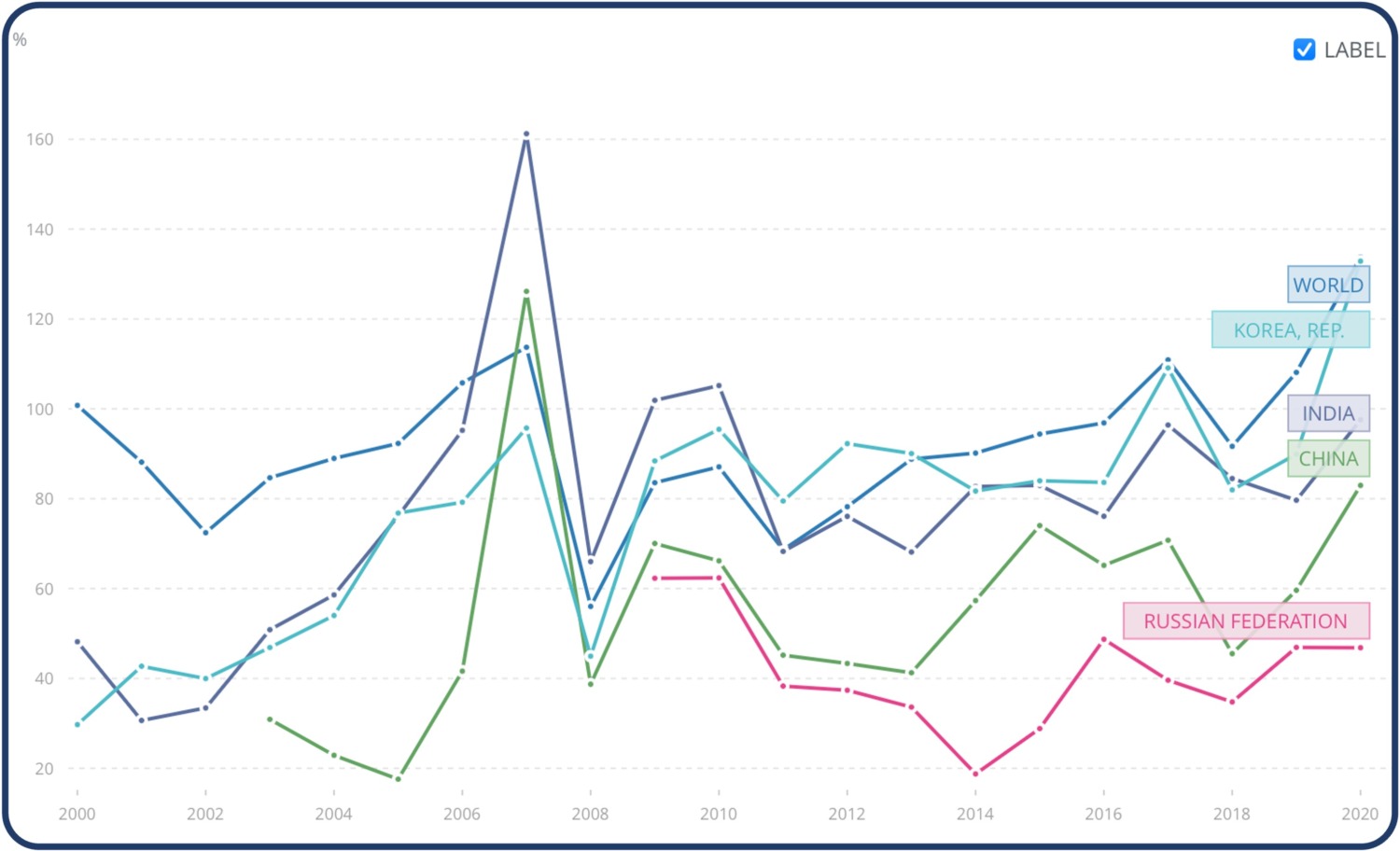

米国以外のバフェット指数

米国以外のバフェット指数の推移を比較してみます。

こちらは『The World Bank』から引用します。

これまで見てきた米国と、世界全体、日本を比較すると以下の通りです。

インドや中国、ロシア、韓国については以下の通りです。

ここからは様々な情報が読み取れますが、本稿の趣旨に照らし、次の項目で説明する通りあまり細かく分析しても仕方が無いので、関心のある方は参考情報として活用下さい。

バフェット指数はあてになるのか

あてになりません。

そもそもウォーレン・バフェット氏は、2013年以降にバフェット指数が100を安定的に超えてもなお投資を続けています。

バフェット氏が率いるバークシャーハサウェイ社がAppleへの投資を開始したのが2016年で、その後も株式投資で大きく資産を拡大させ続けました。

特段キャッシュを多く確保するそぶりもなく。

この記事の読者の記憶にもまだ新しいと思いますが、コロナショックの底付近、サーキットブレーカーが連発したその安値圏であってもなおバフェット指数は120もの高水準にあったのです。

その後の株高はもちろん、ウクライナへのロシア侵攻が始まって1ヶ月以上が経過してもなお200近い高水準で推移しています。

それでもバフェット氏は投資資金を全て引き上げるようなそぶりなど見せません。

この事態が100年後に振り返られた時に“あの頃はとんでもないバブルだった”というなら話は別ですが、そうで無いなら最早バフェット指数が、バフェットが指標とする割高/割安判断基準だとは言えない状況ということになります。

恐らくバフェット指数が投資判断の参考になるということは、少なくとも100を割高/割安基準にする限りは現代に適用出来ないのだと思います。

バフェット指数は既に機能していないとする主張もそこかしこにあり、その根拠の一つに金利の低さが挙げられています。

それだけではなく他にも要因はあるのかもしれませんが、事実としてバフェット指数を参考に投資判断は出来ないのが現状と言えるでしょう。

バフェット指数が100を切るまで待っていたら永久に投資が出来なくなってしまうかもしれません。

まとめ

バフェット指数が一体どんなもので、過去にどのように推移して来たのか、そして今それを指標に投資を行うことに妥当性が無さそうであることを紹介しました。

結論として、バフェット指数がどうかは関係なく投資を継続出来そうです。

そもそも株式市場は長期的には右肩上がりを続けており、仮にGDPの成長速度が過去の株式相場と同じペースだったならバフェット指数は一定の値を取り続けることになります。

しかし必ずしもそうなるとは限らず、また人類が生み出す価値の種類や全世界への影響力、次の新技術へのステップアップの難易度なども時代によって大きく変わり、進歩・進化して行っています。

金利の変化はその一端を切り取った一つの側面に過ぎないのでは、と私は思います。

経済学者のコメントでは無いので、一投資家の戯言として捉えて下さい。

しかし実際にそのように考えなければ投資など出来ないのでは無いでしょうか。

寧ろバフェット指数を100で区切って投資判断の指標にするなど、恒久的に採用出来ようはずもありません。

なぜなら、人類の価値はどれだけの付加価値を生み出したかではなく、何が出来るようになったのかの方が重要だと思うからです。

時価総額とGDPは確かにどちらも貨幣価値で示すことが出来る数字であるかもしれません、そして互いに関連のある指標だとは思います。

しかし次元の違う話だなと思っておく方が良いように思います。

コメント