インフレで貯金が減る?

投資しないとどうなるの?

日銀のインフレ率(消費者物価の上昇率)の目標が、年間2%に据えられていることはご存知の方も多いでしょう。

しかし、毎年2%のインフレが起こった場合にどのような影響があるのか、よく分からないという方も少なくないようです。

投資をせずに貯金しているだけではお金の価値が下がる、という話を聞いたことがあるかもしれませんが、銀行預金残高が “まだ” 下がっているわけではないので実感が無いかもしれません。

“まだ” としたのは、欧州では既に銀行でマイナス金利が適応されており、日本にも導入される可能性があるからです。

そこで本稿では、インフレが起きた時に(実際に世界ではインフレが起きていて日本は取り残されている)、資産を銀行預金として持っていた場合と株式投資した場合とでどのような違いが生まれるのか、実際のデータを示しながら解説します。

Y-bow

Y-bow現金の価値は減りますが、株式投資していれば資産価値は上がります。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

インフレによる現金価値の低下を理解する

まず初めに、『インフレになると現金の価値が下がる』ということを正しく理解しておきましょう。

インフレとは物価が上昇していくことで、例えば100円だった物が102円に値上がりすることです。

1年の間に100円が102円になった場合、2%の物価上昇=インフレ率2%と言います。

2%のインフレ率が継続すると、2年目には102円が104円ではなく104.04円になります。

一定割合でのインフレは複利効果を伴い、仮に2%のインフレ率が10年間安定して続くと100円のものは122円ほどになります。

一方で、銀行預金には設定された金利に基づき利息がつきます。

仮に利息が年間2%(現在はあり得ない数字ですが、過去にはそれ以上ありました)の場合、100円の貯金は1年後には102円に増えています。

この場合、インフレ率が2%であればお金の価値は変わらないことになります。

インフレ率=2%、金利=2%、所持金100円の場合

- 今→商品Xは100円で買える

- 1年後→商品Xは102円に値上げされているが所持金も102円になっているので買える

ところが、インフレ率が2%でありながら銀行の金利が1%(これでも今はあり得ない高水準)だったらどうでしょうか。

今度は物価の上昇に利息が追い付かず、その差分は不足することになります。

インフレ率=2%、金利=1%、所持金100円の場合

- 今→商品Xは100円で買える

- 1年後→商品Xは102円に値上げされており、所持金は101円なので買えない

お金の価値が下がると言われて、『100円は100円でしょ』と思わないようにしましょう。

今の100円の価値は、物価がどのように変化するかによって変わるものです。

100円でいつまでもジュースが飲めるとは限らないということです。

日本はいつまでも値段が変わらず、インフレしない/給料も上がらない/金利が低い特異な国であり、そろそろ世界のインフレの煽りを受けて輸入品の高騰の波に飲まれるということを認識・覚悟しましょう。

現金とインフレ、金利の関係を振り返る(米国)

では実際に、本当にそんなことが起きているのかを確認してみましょう。

何となく物価が上がった感じがして、やりくりが大変になるなという感覚的な物ではなく、実際に世界で起きている実例を見てみましょう。

この後で投資の話をする際に、人気の米国株インデックスS&P500を例にとる都合上、米国を例に解説します。

これが世界のスタンダードであり、日本はこのような世界に浮いた仲間外れという意識を持ちながらご覧下さい。

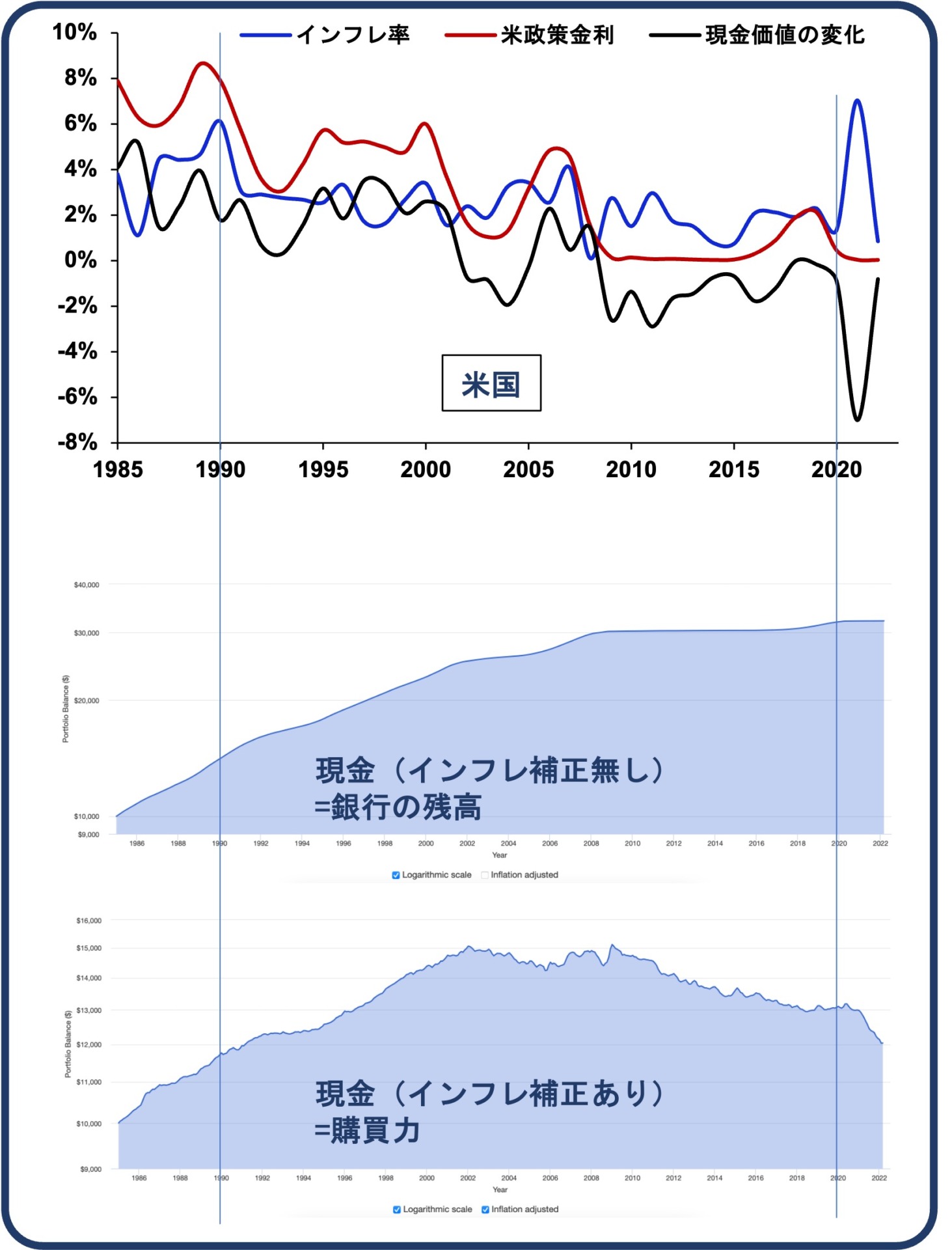

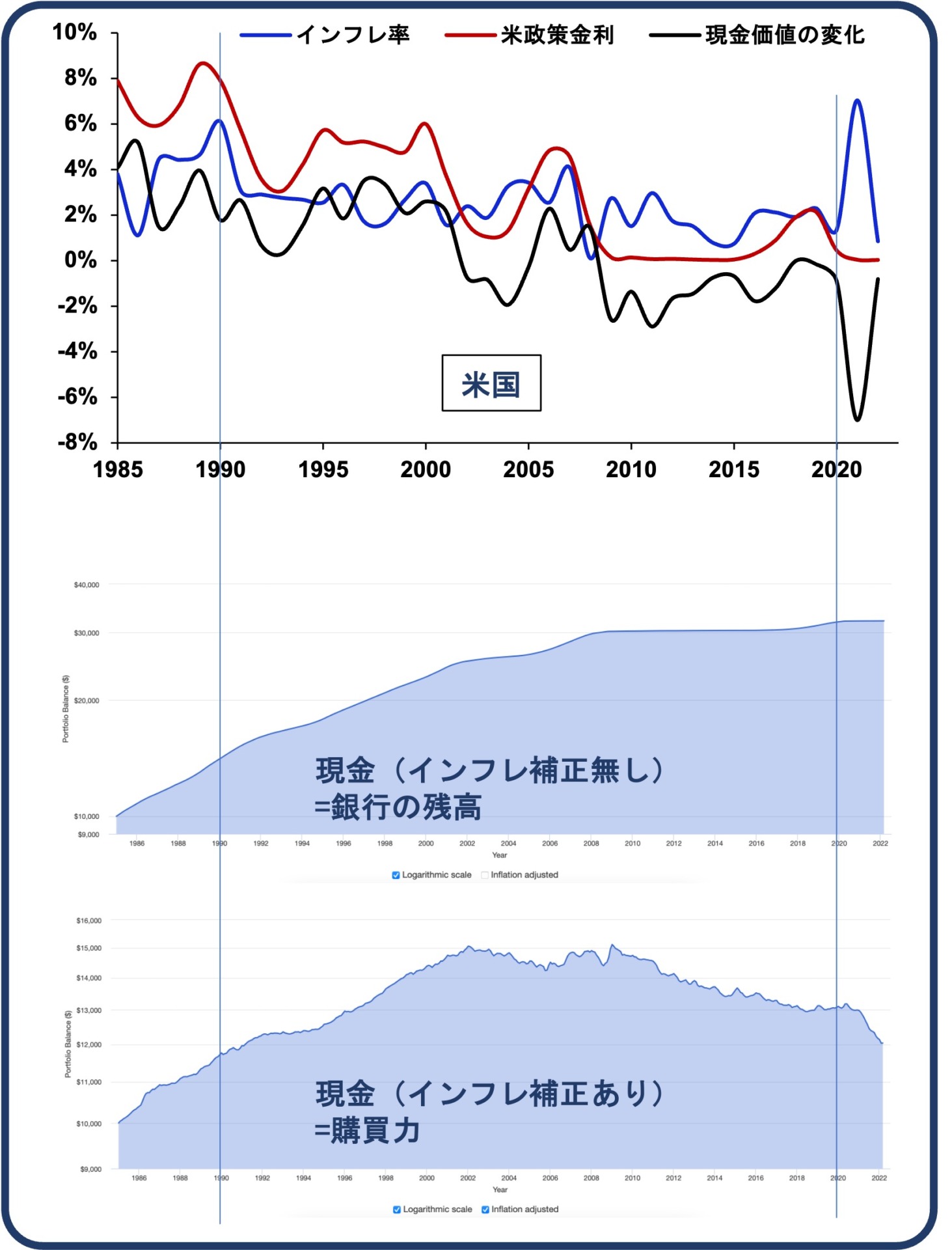

早速、米国の1985年以降のインフレ率と現金価値(購買力)を見てみましょう。

※購買力とは、1単位の通貨で購入できる財やサービスの量のことである。貨幣所得が同じでも、物価水準が上がれば、その分購買力は低下する。

Wikipedia 購買力 より

1990年と2020年に縦棒を引いています:3つのグラフの横軸(時間軸)は揃えてあります。

この図の説明は以下の通りです。

上段:インフレ率・金利・購買力の変化量

金利(赤ライン)がインフレ率(青ライン)を上回っている時には、現金の価値(黒ライン)も上がっています(>0%)。

しかし金利とインフレ率が逆転すれば、先ほど説明したように『物価の上昇に利息が追い付かない』状態になるため、現金の価値は低下します(<0%)。

Portfolio visualizerより著者作成。

中段:銀行預金残高

もし1985年に10,000ドルを銀行に預金した場合、額面がどのように変化するのかを示しています。

金利がインフレ率を下回る期間もあるとは言え、マイナス金利にはなっていないためにじわじわと残高は増えていきます。

下段:購買力の推移

銀行預金の残高は増えていくものの、2002年で購買力は頭打ちになり、2009年以降は減少に転じます。

金利が極めて低くなった一方で、インフレは継続しているからです。

預金残高は変わらないか微増という状況の中、物の値段が上がっていっている様子が分かります。

では次に、株式投資していたらどうなっていたのかを見てみましょう。

株式投資とインフレの影響を振り返る(米国)

インフレは物価が上がることですが、株価が上がることとイコールではありません。

確かにお金の価値が相対的に下がれば株式の価値は相対的に上がると言えますが、株価が動く要因はその他の要素の方が寄与率が高いからです。

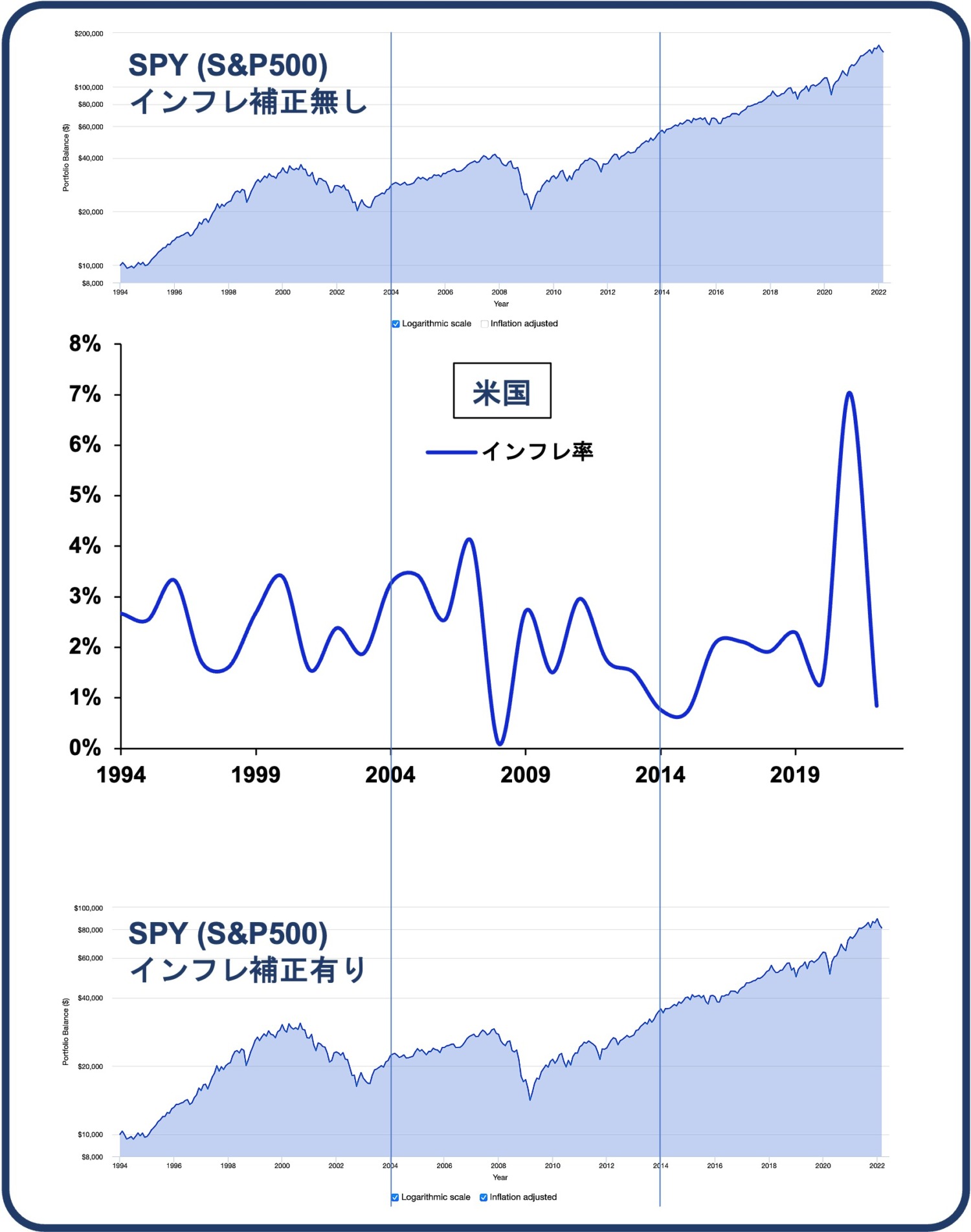

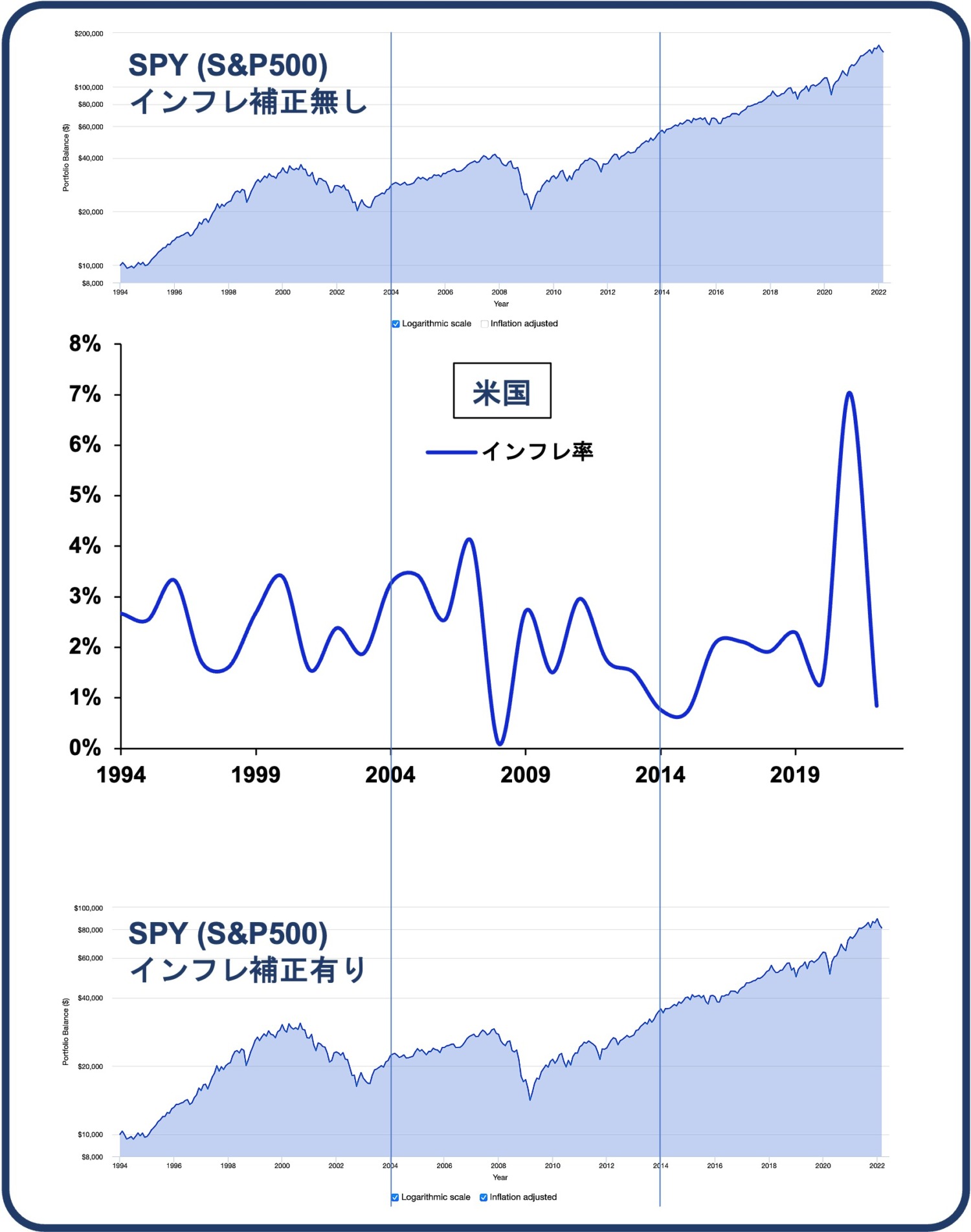

2004年と2014年に縦棒を引いています:3つのグラフの横軸(時間軸)は揃えてあります。

この図の説明は以下の通りです。

上段:SPYの価額推移(インフレ補正無し)

仮に1994年時点で10,000ドル分を購入した場合に、その価額がどのように推移したかを表しています。

途中で積み立てや売却などは一切していない想定です。

ETFがよく分からない方は以下の記事を参考にされて下さい。

中段:米国のインフレ率

一つ前の図に記載のインフレ率のみを抜粋したものです。

縦軸の表示範囲が0%以上、横軸の表示範囲が1994年以降になっているのが先の図との違いです。

下段:SPYの価額推移(インフレ補正有り)

上段に示したSPYの推移を、インフレ率で補正したものです。

その時々で売却した際の購買力の推移と言えます。

2022年時点で上段では10万ドルを超えるまでになっていますが、実際はインフレの影響で8万ドル程度となっていることが分かります。

現金預金がインフレ率や金利の変化に大きく左右されるのに比べて、SPYの推移チャートはインフレ補正前後でほとんど形が一緒です。

インフレしていようが、金利が上がろうが下がろうが、株価は上がってきたということです。

インフレに強い資産としてしばしば不動産が取り上げられることがありますが、株式投資をしている場合であっても資産が右肩上がりになるという意味でインフレに強いと言えるでしょう。

資産を減らさないためには、インフレ率を上回る利回りを確保することが重要です。

最後に日本の状況も見ておきましょう。

世界に取り残された貧困国、日本

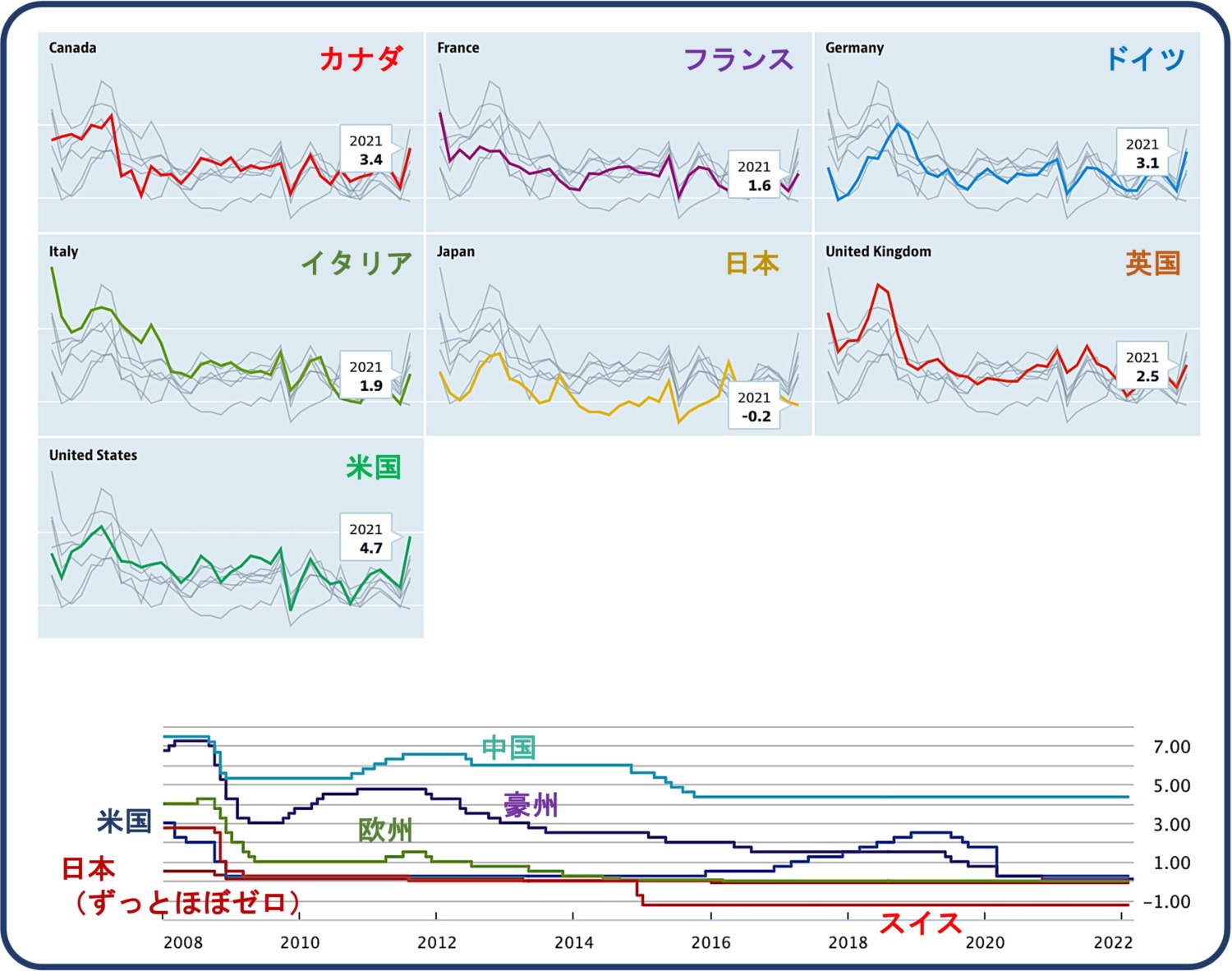

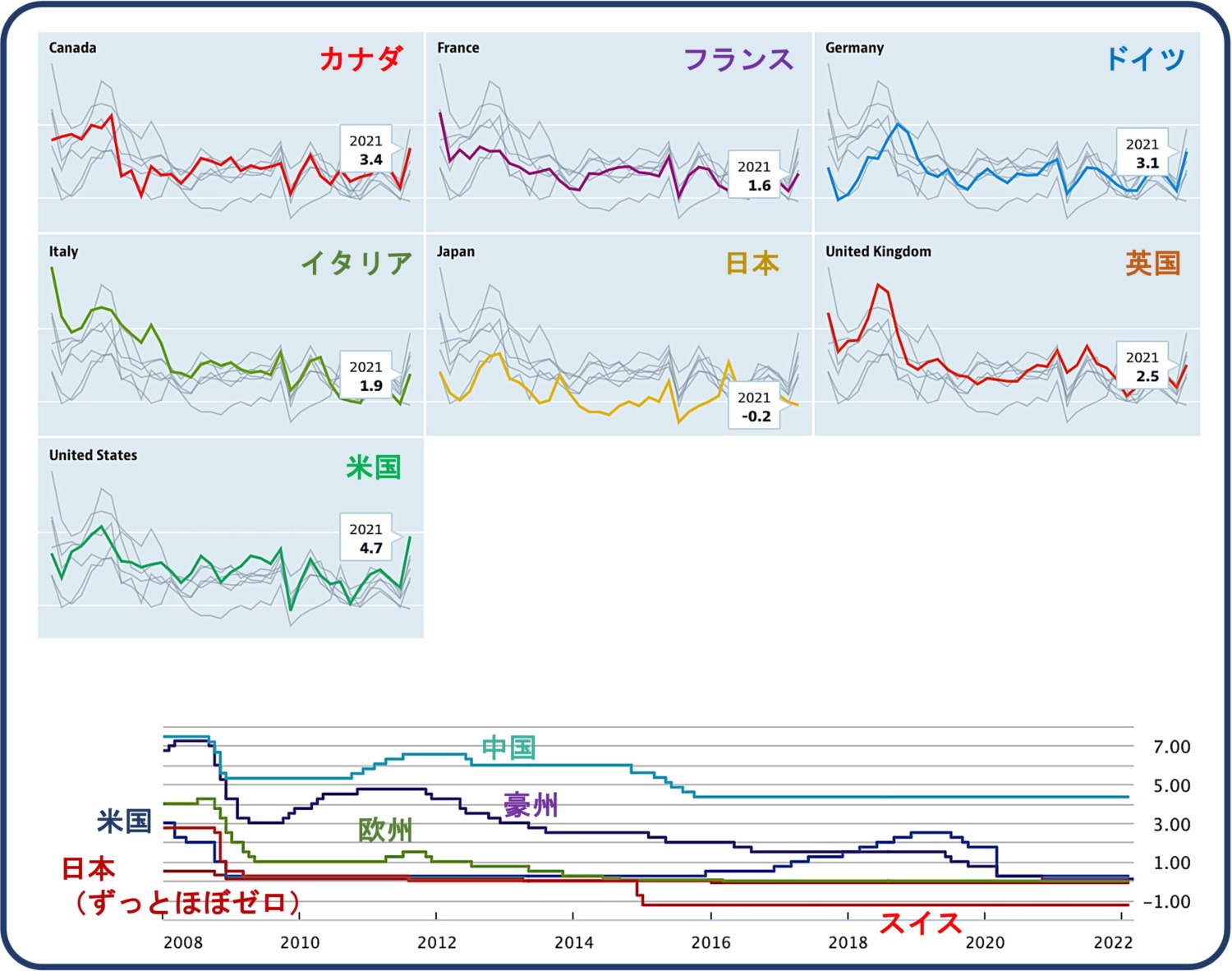

日本はG7各国と比べてどの程度のインフレ率でしょうか。

またその金利はほぼゼロが続いていますが、それは世界と比べてどうなのでしょうか。

ざっと俯瞰してみるために、インフレ率はOECDのデータより、また各国の金利は外為どっとコムの政策金利一覧より抜粋して以下にまとめました。

この図の説明は以下の通りです。

上段:G7各国のインフレ率(1985-2021)

日本だけが他の6カ国よりも低い位置を推移しているのが分かります。

日本だけがマイナス圏内をウロウロしており、如何にデフレが染み付いた成長しない国かが分かります。

給料が上がらないのも、物価上昇に喘ぐのも、これでは当たり前です。

下段:国別の政策金利推移

日本はインフレもしませんが利上げもせず、『安いこと』と『変わらないこと』が際立っています。

先進国の多くが2020年以降はゼロ金利近くになっていますが、日本はもっと以前からずっとです。

日本はデフレスパイラルと呼ばれる格安社会に成り下がり、経済の成長は見込めない状況に追いやられました。

収入は増えず、貯蓄しても増えず、しかし物の値段も上がらないからなんとかやっていける。

そんな状況です。

それならそれで良い、という経済観念がぶっ飛んだ考えの国民性がそれを支えています。

しかし逆を言えば、米国に投資しておけば安くこの国(日本)のインフラを利用出来るわけです。

外国人が日本に爆買いに来る感覚で、国内で爆買い出来る状態になれるということです。

終わりに

インフレと、日本の置かれた状況を理解して頂きたくて少し厳しい物言いもしました。

ただ本当に日本人のマネーリテラシーの低さは憂うべきレベルで、2022年度からの高校教育に取り入れられた投資教育に一縷の望みを託すしか無いのだろうかと悲しくなります。

貧乏談義ばかりで、何かにつけ物価が高いことに嘆き、格安商品に歓喜する光景はもはや先進国の体裁をなしていないように見えます。

折角衛生的にも治安的にも恵まれた環境を整備してきた国です。

投資くらい真面目に勉強して、こんな買い叩かれるだけの国民から脱却して頂きたいと思います。

この記事がそのきっかけにでもなってくれれば幸いです。

ちょっと投資の勉強してみようかな、と思えた方はぜひ↓

コメント