戦時中/戦後の株価は?

暴落するの?上がるの?

過去に幾度もあった世界情勢が不安定な時期に、株価はどのように変動したのでしょうか。

2021年から2022年にかけてロシア/ウクライナ情勢が世界的に影響を与える中、一見して株価は低迷期に突入する動きを見せましたが、ロシアの侵攻が伝わってからは連日上昇に転じました。

一方でエネルギーや穀物供給問題も重なり、インフレ懸念も加速しました。

世界情勢が不安定になることは人類史上何度も経験してきており、太平洋戦争を始めとして参考になるシーンが沢山あります。

その時、何に投資していたらどうなっていたでしょうか。

この記事では『超長期』的な視点で過去を振り返り、決して平穏が約束されたわけではない現在・未来にどのような心積もりでいるべきか、解説します。

- 投資家・個人事業主・医学博士

- 投資歴15年 (学生時代から)

- レバナス/USA360/3倍ETFをメインに積立中

- 地銀→野村證券→ネット証券

- FIRE済み:好きで働いてます

過去200年以上に渡って株価だけが右肩上がり

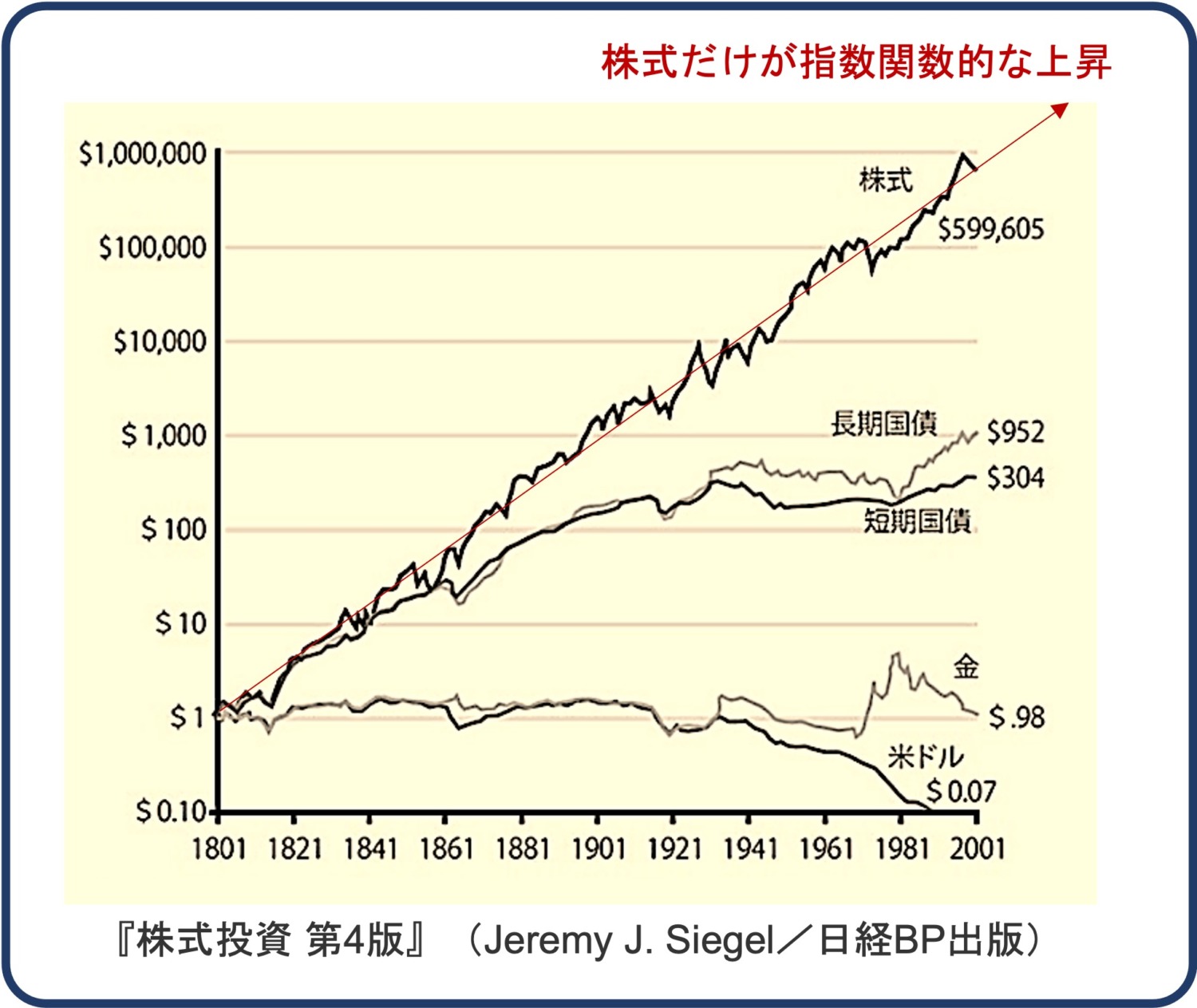

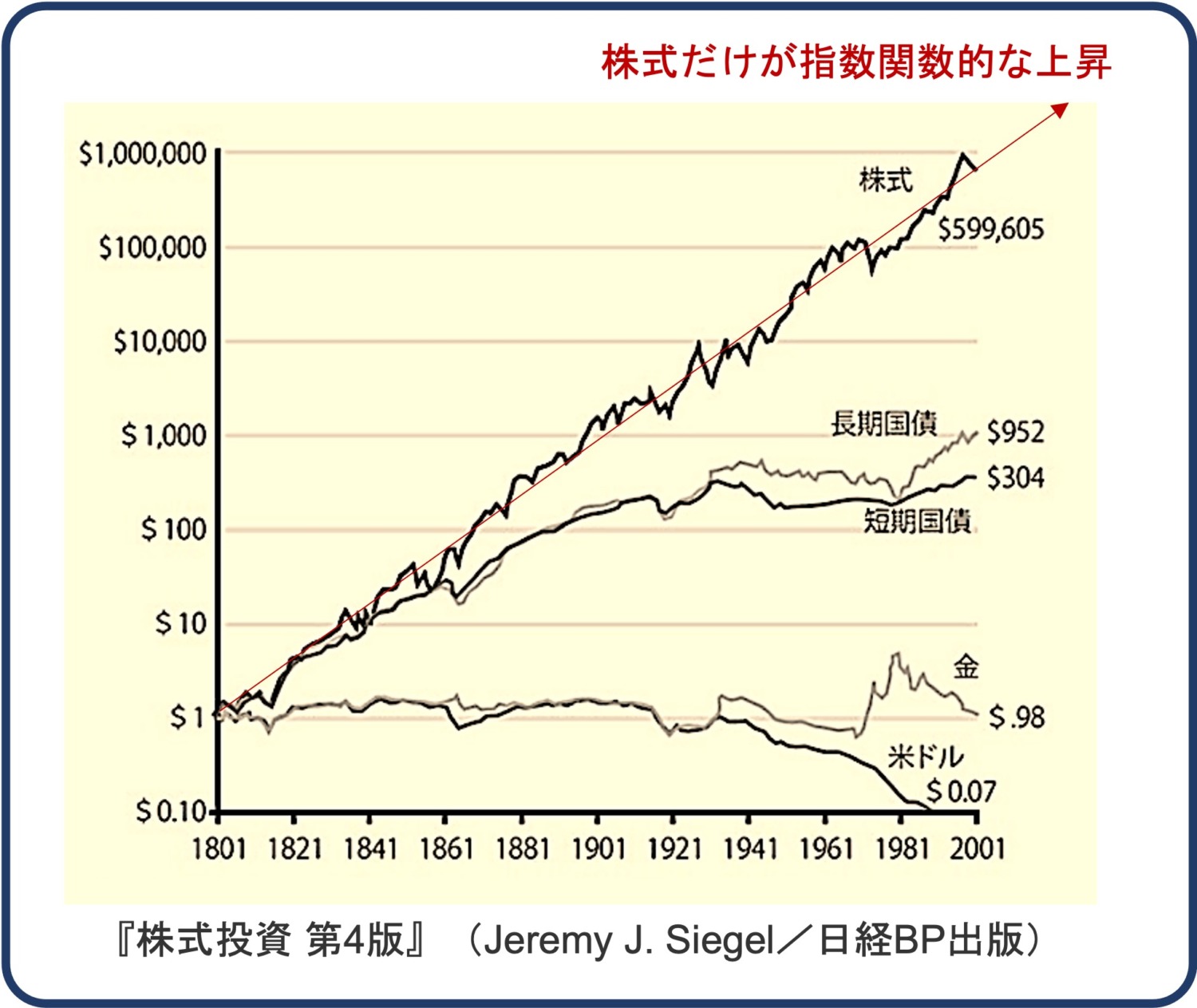

ジェレミー・シーゲル(Jeremy J. Siegel)氏の名著『株式投資』で分析されている以下のグラフが全てです。

これは実際の株価の推移から、インフレ率を差引いて実質リターンを示したものです。

同氏は米ペンシルベニア大学経営大学院(ウォートン・スクール)の教授で、専門は金融論。

その著書『株式投資(Stocks for the Long Run)』および『株式投資の未来(The Future for Investors)』は世界的なベストセラーになったことで有名です。

この200年にも及ぶチャートは、1801年時点で1ドルを株式や国債、金などに投資をしていたら2001年にどの程度の価値になっていたのかを示しています。

インフレの影響を加味していますので単純な値上がりだけでは説明出来ないものの、株式は人類社会の発展と共に指数関数的に上がり続けるという事実が如実に現れていると言えます。

では、実際の株価はどのように推移してきたのでしょうか。

米国株式市場にフォーカスして、過去の記録を確認していきます。

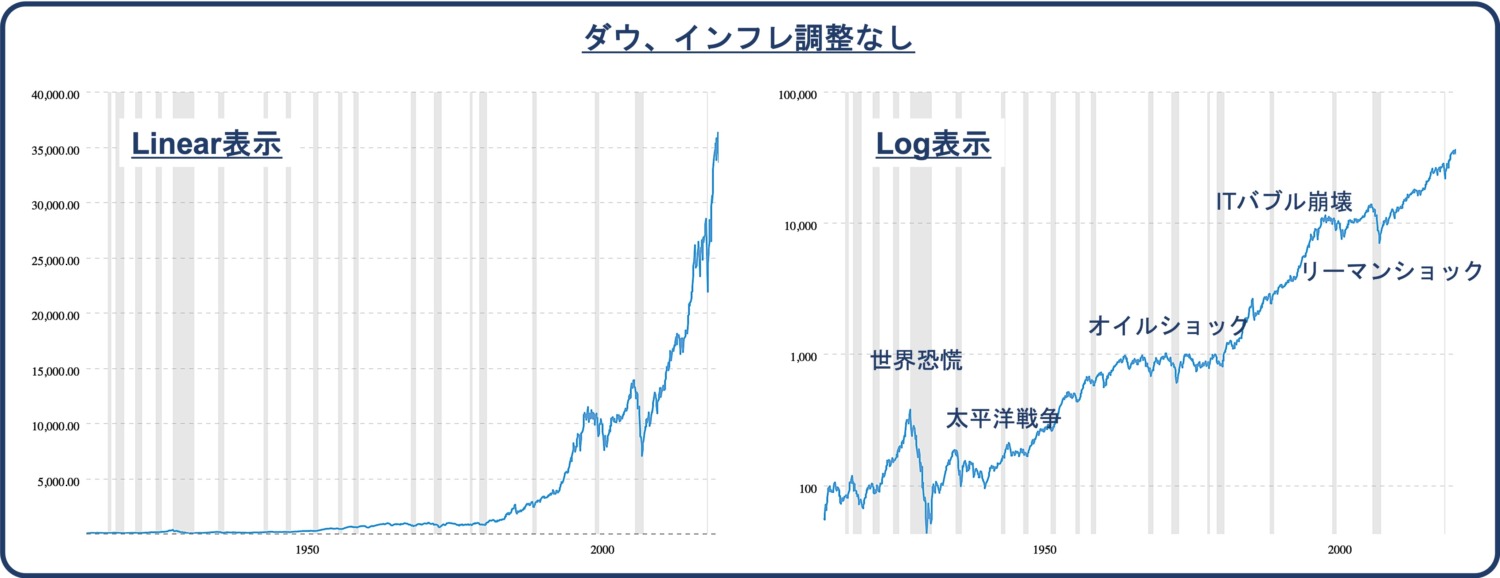

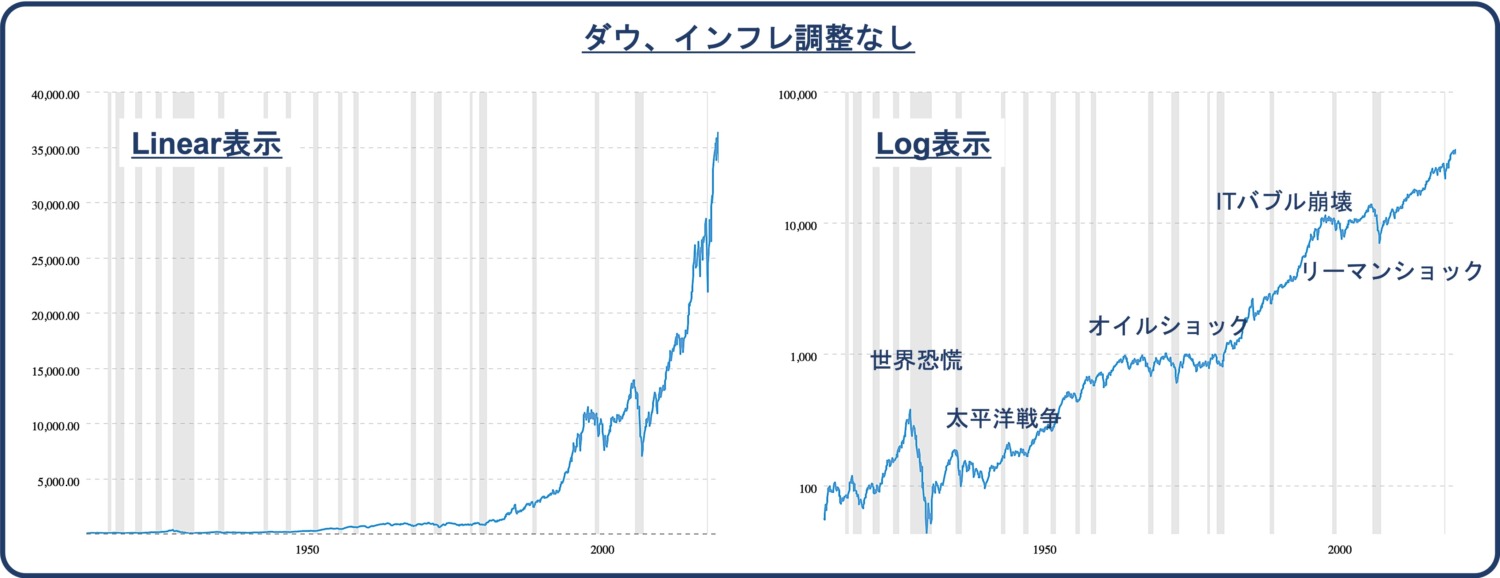

米国株の推移(1915年〜2022年)

100年を超える株価の推移を、先ずはインフレ調整をせずに見てみましょう。

最も歴史の長いダウで先ず確認します。

データはMacrotrendsを使用しています。

全体を通して右肩上がりの傾向は超長期でも変わりません。

株価が低い時期はLinear表示だと分かりにくいので、右側のLog表示で確認します。

最も巨大な暴落は何と言っても1930年の世界恐慌です。

また2度に渡るオイルショックを含む1965年から1982年は20年近くに渡って米国株は低迷を続けます。

2000年以降のITバブルの崩壊やリーマンショックも長期の低迷をもたらしました。

それらと同様に、太平洋戦争の期間にも一定の低迷期間が見られます。

それでも米国株式市場にはそこまでの影響は(少なくとも表面的には)無かったことが分かります。

当然、敗戦国の日本の株価は大暴落をきたしましたが。。。

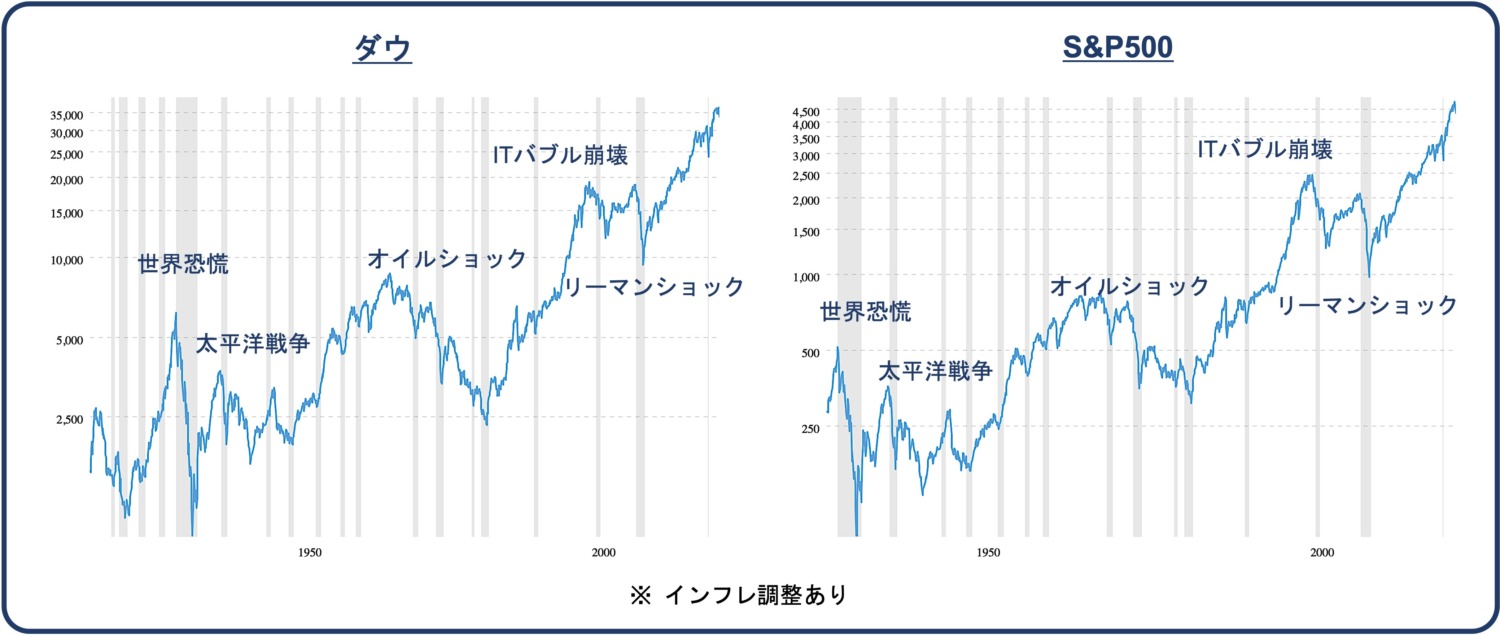

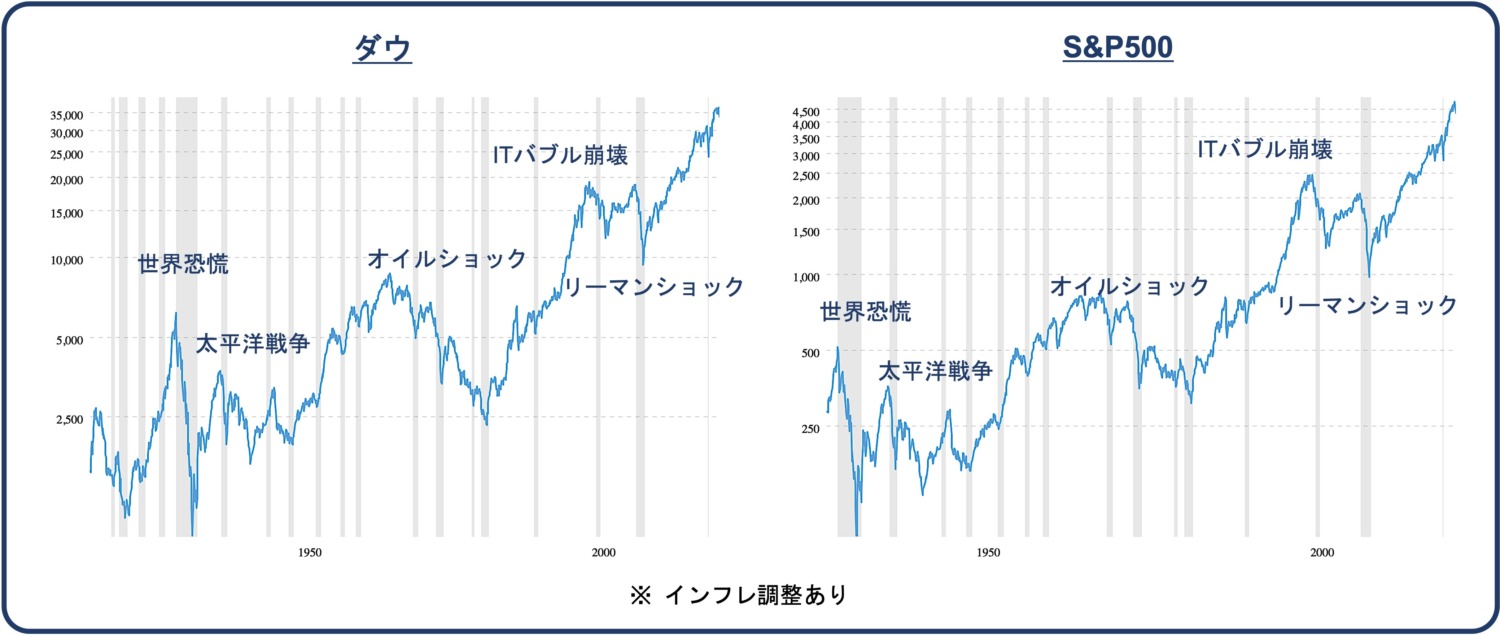

次に、ダウとS&P500を比べてみます。

S&P500は1927年からのチャートをMacrotrendsから引用しています。

概ね同じ形のチャートになっていますね。

S&P500の方が幾分ボラティリティが小さく、右肩上がりの傾向が強いかもしれません。

いずれにしてもコロナショックの影響などはかなり小さいレベルで、リーマンショック後は一貫した上昇と言えるでしょう。

そして、やはり戦争というものは株式市場に暗い影を落とします。

実質的に経済への影響が出ること、また世界中のマインドに変化が起こることも要因だと考えられます。

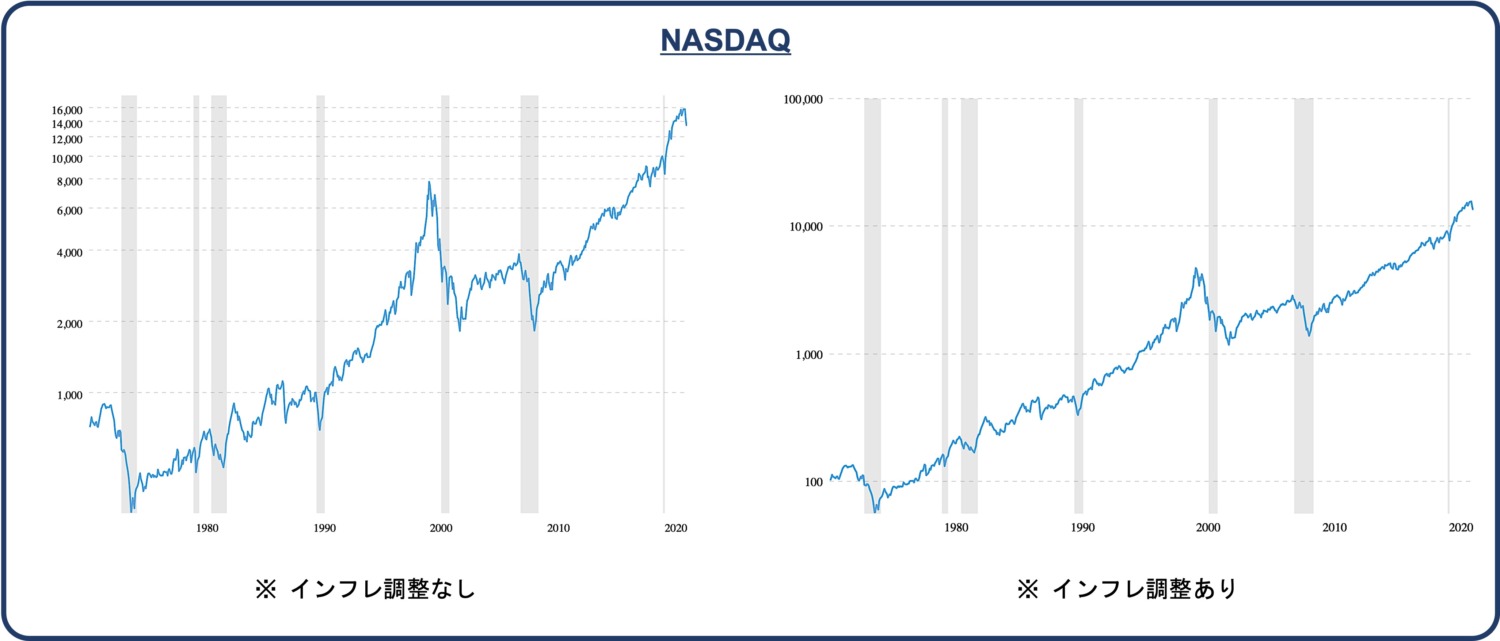

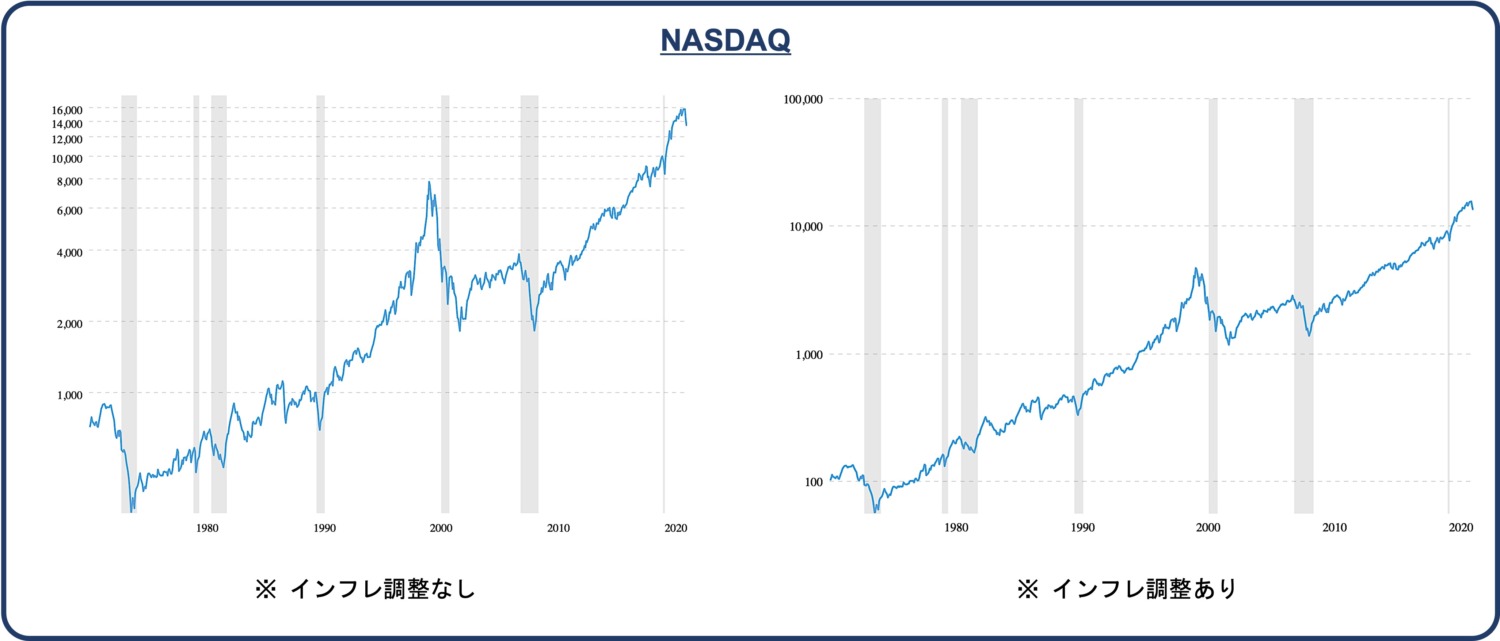

米国市場の最後に、最も新しいインデックスであるNASDAQを見ておきましょう。

1971年から2022年までのチャートは以下の通りです。

オイルショックの最後から2022年までのチャートですが、ダウやS&P500に比べて安定した右肩上がりに見えます。

横軸で表示している期間が短いのでそう見えるというのもありますが、実際にオイルショックの底と2022年1月との直線上にITバブルの崩壊とリーマンショックの底が位置しており、これが直線性を強調しています。

とは言え、要所要所で暴落と低迷期間を経験していますので、いかに『積立が大事』かということが改めて長期的視点でも浮き彫りになりました。

ちなみに、2003年3月に起きたイラク戦争の影響は暴落という形では現れず、ITバブル崩壊の底からの立ち上がり時期に重なっています。

各国の戦争に対する関わり方や、世界経済への波及効果によって、一概に『戦争があると株価が低迷する』とは言えません。

その事を踏まえると、2022年2月に始まったロシアのウクライナ侵攻はある程度の株価への影響があるパターンだと思われます。

本稿執筆時点ではその末路はまだ分かりませんが、ますます積立の重要性を再認識すべき時だと思います。

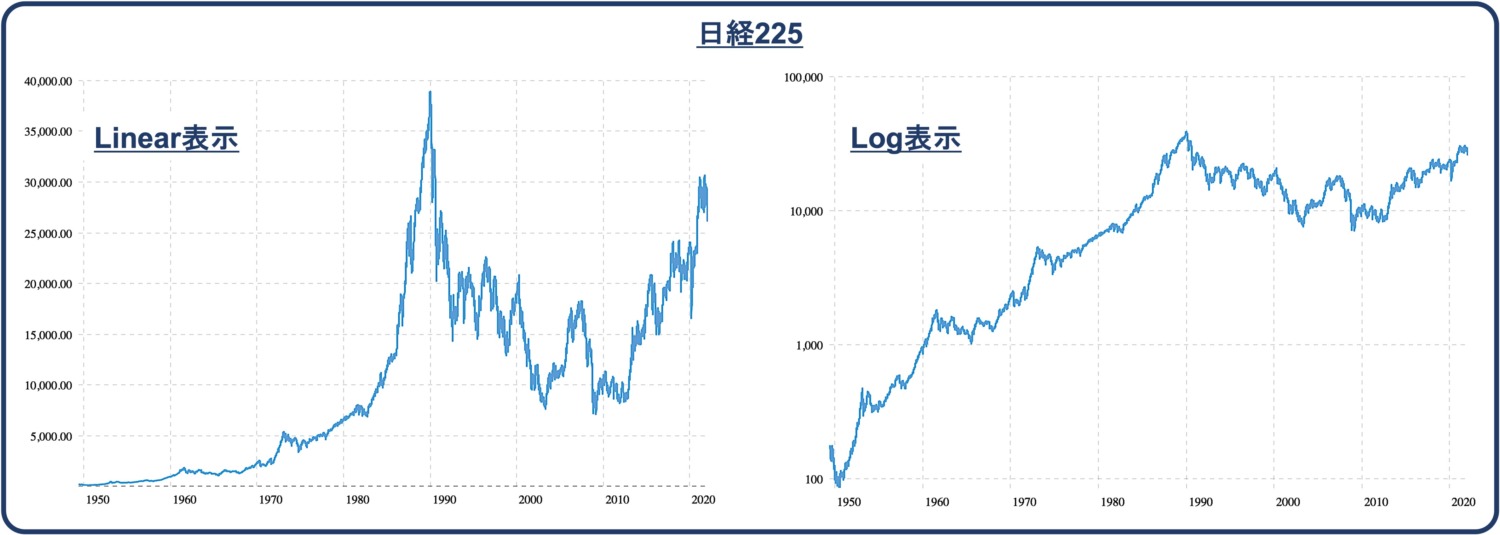

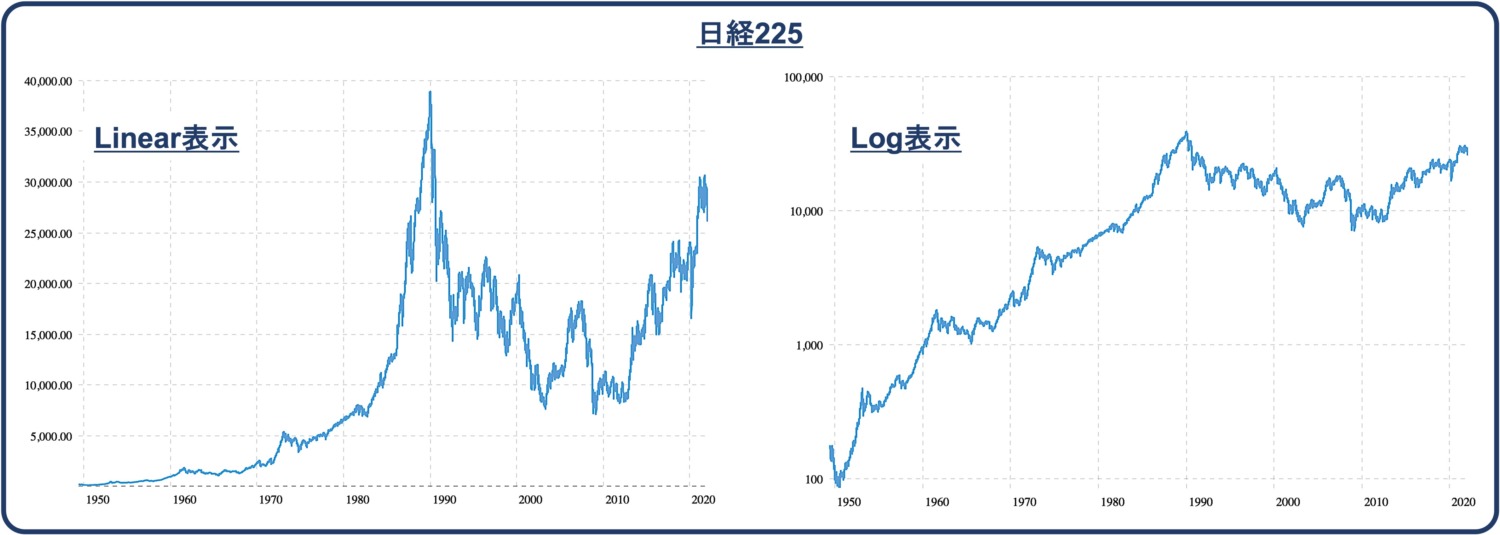

日本株の推移

では、日本の株式市場はどのように推移してきたでしょうか。

第二次世界大戦後、1949年に東京証券取引所が再開された後からの推移は以下の通りです。

敗戦国である日本は、戦後の復興とそれに引き続く高度経済成長期を長く経験し、バブルの頂点である1990年まで勢いよく上げていきます。

しかしそのバブルが崩壊すると30年以上続く長期の低迷期に突入し、2022年現在でもなお1990年当時の株価まで回復することが出来ずにいます。

これは、米国株が『人類の文明が発展する以上は上昇する』のに反し、いかに日本経済が弱く、企業が育つ(技術が発達する)素地が無いのかを思い知らされる事実です。

インデックス投資で日本株に投資する気にはとてもなれません。。。

ただ、一つ参考にするならば、1970年代に2度発生したオイルショック中でも株価が上がり続けたことです。

こうしたショックの影響をどのように・どれだけ受けるかは国によって平等では無いにしても、経済が力強く成長している時にはこのように上昇を続けることが出来るというのはプラスに捉えることが出来ると思います。

金利が上昇しようが戦争が起ころうが、長期的な株価は引き続き上がっていくであろうことは想像に難くありません。

世界で起こるイベントをどのように反映していくのか誰にも予想は出来ませんが、しばらくはインデックスの中でも米国株が頭一つ飛び出した状態が続くことが予想されます。

まとめ

社会情勢が不安定な時には、平時にも増して資産運用の行く末が気になるものです。

経済への大打撃は世界的な株安を引き起こすのか、それとも影響は限定的で直ぐに上昇基調を取り戻すのか。

絶対的な予測は当然不可能ですが、似た状況は過去に幾度も訪れているわけですから、都度『過去のどのような事例が参考になるのか?』を考えることは無駄では無いと思います。

とは言え、過去のデータはあくまで過去のものですので参考にする程度に留め、予想出来ない将来に対しての対処としては積み立てる他には無いと思います。

重要なのはどのインデックスが長期的な成長を遂げるのか、です。

過去200年以上に渡って成長を続けてきた米国、30年以上足踏みを続けている日本、期待されながらも上昇しなかった新興国(BRICsなどのくくりもありました)、全てを包含する全世界株と、悩みは尽きないでしょう。

分散投資と積立投資を継続しながら投資環境を常に観察することを怠らず、複数の情報源から正しい情報を得られるように自ら動くことが大切です。

コメント